华灿光电既是大客户又是供应商

电子说

描述

集微网消息 近年来,在国家政策的支持下,我国LED行业发展迅速,芯片企业积极扩产,行业产能大幅增长。同时,全球新兴市场需求疲软,LED照明应用市场需求不及预期,导致LED芯片供需失衡,行业出现产能过剩现象,LED芯片价格也大幅度下降,并逐渐向上游PSS衬底材料等领域传导。

在《【IPO价值观】中图科技PSS产品价格“腰斩”,研发不足靠买专利“达标”》一文中,笔者指出,在PSS产品价格大幅下滑的背景下,中图科技的毛利率持续下降,其经营业绩也出现明显的波动下滑趋势。

而其业绩下滑,与多家大客户采购额大幅度下跌息息相关。同时,笔者还发现中图科技存在客户及供应商集中较高、第一大客户与供应商同为“同一家企业”的情况,这难免让人对博蓝特关联交易公允性以及业务独立性产生质疑。

华灿光电既是大客户又是供应商

中图科技作为一家面向蓝宝石上氮化镓(GaN on Sapphire)半导体技术的专业衬底材料制造商,目前其主要产品包括2至6英寸图形化蓝宝石衬底(PSS)、图形化复合材料衬底(MMS),广泛应用于氮化镓基LED芯片制造。

近年来,随着全球LED芯片行业集中度进一步提升,中图科技的前五大客户及供应商集中度也较高,且其还存在第一大客户兼供应商的现象。

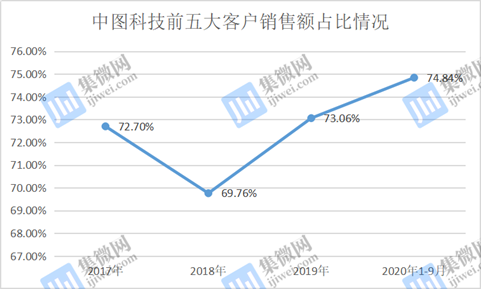

2017年至2020年1-9月,中图科技对前五大客户的销售金额分别为7.6亿元、7.95亿元、6.23亿元、5.01亿元,占当期营业收入的比例分别为72.70%、69.76%、73.06%、74.84%。

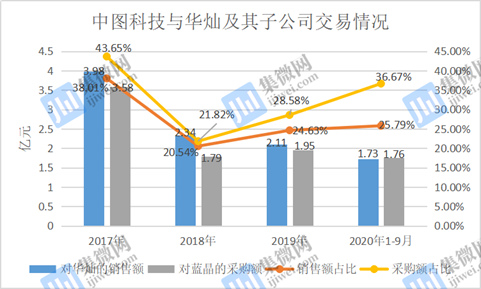

在上述时间内,华灿光电均为中图科技第一大客户,中图科技对其的销售金额分别为3.98亿元、2.34亿元、2.11亿元、1.73亿元,占同期营业收入比例分别为38.01%、20.54%、24.63%、25.79%,销售金额及占比均比较高。

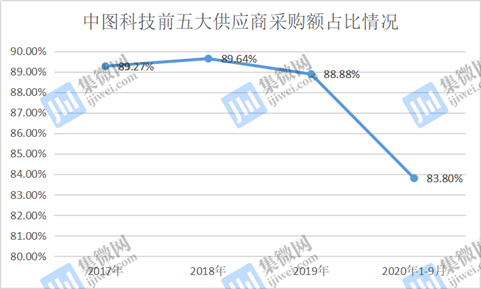

供应商方面,2017年至2020年1-9月,中图科技对前五大供应商的采购金额分别为7.33亿元、7.34亿元、6.05亿元、4.01亿元,占当期采购总额的比例分别为89.27%、89.64%、88.88%、83.80%,占比均超过80%。

其中,华灿光电旗下子公司云南蓝晶科技有限公司(以下简称:蓝晶科技)在上述时间内分别为中图科技的第一、二、二、一的供应商,中图科技对其的采购金额分别为3.58亿元、1.79亿元、1.95亿元、1.76亿元,占当期采购总额的比例分别为43.65%、21.82%、28.58%、36.67%。

由上述情形可知,报告期内,在中图科技的前五大客户及前五大供应商名单中,华灿光电及其子公司蓝晶科技均“榜上有名”,且分别为第一大客户以及前二供应商。华灿光电既是客户又是供应商,中图科技存在供销一体的现象。

值得注意的是,中图科技对华灿光电的销售金额及占比的波动曲线与其对蓝晶科技的采购金额及占比的波动曲线比较一致,均从2017年的高位,到2018年“折腰”下跌,再到2019年、2020年1-9月呈现逐步上升趋势。

业内认为,华灿光电既是中图科技的客户又是其供应商,其销售及采购交易是否公允,双方是否存在关联关系或其他特殊关系,是否存在利益输送问题,同时,双方销售及采购是属于独立购销业务还是委托加工业务,会计处理上适用总额法还是净额法确认等问题。后续审核中,仍可能需要公司进一步核查合理性和必要性。

多家客户采购额暴跌

除了华灿光电身兼第一大客户及前二供应商之外,中图科技还出现多家大客户采购金额大幅度下滑的现象。

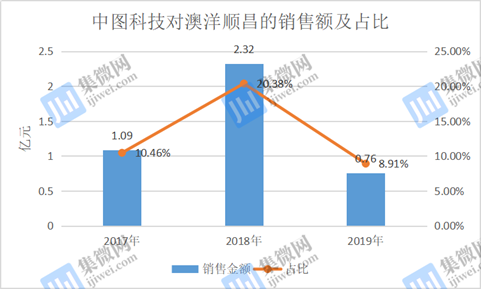

从前五大客户来看,澳洋顺昌在2017年、2018年为中图科技的第二大客户,到2019年仍为其第五大客户,但在2020年甚至不在前五大客户之列。2017年-2019年,中图科技对澳洋顺昌的销售金额分别为1.09亿元、2.32亿元、0.76亿元,占总营收的比例分别为10.46%、20.38%、8.91%,2018年之后急剧下降。

值得注意的是,澳洋顺昌在减少对中图科技的采购量的同时,并加大博蓝特同类产品的采购量,有用博蓝特“替代”中图科技的迹象。据笔者观察,澳洋顺昌是2019年进入博蓝特的前五大客户名单当中,当年的采购金额为3026.79万元,占当期营收的比例为8.71%,为其第四大客户。到了2020年上半年,澳洋顺昌对博蓝特的采购金额2940.28万元,占当期营收的比例为17.34%,为其第三大客户。

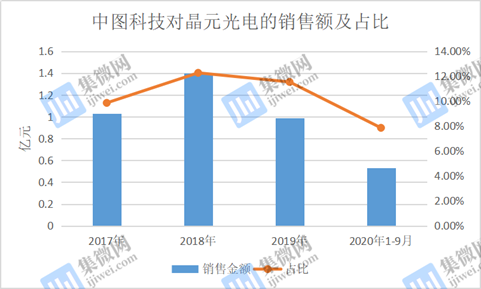

与此同时,晶元光电虽一直在中图科技前五大客户当中,但中图科技对其销售金额却呈现下降趋势。2017年至2020年1-9月,中图科技对晶元光电的销售金额分别为1.03亿元、1.4亿元、0.99亿元、0.53亿元,占当期营收的比例分别为9.86%、12.27%、11.54%、7.86%;在中图科技客户排名中,分别位于第三、三、四、五位。另外,德豪润达、圆融光电、开发晶等厂商也只有一次出现在中图科技前五大客户名单当中。

由上述可见,中图科技前五大客户出现明显的频繁变动情况,而这一变化与行业变化息息相关。

据笔者了解到,近几年随着国内厂商扩产产能的释放,LED芯片的产能持续过剩,致使LED芯片价格持续下跌,直接导致众多厂商盈利下降甚至亏损。作为国内领先企业,德豪润达于2019年7月选择关闭LED芯片工厂,而华灿光电、晶元光电、澳洋顺昌、开发晶也调整经营方向,减少对中图科技产品的采购量。

上述客户的经营变动,对中图科技的经营也造成不利的影响。2017年至2020年1-9月,中图科技实现营业收入分别为10.46亿元、11.4亿元、8.57亿元、6.69亿元,2018年以来呈现下降趋势。

整体来看,华灿光电是中图科技第一大客户,同时是其前二供应商,这不仅让人怀疑其关联交易公允性以及业务独立性。同时,客户集中度过高使得中图科技的抵御风险能力变得脆弱,在多家客户订单减少的情况下,直接带来营收减少的后果。即使其通过供应商晶智股份和Eternity Global Co., Ltd进入中国台湾、韩国地区的国际LED芯片大厂的供应体系,但仍然阻止不了营收下滑的困境。

责任编辑:lq

-

云计算有哪些特点 选择云计算供应商对企业有何好处圈圈BG3MDO 2022-01-21

-

一个长期稳定供应商的优势是什么?车同轨,书同文,行同伦 2022-08-03

-

PCBA供应商如何在竞争中脱颖而出?2018-01-18 0

-

华为2018年核心供应商名单2018-11-29 0

-

华灿光电巨资投入LED芯片背后有怎样的目的?2018-04-08 8829

-

华灿光电获补贴资金1亿元2019-01-02 2910

-

LED显示应用行业新增长点 华灿光电的前瞻性视野2019-01-09 4542

-

华灿光电立足长远发展 接连释放“大招”2019-01-14 3146

-

国星光电斩获优秀供应商头衔2019-01-17 4022

-

Semiconlight与华灿光电签署倒装芯片技术许可协议2020-12-01 2825

-

盘点华灿光电的2020:LED业务发展再获支撑2021-02-20 1969

-

LED看点 京东方入主华灿光电 多公司加大Mini LED业务2022-11-12 830

-

华灿光电20.84亿定增募资获批,京东方即将入主2023-07-11 713

-

华灿光电计划动用募资,向关联方购置生产设备2023-12-26 904

全部0条评论

快来发表一下你的评论吧 !