国科微前三季度净利润爆涨119倍,安防芯片厂商替代空间巨大!

描述

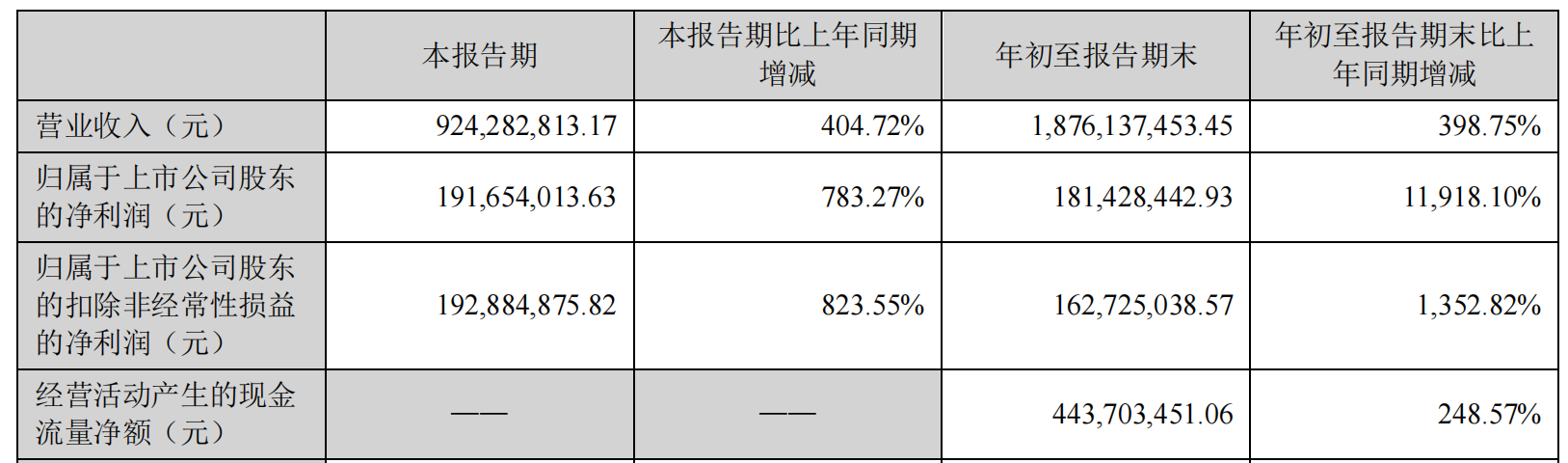

近日,国科微发布2021年第三季度报告。报告显示,公司第三季度营收9.24亿元,较上年同期增长404.72%,前三季度营收达18.76亿元,较上年同期增长398.75%。第三季度实现净利润1.9亿元,同比增长783.27%;前三季度实现净利润1.8亿元,同比增长11918.1%。

来源:国科微发布2021年第三季度报告

国科微表示,营业收入增长主要系本报告期多个产品线收入增加较多所致。另外,国科微三季度以来视频安防芯片开起放量,从而实现高增长态势。

国科微长期致力于存储、智能机顶盒、视频编解码、物联网等领域大规模集成威廉希尔官方网站

及解决方案开发。公司每年将营业收入的20%以上用于研发,先后承担了国家科技重大专项、国家重点研发计划等一系列重大科研项目,在先进工艺制程的芯片及其终端产品上积累了大量知识产权,具备了快速研发及量产SoC芯片能力。

目前,国科微已先后推出了直播卫星高清芯片、智能4K解码芯片、H.264/H.265高清视频编码芯片、高端固态存储主控芯片、卫星导航定位芯片等一系列拥有核心自主知识产权的芯片。

国科微智能安防SoC芯片主要有GK71系列、GK72系列,是针对高清网络摄像机产品应用开发的低功耗、低码率、高画质、高集成度的SoC芯片,涵盖了H.264和H.265编码标准。

2020年国科微智能视频监控系列芯片产品实现销售收入12,425.83万元,比2019年增长49.84%,占公司全年营业收入的17.00%。基于智能安防芯片GK71系列,GK72系列,持续深耕家用消费类摄像机细分市场,同时在运营商市场继续开拓,为客户提供定制化摄像机解决方案。

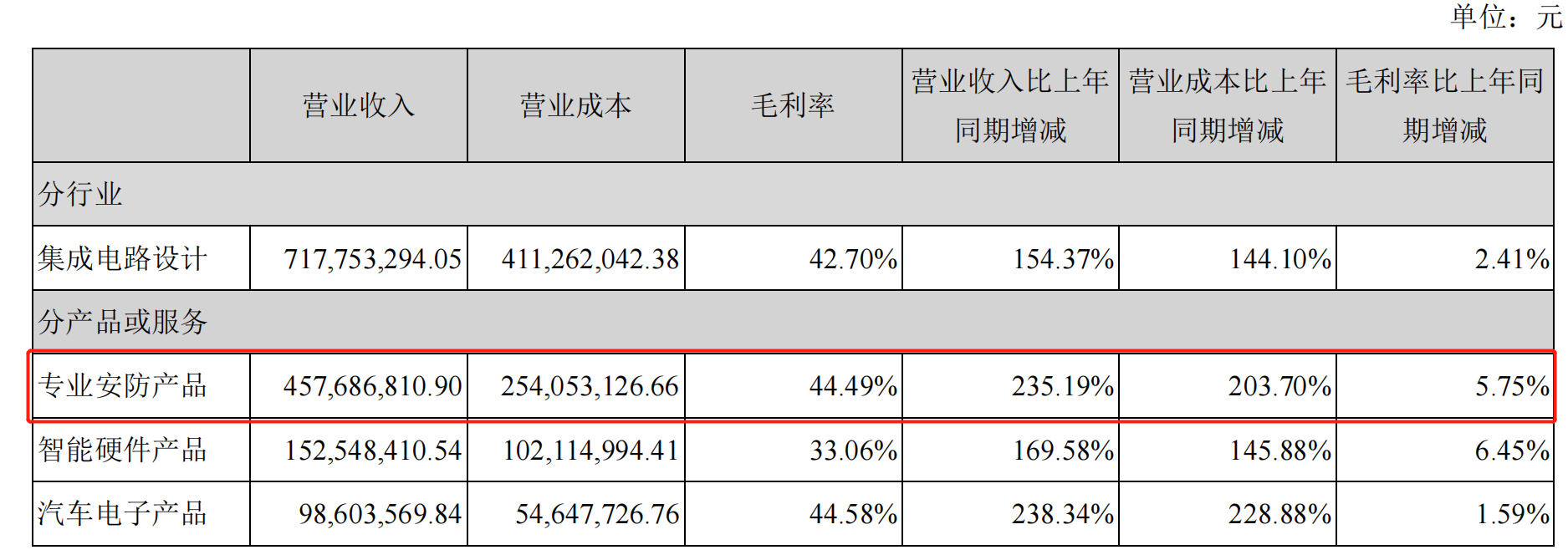

根据富瀚微第二季度报告显示,富瀚微报告期内,公司实现营业收入71,775.33 万元,较上年同期增长 154.37%;实现归属于上市公司股东的净利润 13,870.83 万元,较上年同期增加 215.67%,扣除非经常性损益后的归属母公司股东净利润 13,502.68 万元,较上年同期增加 215.39%。其中专业安防产品的营收达4.5亿元,毛利率44.9%,比上年同期增长235.19%。截至发稿,富瀚微还未发布2021年第三季度报告。

来源:富瀚微2021年第二季度报告

此前,富瀚微表示公司着力打造 IPC 芯片产品线,推出的产品已支持无线低功耗到2K高性能 SoC,FH8830作为该公司的最新旗舰产品,支持人脸识别,移动侦测等智能化功能,受到市场青睐。此外,公司现有网络摄像机SoC芯片产品在更先进的22nm工艺节点上已实现量产,在该工艺节点上已具备完整的SoC芯片开发平台。公司的主要安防监控网络摄像机芯片均带有轻智能分析功能,包括人脸检测、人形检测、运动检测、目标跟踪等。另外,富瀚微7月新推出FH8652、FH8656、FH8658 等IPC SoC芯片,均带有AI功能。

市场规模和前景

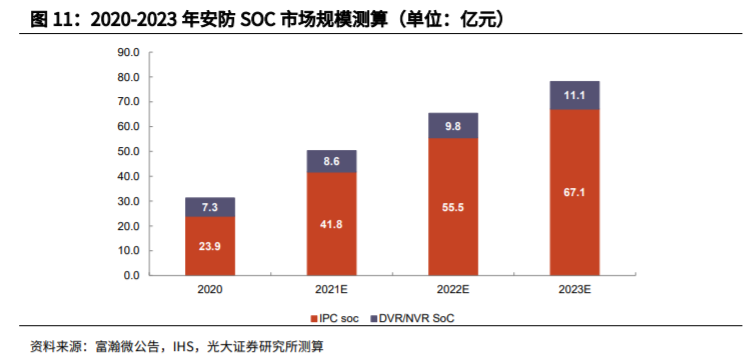

根据立鼎产业研究网数据,IPC SoC的低端产品售价1~2 美金(占比约75%),中端售价3~4美金(占比约20%),高端产品售10~20美金(占比约 5%),因此,整体IPC均价约2.6美金。随着中高端产品占比上升,产品价值量有望提升。根据IHS测算,2023 年全球网络摄像机出货量有望达2亿台,对应IPC需求约2亿颗。

根据富瀚微披露数据测算,DVR/NVR SoC 均价约22元人民币。随着AI NVR SoC芯片渗透率提升,价格有望上升。根据IHS预测,2023年全球Linux系统录像机(即DVR/NVR)出货量有望达3955万台。光大证券据此测算2020~23年IPC SoC市场规模约23.9/41.8/55.5/67.1 亿元;DVR/NVR 市场规模约7.3/8.6/9.8/11.1 亿元。

ISP方面,根据富瀚微披露数据测算,ISP均价约5~6元,价格较为稳定。传统模拟安防摄像头占比逐年下降,而车载市场成为未来重要增长点。根据 TSR 数据,2023年全球车载摄像头出货量2.04亿颗,有望成为ISP重要增长点。传统安防ISP近些年市场出货量保持稳定,维持7000-8000万颗每年。

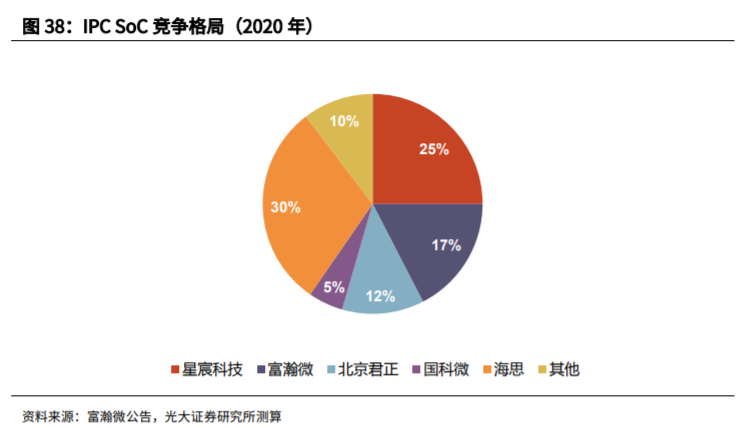

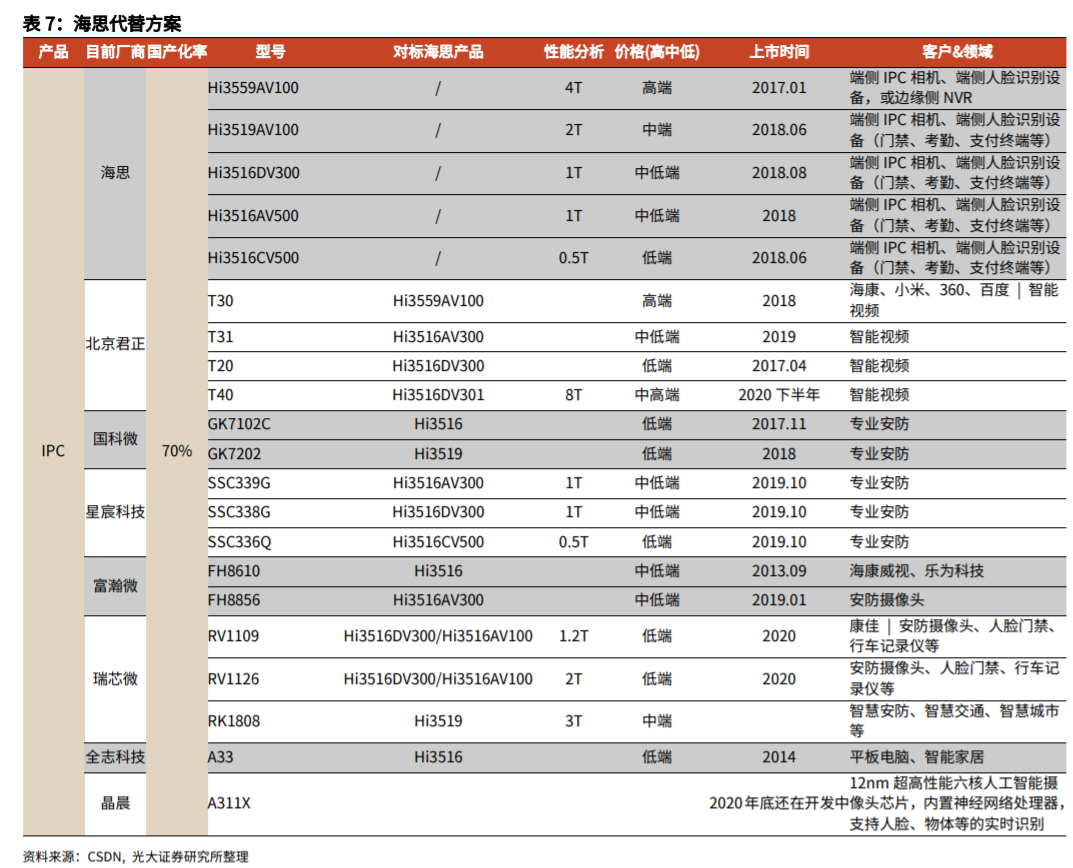

由于受到制裁,海思逐步退出市场,2020年份额从60%-70%下降到30%左右,星宸科技抢占大量市场份额,获得领先地位。根据富瀚微公布产量数据测算,2020年富瀚微市占率为17.43%,北京君正市占率为 12%左右。

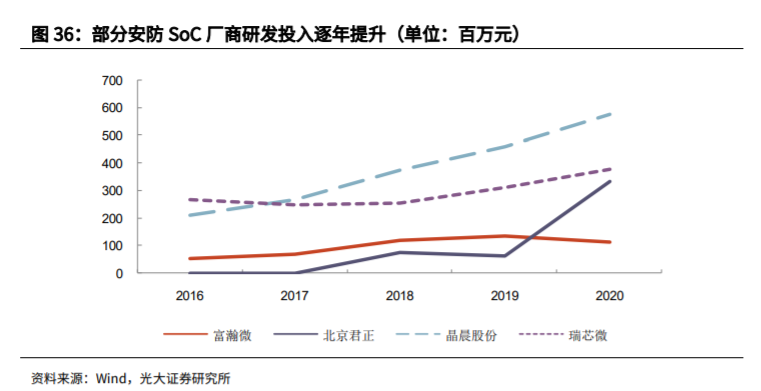

行业研发投入将进一步扩大,龙头优势明显。在重新洗牌过程中,龙头公司具有规模优势,更有能力进行研发投入,规模优势明显。随着安防行业技术深化和集中度不断提高,龙头企业具有越来越大的优势。随着智能化等趋势的不断深化,研发规模要求不断提升,安防SoC 行业门槛将进一步提高。例如 ,国科微在前三季度大幅增加研发投入。公司前三季度研发费用达2.73亿元,同比上升151.22%。公司表示主要系本报告期研发投入增加所致。

此前,电子发烧友网报道过,在IPC SoC芯片方面,除海思外,IPC芯片厂商包括TI、安霸、Sigmastar、联咏、君正、富瀚微、国科微、亿智、瑞芯微、晶视、瓴盛、爱芯、安凯微等等,已经超过10家厂商。

如果按照以上市场份额的测算,众多厂商已经对海思所占的IPC SOC 40%的市场份额进行了替代,但是据了解,多集中在中低端的芯片替代,在中高端IPC芯片上面国内其他厂商还不能进行完全替代。另外,随着高清化、智能化的安防监控的发展,也对芯片厂商的技术水平提出更高的要求。因此,我们可以持续关注下一步在中高端安防芯片的竞争与发展。

电子发烧友网综合报道,参考自公司财报、光大证券等。

-

意法半导体公布2018年第三季度财报2018-10-29 0

-

比亚迪前三季度净利润27.91亿元,预计新能源汽车销售趋势持续2017-10-30 1844

-

宁德时代发布业绩预告,前三季度净利润预增超30%2020-10-05 1201

-

三雄极光前三季净利润微增,国星光电前三季净利润预减72%-78%2020-10-15 2250

-

三雄极光预计2020年前三季度净利润1.7亿元2020-10-20 2276

-

半导体行业景气度较高,前三季度净利润同比增长2020-10-27 4392

-

中芯国际前三季度净利润30.8亿元2020-11-12 1644

-

2021年前三季度净利润增长112.90%,紫光国微超级智慧芯版图全面打开2021-10-26 33126

-

国科微前三季度净利润爆涨119倍2021-10-27 1741

-

长电科技三季度业绩环比增长提速 三季度净利润环比二季度增长24%2023-10-29 2552

-

三大家电巨头格力美的海尔2023三季度净利润同比增长2023-10-31 696

-

韦尔股份前三季度净利润预计大幅增长超5倍2024-10-14 664

-

汇顶科技2024年前三季度净利润4.48亿元2024-10-28 642

-

格科微前三季度营收持续高增 净利润受汇兑损益短暂拖累2024-10-31 161

-

中国最大传感器企业韦尔股份前三季度净利润暴涨544%2024-11-20 359

全部0条评论

快来发表一下你的评论吧 !