择善而从:理性面对电子元器件涨价潮

电子说

描述

目前,就存储器、MLCC等半导体元器件来说,依旧处于涨价势态:

一、关于电容涨价

MLCC

当前,MLCC市场前五大厂商分别是村田、三星电机、国巨、太阳诱电和TDK,这五家厂商合计占据85%的市场份额。

2月初,日本大厂京瓷宣布将于2月底停产0402、0603尺寸的104、105规格MLCC,而这些均为市场涨幅最大、市场最缺、用量最大的规格。

3月2日,村田宣布将资源集中于市场需求高、生产难度大的小尺寸先端产品和高性能产品,对于已经存在小型化替代品的“旧产品群”,不得不将生产能力下调至2017年的50%,并且今后也会持续缩小其产能。

3月22日,国巨MLCC四月将再涨50%。旺季来临之前,被动元件涨势确立,国巨将从4月1日起调涨全系列MLCC(积层陶瓷电容)价格,据悉平均调涨幅度落在40~50%,高于2月份的10~20%,等于调涨幅度较2月提升2~2.5倍。

由于国巨在缺货的MLCC规格上扮演全球指标,日、韩同业以及EMS厂采购均高度关注。尽管国巨没有正式发出涨价通知,不过有媒体传出国巨将从4月1日起执行新的价格,渠道商亦证实国巨已经启动新一波调涨行动,预计自4月1日起调涨0201~1206规格的MLCC,平均调涨幅度达到40~50%。

渠道商表示,这一波调涨等同全系列调涨,国巨于3月份与客户议价时就已经直接加价,是否追加涨价通知已没太大意义。

自2016年下半年开始至今,MLCC由于供应紧张而导致价格开始暴涨,以MLCC为代表的电容也大幅缺货涨价,整体涨价区间在4-5倍左右,部分物料涨幅达20倍,一颗原本几毛钱的电容价已经涨到了芯片价。但即便如此,市场上依然是供不应求。在村田中国总裁丸山英毅看来,MLCC缺货情况要到2018年底才能有所缓解。

固态电容、铝电解电容

至于固态电容方面,由于挖矿热潮不退,铝电厂的挖矿订单已经排到6月以后,制造商、通路商同时启动涨价机制,通路商形容,固态电容供需缺口甚至超过MLCC。

尽管各国政府压抑虚拟货币风潮,但是挖矿热潮依旧魅力不减,尤其挖矿机全时运转,主机板消耗量高,耗损快,是一般PC的3倍,固态电容虽是日商天下,挖矿机却舍弃高单价的日货,全力拥抱台厂,对被动组件的消耗量产生乘数效果,台厂为主要受惠者。

固态电容因供需缺口扩大,加上日货已经调涨,国内的立隆、钰邦也跟进调涨,通路商开始反应原厂调涨的幅度,通路商表示,固态电容因缺乏龙头级大厂定调景气,相对比较沉静,但是从供需状况来看,市况一样火热,供需缺口超过MLCC。

今年年初,尼吉康发出通知,宣布对其铝电解电容产品价格调涨5%,拉开了今年铝电解电容的涨价序幕。紧接着继日系厂商之后,台系厂商也调涨铝电解电容价格,***被动元件厂商智宝日前也发布了涨价通知,宣布对其铝电解电容产品全线调涨,涨幅因产品而异,6%~12%不等。

3月19日,媒体引援代理商日电贸的信息称,去年日系厂商部份调涨铝质电解电容,相关效益亦显现,目前第2季受铝箔成本增加下,铝质电容和固态电容厂传出拟再度涨价讯息。

据悉,铝电解电容涨价主因铝箔成本高涨,一方面因铝价上升,另一方面中国的环保政策也影响铝箔的供给,上游厂商涨价,造成下游铝质电容、固态电容不得不跟进涨价,之前各厂商都是挑单让平均售价增加,今年第2季起有可能出现全面性的涨价

垄断电容价格,贵弥功、尼吉康等8家电容厂遭欧盟重罚!

据外媒报导,欧盟(EU)欧洲委员会21日认定贵弥功(Nippon Chemi-con)等9家日本企业违反EU竞争法(日本的独占禁止法),针对广泛使用于智慧手机、家电、汽车零件等用途的铝质电解电容/坦质电解电容进行价格垄断,因此对其中的8家企业合计开出约2.54亿欧元(约330亿日圆)的罚款。

除贵弥功(Nippon Chemi-Con)之外,被认定垄断电容价格的企业还有尼吉康(Nichicon )、日立化成(HITACHI)、红宝石(Rubycon)、松尾电机(Matsuo Electric)、TOKIN Corporation(原名为NEC Tokin)、ELNA和松下旗下三洋电机,其中三洋电机因协助调查、故免罚。

欧洲委员会指出,贵弥功等9家企业于1998年-2012年期间为了避免价格竞争、暗中交换价格情报,其中贵弥功遭罚9,790万欧元(约7.64亿人民币),罚金最高;其次为Nichicon的7,290万欧元(约5.69亿人民币);日立化成遭罚约1,800万欧元(约1.4亿人民币)。

事实上,被动器件厂商被处罚已不鲜见。这也不是第一次,近两三年就有以下2次大重罚:

①行动代号“卡特尔”,五家电容器厂商在新加坡定期密谋垄断被处罚

在今年1月5日,新加坡竞争委员会(CCS)对五家铝电解电容器制造企业的国际卡特尔行为开出新加坡反垄断历史上的“创纪录”罚单,罚款总额共计19,552,464新加坡元(近1亿元人民币)。

这五家企业分别为松下(Panasonic)、尼吉康(Nichicon)、ELNA、红宝石(Rubycon)和贵弥功(Chemi-con)。其中,松下因最先向CCS申请宽大而免于罚款。

五家公司的串谋垄断活动,又称卡特尔(cartel),早在1997年开始,公司高层几乎每个月都会到新加坡开会,直到2013年为止。期间,这五家企业长期从事垄断协议行为,包括固定价格以及交换涉及新加坡客户的销售、定价等保密信息。而且,这五家企业占有新加坡相关市场的份额超过三分之二。在调查过程中,CCS与美国、欧盟、日本以及***地区的竞争执法机构进行了交流与合作。

五家电容器制造商串谋垄断市场,遭新加坡竞争局罚款超过1955万元,是当局至今实施的最高罚款。

五家遭罚款的公司都是日本电容器制造商在本地的子公司。它们是Elna电子、尼吉康新加坡(Nichicon)、松下工业设备新加坡和马来西亚(Panasonic)、Rubycon新加坡,以及新加坡贵弥功(Chemi-con)。

几家被处罚的公司销售的涉案产品是铝电解质电容器,使用该零件的设备包括电脑、扩音器、电视机、洗衣机、冰箱等。调查显示,五家公司虽然是竞争对手,却定期在新加坡召开会议,交换机密信息和商业敏感信息,如客户估价、销量、产能、业务规划、定价战略等。它们也在会议上讨论和制定价格,包括涨价,并说好集体不让客户减价。

②、2008年经济危机和311强震趁火打劫,日本对五家电容器厂商开出高额罚金

2016年3月,日本公平交易委员会发布新闻稿宣布,因违反独占禁止法,故对贵弥功等日本 5 家铝质电解电容/钽质电解电容厂开罚,罚金合计为 66 亿 9,796 万日元。

其中,贵弥功罚金约14.35 亿日元、Nichicon 约 36.4 亿日元、Rubycon 约 10.67 亿日元、松尾电机(Matsuo Electric)约 4.27 亿日元、NEC 集团的 NEC Tokin 约 1.27 亿日元。

日本公平交易委员会指出,上述电容厂商于2010 – 2011年期间,以研究会的名目、或个别进行会谈,商议产品售价、共同决定涨幅。2008年雷曼风暴和2011年日本311强震时,因销售减少,故上述电容厂为了确保获利而进行了操控价格、联合垄断行为。

附全球知名电容厂

日本:村田(muRata)、TDK、太阳诱电(TAIYOYUDEN)、京瓷(Kyocera)、丸和(Maruwa)、NipponChemi-Con(贵弥功)、NIC、罗姆(ROHM)、红宝石(Rubycon)、尼吉康(nichicon)、松下旗下三洋电机、岗谷(OKAYA)、兴亚(KOA)、PRESIDIO、UNITED CHEM-CON、松尾电机(Matsuo Electric)、TOKIN Corporation(原名为NEC Tokin)、伊娜(ELNA)、富士通(FUJITSU)、日立化成(HITACHI)、东信(TK)、日本化工(Nippon-Chem)

韩国:三星(SAMSUNG)、三和(SAMWHA)、三莹(SAMYOUNG)

美国:AVX、基美(KEMET)、泽天(Skywell)、威世(VISHAY)、ATCeramics、约翰逊(Johanson)、CDE、NOVACAP、泽天(Skywell)、Cal-Chip

德国:爱普科斯(EPCOS)、威马(WIMA--音响专用电容)

英国:诺华(NOVER)

中国***:国巨(YAGEO)、华新科(WALSIN)、达方(Darfon)、禾伸堂(HEC)、宸远科技(CCT)、宸鑫容(CCK)、岱恩(DAIN)、华容(HJC)、天泰(TENEA)、优普(Europtronic)、CAPSUN、至美(GEMCON)、杰商(GSC)、世昕(G-Luxon)、禾伸堂(HEC)、合美电机(HERMEI)、融欣(JACKCON)、正邦(JPCON)、立隆(LELON)、辉城(LTEC)、奥斯特(OST)、士康(SACON)、冠佐(SUSCON)、台康(TAICON)、智宝(TEAPO)、方宾(CAPXON)、凯普松、Chocon、Choyo、金山(ELITE)、EVERCON

中国香港:富之光(FUJICON)、万裕(SAMXON)

中国大陆:风华高科、宇阳、潮州三环、顺络、智伟、厦门法拉、中山万科、安徽铜峰、常州常捷、佛山创格、创硕达、塑镕、艾华、永铭、吉光电子、鸿益、凯琦佳、邦辰、宇顺塑胶、江海、利明、三莹、华威、升达、新元、三水日明、世峰、瑞灿、智旭、合众汇能、胜利新能、创慧、纬迪、智胜新电子、黄山晶松、特锐祥、达利凯普、广州创天、火炬电子、金富康、海丰三力、海门三鑫、深圳鑫龙茂电子、南通同飞、天扬、奇发电子

二、关于存储器涨价

除了电容外,从2016年第二季度开始,包括固态硬盘、内存条、U盘甚至闪存卡在内的整个内存行业,也开始缓慢涨价。

进入2017年后,涨价的势头并没有停止,整个存储行业反而掀起了新一轮的大幅涨价潮。虽然截至目前,几家内存大厂都有增产DRAM颗粒计划,并在大规模建厂扩建,但真正反馈到产能上还要等到2019年。

从表面上看,内存涨价的原因也无非是供应端和需求端的巨大变化。

从供应端看,目前全球范围内从事NAND闪存颗粒的厂商有很多,但有市场定价能力的只有六家,分别是三星(Samsung)、东芝(Toshiba)、英特尔(Intel)、海力士(SKhynix)、美光(Micron)和闪迪(SanDisk),这些企业几乎垄断了全球大部分闪存市场;而在需求端,全球智能手机市场、无人机市场以及服务器等市场的发展突飞猛进造成了闪存颗粒需求的猛增。

虽然市场方面认为内存大幅上涨的原因无非就是供需失衡,但也有部分业内人士表示,此轮涨价背后并非完全由市场供需决定,也不排除部分NAND Flash供应商有意为之的可能。

事实上,由于闪存颗粒这一存储元器件的核心技术和生产都控制在三星等国际大厂手中,在强劲的需求带动下,上游厂家坐地起价,赚得盆盈钵满。

根据2018年1月9日三星电子发布的初步业绩报告显示,公司2017年第四季度营业利润同比增长63.8%,达15.1万亿韩元,创下历史新高,销售额也同比增长23.8%,达66万亿韩元。

对于三星电子业绩的飙升,一些分析师指出,这主要得益于三星旗下的芯片业务。“虽然三星电子Note7的爆炸事件对公司智能手机业务构成极大影响,不过凭借着内存芯片业务,三星电子在利润上却出现了大涨。”

供应链厂商透露,其实占据DRAM行业绝大部分市场份额的三星电子、海力士(SK Hynix)、美光等原厂都在加速扩产出货,实际缺口不算大,但市场缺货声此起彼伏,很大一部分出货量都跑到代理商、贸易商、华强北市场了。终端厂商想要拿货,这些代理、贸易和分销商们自然会借势炒货,小幅放量,不断抬价。

从上游DRAM原厂到下游终端厂商,排除直供的大客户外,中小客户拿货往往要经过中间的代理商、贸易商们。今年以来,这些代理商、贸易商等就是炒货的投机者,那么他们是怎么炒DRAM的?

据行业人士透露,代理商往往是基于自己的渠道优势,通过原厂排单拿货,其价格会随着原厂和市场行情波动而不同。在拿到原厂订单后,代理商对出手的价格会有个心理预期,在市场缺货的行情中,小批放量,阶梯上涨。当然涨价不能一概而论,毕竟很多代理商都是做长线生意。

相比而言,贸易商则不同,是这波DRAM囤货涨价的主力之一。因为很多贸易商因为各种原因,往往会从原厂先得到消息,包括原厂库存、订单排期、出货情况等,一旦收到确切消息后,这些贸易商开始大肆囤货,上涨的幅度和囤货周期方面可能更甚于代理商。

此外,深圳华强北市场则是现货流通的主力市场,当得知DRAM现货市场紧俏,供货紧张后,华强北的档主自然也会闻风而动,乘势囤货,加重现货流通的缺货行情,进一步抬高价格,甚至华强北档主还会联合起来做庄,统一口径,统一价格,以获取更大的差价利润。

今年以来,但凡这些囤货倒卖DRAM的投机者,都在原厂的“提携”下分到了一杯羹,而炒货受益最大的还是三星电子等原厂。如果说代理商、贸易商是DRAM炒货的托,那角儿自然是原厂了。

三、关于电阻涨价

光颉科技发出涨价通知,通知称由于厚膜电阻材料成本(包材、浆料、电镀材料、陶瓷基板)大幅上涨,为了能持续健康友好的合作下去,现再次调整,范围包括CR0201/0402/0603/0805/1206/1210/2010/2515/2512/CN-43J/CN-42J封装贴片电阻及排阻(以报价单为准)。

3月5日,电阻厂商旺诠及天二科技发出涨价通知,旺诠部分厚膜电阻单价调涨25%以上,天二科技部分产品调涨15%-30%。而在此之前,包括风华高科、丽智电子、华新科、厚声、国巨等目前均已发出涨价通知,国巨和旺诠更是曾通知称停止接单......

据***媒体引援市场人士消息报道,目前汽车电子、工业规格等应用芯片电阻平均安全库存已低于30天,特定大厂电阻安全库存天数也降至35天到36天。

电阻,业界指今年尚未涨价的电阻厂开始挑单生产,导致原先寄望抗衡国巨、避免价涨的订单回头涌向国巨,将有利于电阻厂在第2季维系涨势,市场传出部分赤字的规格涨幅逾1倍。

附全球知名电阻厂

日本:MURATA(村田)、TDK、松下(PANASONIC)、罗姆(ROHM)、尼吉康株式会社(Nichicon )、京瓷(Kyocera)、KOA、ELNA、susumu

美国:AVX、威世(VISHAY)、ATCeramics

中国***:国巨(YAGEO)、华新科技(WALSIN)、宸远科技(CCT)、丽智(LIZ)、飞元(PHYCOM)、旺诠(RALEC)、厚生(ROYALOHM)、美隆(SUPEROHM)、大毅(TA-I)、泰铭(TMTEC)、德键(TOKEN)、幸亚(TYOHM)、厚声(UniOhm)、VITROHM、光颉(VIKING)、天二科技

中国大陆:风华高科、潮州三环、深圳顺络(Sunlord)、智伟、东莞宇顺塑胶、南通江海等等,不一一列举

四、关于MOSFET涨价

英特尔第二季将推出搭载Z390芯片组Coffee Lake处理器平台,超微将推出第二代Zen+架构处理器平台及新款Vega绘图卡,加上辉达(NVIDIA)新一代搭载Volta芯片绘图卡将进入出货。在英特尔、超微、辉达新平台出货转旺下,金氧半场效电晶体(MOSFET)持续缺货,第二季价格喊涨5~10%。

MOSFET去年下半年以来持续缺货,今年以来由于6吋及8吋晶圆代工产能严重吃紧,EPI磊晶矽晶圆同样供不应求,MOSFET产能无法大量开出,价格也跟着水涨船高,上半年累计涨幅可望上看10~15%。法人点名大中(6435)、尼克森(3317)、富鼎(8261)、杰力(5299)等概念股直接受惠,第二季接单全满,订单能见度看到第三季,营运一路看旺到年底。

事实上,因为新一代电脑平台及绘图卡的运算效能大幅提升,单机或单卡搭载的MOSFET数量,平均较上代产品增加3~5成,但MOSFET市场受到晶圆代工及EPI硅晶圆产能不足限制,供给量一直无法有效放大,才会导致MOSFET在第二季缺货更为严重。

第一季MOSFET需求强劲且价格调涨,包括大中、杰力等业者营收表现强劲,如杰力前2个月营收2.18亿元,较去年同期大增71.6%,大中前2个月营收4.01亿元、富鼎前2个月营收3.45亿元,均较去年同期成长逾4成。第二季MOSFET价格续涨,法人看好概念股营收将再冲高。

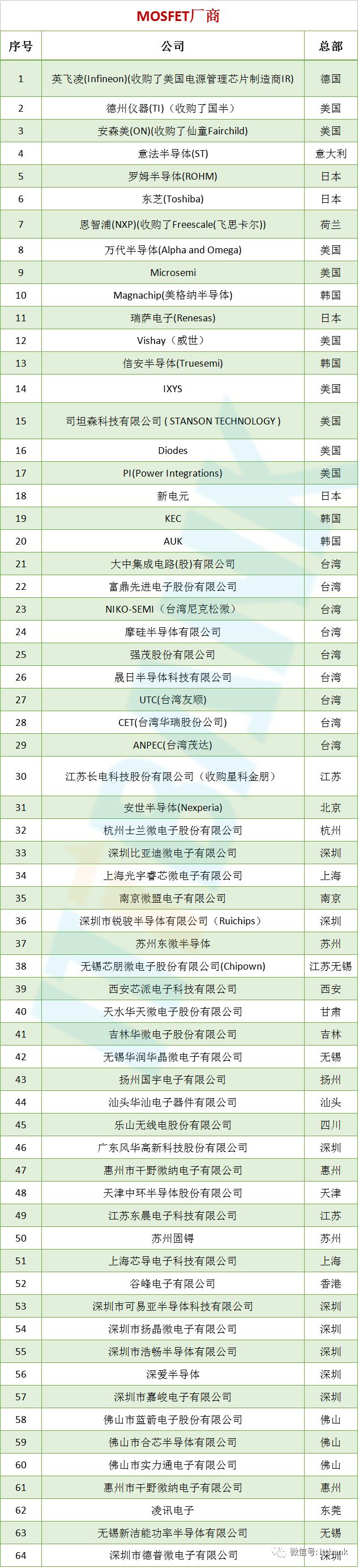

附全球MOSFET知名厂

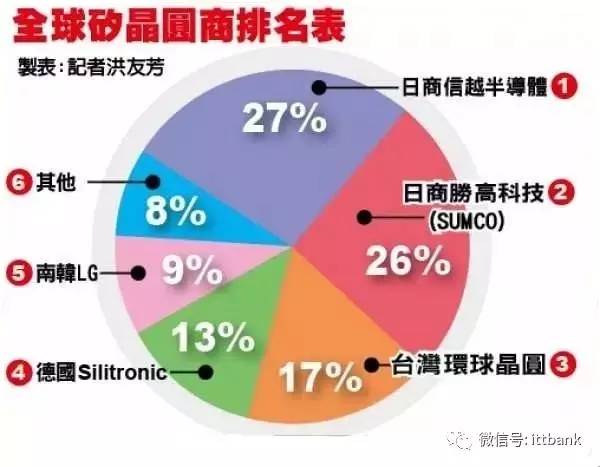

五、关于硅晶圆8英寸、12英寸供应紧张

中国***地区没有自己的晶圆公司,永远都要仰人鼻息、看人脸色。”好几年前,现任环球晶圆董事长徐秀兰,还在股东会上说服股东支持购并案;如今环球晶圆已从当年中美晶旗下半导体部门,摇身成为全世界第三大硅晶圆厂,仅次于日商信越、SUMCO,被称为“半导体铁娘子”的徐秀兰功不可没。

环球晶圆为全球第三大硅晶圆供应商,在看好大陆市场下,于去年中与日本精密设备厂Ferrotec宣布合作、在大陆展开8英寸硅晶圆事业,提升在8英寸市占率和整体营运绩效。目前全球硅晶圆供给方面,12英寸硅晶圆月产能约550~560万片,一线大厂已开始进行去瓶颈的扩产方式。需求面方面,全球每年约以复合成长率3%~5%成长,预估今年下半年在中国大陆需求持续增加下,月需求增至600万片左右,预计晶圆报价也将持续涨至第2季。

受惠全球硅晶圆供给量成长有限下,目前8英寸、12英寸硅晶圆订单能见度分别已达2019上半年和年底。

面对元器件的涨价,采购八字方针:顺势而为,择善而从!

-

元器件市场现大规模涨价潮 拨开迷雾找寻背后逻辑2020-11-19 13308

-

这轮让ST都无法避免的元器件涨价潮 没有那么多阴谋论2020-12-25 4369

-

面对来势汹涌的涨价风潮,你还能淡定吗?2012-03-21 0

-

正在涨价!这些分立器件厂商你都知道吗?2017-09-06 0

-

电子元器件又一波涨价!2018-05-22 0

-

元器件涨价背后还有其他行情?2018-10-10 0

-

元器件指数(2021.12.27-2022.1.2):2022年涨价厂商一览2022-01-04 0

-

存储元器件涨价 是日韩供应商‘默契’涨价?2017-06-20 836

-

元器件缺货涨价潮,中国厂商新势力正崛起2018-04-02 5628

-

被动元件涨价潮仍在持续,是怎么回事?2021-03-03 4418

-

元器件的涨价热度只增不减?2021-03-03 1704

-

芯片供不应求,引发整个产业链涨价潮2021-03-17 933

-

缺芯潮之下的急流勇进 --日海智能如何应对全球半导体紧缺、涨价潮2021-07-05 911

-

电子元器件采购涨价有哪些因素?2023-03-13 2742

-

优恩-何为优质电子保护元器件厂家?2022-10-20 569

全部0条评论

快来发表一下你的评论吧 !