拓尔微创业板IPO获受理!气流传感器营收占近7成,募资22.47亿升级及扩产

描述

电子发烧友网报道(文/刘静)6月30日,拓尔微电子股份有限公司(简称:拓尔微)创业板IPO获深交所受理,为主营产品研发及扩产拟上市募资22.47亿元,保荐机构是华安证券。

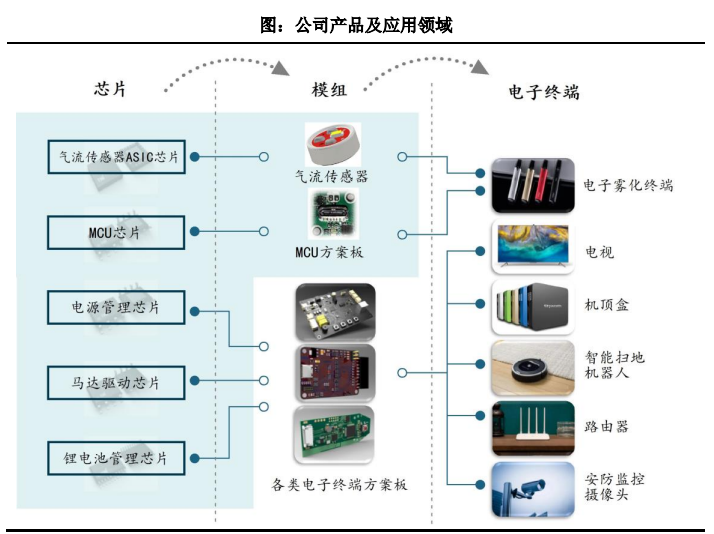

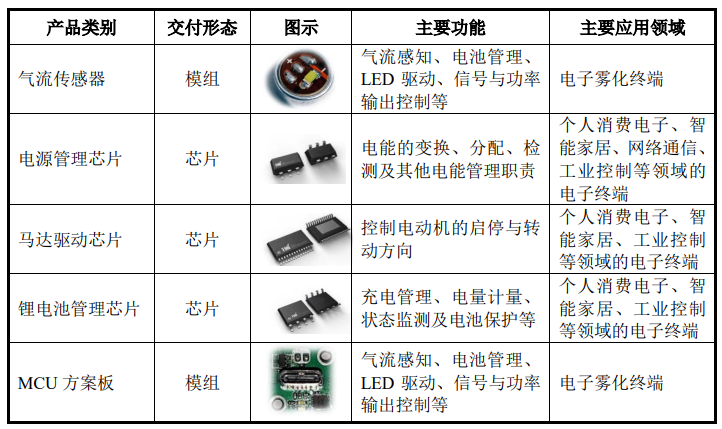

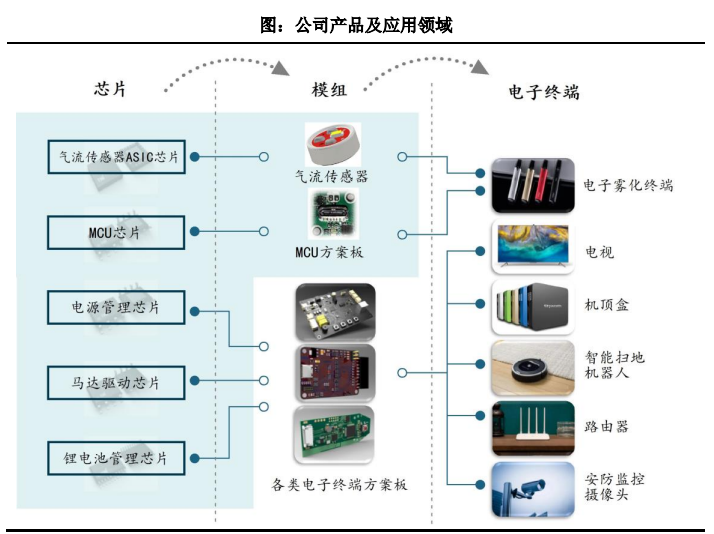

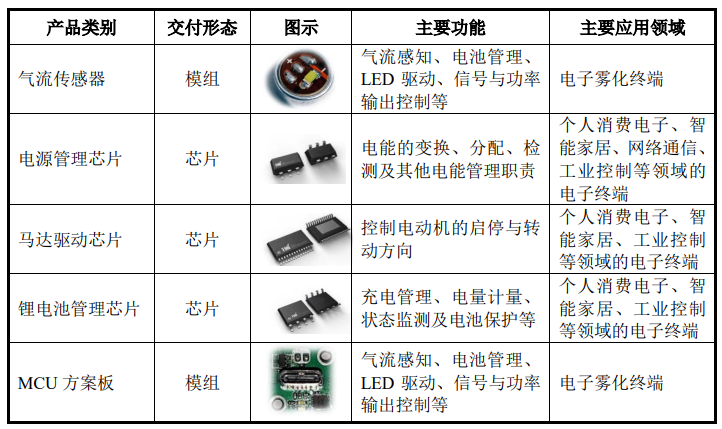

拓尔微成立于2007年,专注模拟及数模混合芯片设计领域,主要产品是气流传感器ASIC芯片、MCU芯片、电源管理芯片、马达驱动芯片、锂电池管理芯片,目前销售的产品达400余款,产品广泛应用于个人消费电子、智能家居、网络通信、工业控制等领域。

产品在细分领域具有较强的竞争力,已经打入思摩尔国际、卓力能、汉清达、创维、海信、中兴通讯、烽火通信、TP-link、iRobot、海康威视、大华股份等龙头厂商,并实现批量供货。

拓尔微实际控制人为方建平和陆鹏飞,二人通过芯恺拓尔控制拓尔微57.22%的股份。2018年至今,共完成三轮融资,首轮是中国投资前百强机构之一的基石资本完成的。

业绩连年翻倍增长,新布局的马达驱动芯片收入暴涨

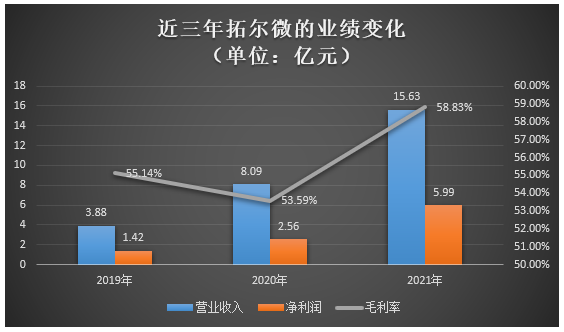

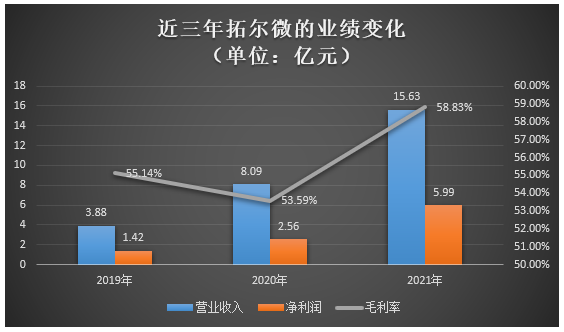

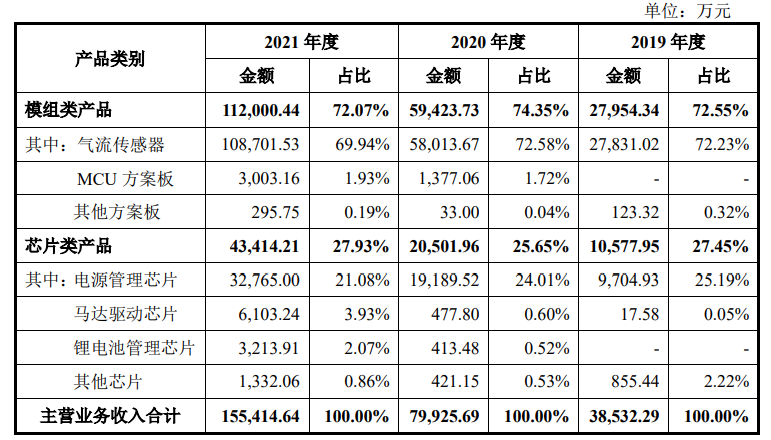

招股书显示,2019年-2021年拓尔微营收规模持续高速增长,分别为3.88亿元、8.09亿元、15.63亿元,年复合增长率高达100.59%。2021年营业收入创新高,突破15亿大关。

而且拓尔微的盈利能力也在持续快速提升。2019年-2021年净利润分别为1.42亿元、2.56亿元、5.99亿元,年复合增长率105.70%。2021年净利润同样实现历史新高,同比增长高达134.32%,扣非净利润涨幅甚至更高,达206.08%。同期的综合毛利率分别为55.14%、53.59%、58.83%,总体处于较高水平。

目前拓尔微主要是通过气流传感器ASIC芯片、MCU芯片、电源管理芯片、马达驱动芯片、锂电池管理芯片这五大主营产品获益的。值得注意的是,拓尔微成为之初是以做气流传感器和电源管理芯片为主的,2013年后来才新布局的马达驱动芯片、锂电池管理芯片和信号链芯片产线。

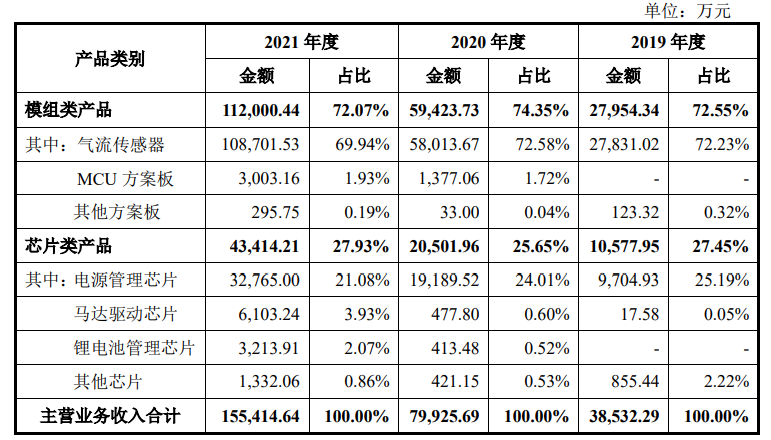

企业营收主要来源于气流传感器产品,2019年-2021年通过销售该产品取得的收入分别是2.78亿元、5.80亿元、10.87亿元,分别占当期总营收的比例为72.23%、72.58%、69.94%。虽然2021年占比有所下降,但是气流传感器产品对营收的贡献也近7成,年度销量达12亿个,平均单价为0.91元/个。

拓尔微的第二大业务是电源管理芯片,报告期内分别实现收入为0.97亿元、1.92亿元、3.28亿元,分别占当期总营收的比例为25.19%、24.01%、21.08%。2021年销量同比增长70.74%,达16.12亿颗;平均单价上涨32.81%,为0.2032元/颗。

2021年气流传感器、MCU方案板、电源管理芯片、马达驱动芯片、锂电池管理芯片五大主营产品,收入分别同比增长87.37%、118.08%、70.74%、1177.36%、677.28%。马达驱动芯片是2021年收入增长表现最强劲的产品。

总体看拓尔微的核心产品气流传感器和电源管理芯片保持持续增长,新布局的马达驱动芯片、锂电池管理芯片创造的营收也在高速成长,未来业绩可期。

细分领域自主研发技术能力较强

拓尔微在电子雾化终端细分领域具有领先优势,是国内较早进入这个领域的模拟及数模混合芯片设计企业,通过自主研发的“PVT高稳定的气流灵敏检测技术”、“无需片外电容的雾化芯片威廉希尔官方网站 ”、“恒功率雾化控制集成技术”等核心技术,打造产品在高灵敏度、高精度、高可靠性等方面的竞争优势。

拓尔微推出的气流传感器ASIC芯片将高精度气流实时监测、高速高精度信号处理、多维度自检和校正、高精度信号与功率输出控制、多重威廉希尔官方网站 保护机制、高效率锂电池充放电管理等多项功能高度集成于单颗数模混合芯片中。凭借产品在行业内的竞争优势,拓尔微成为思摩尔国际、卓力能、汉清达、合元科技、赛尔美等知名电子雾化终端制造商的主要供应商。

在电源管理芯片领域,拓尔微自主研发了“片上大面积功率器件的热均匀度控制技术”、“自适应纹波控制技术”、“过压快速关断保护技术”等核心技术,打造了产品在快速响应、高可靠、低功耗、高带载等方面的竞争优势。

在马达驱动芯片领域,拓尔微拥有“步进电机低噪声控制技术”、“高可靠多重过流保护技术”、“电荷泵驱动EMI抑制技术”等核心技术,应用该核心技术的马达驱动芯片可以解决噪声、干扰等行业痛点。锂电池管理芯片领域,拓尔微自主研发了“自校准的高精度过压保护技术”等核心技术。

总体拓尔微的产品在可靠性、性能、性价比等方面具有较强的竞争力,能够与国际龙头厂商直接竞争。

拓尔微还将启动在高可靠ESD器件、激光雷达用TDC芯片及第三代半导体材料及器件等产品的研发,巩固并增强自身的核心竞争力。

营收规模和盈利能力在同行中位于前列

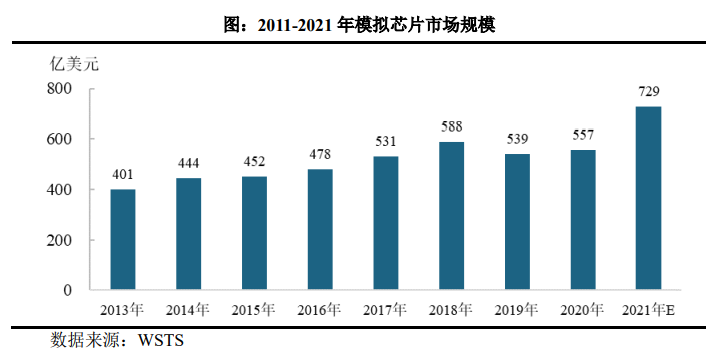

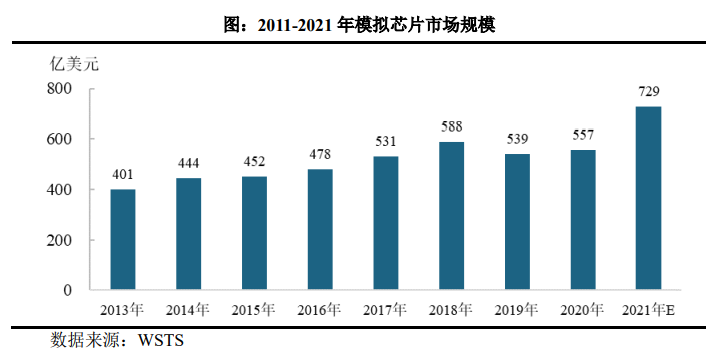

拓尔微聚焦的是模拟与数模混合芯片领域,近年受通信、可穿戴、AioT带动,模拟芯片市场规模扩大明显提速。根据WSTS统计的数据,全球模拟芯片市场规模从2003年的268亿美元增长至2020年的557亿美元。2021年模拟芯片市场规模同比增速提高至30.9%,达729亿美元。

目前全球模拟芯片市场主要由欧美日主流厂商主导,前五大模拟芯片厂商为德州仪器、亚德诺、思佳迅、英飞凌、意法半导体,2020年合计占据全球48%的市场份额。其中全球市占率第一的是德州仪器,继2011年德州仪器超过ST之后,在这十年里一直保持市占率第一的位置,2021年占据的市场份额已经从2011年的15%提升至19%。

近年,本土模拟芯片厂商陆续崛起,成长出一批以艾为电子、圣邦股份、思瑞浦、力芯微、芯朋微、希荻微、拓尔微为代表的优秀企业。不过目前中国大陆模拟芯片自给率仅为 12%仍然较低,未来国产替代空间大。

在营业收入与净利润水平等业绩指标方面,与A股已上市的模拟芯片企业相比拓尔微亦处于前列。2021年拓尔微凭借15.63亿元的营业收入,超越希荻微、芯朋微、力芯微和思瑞浦。

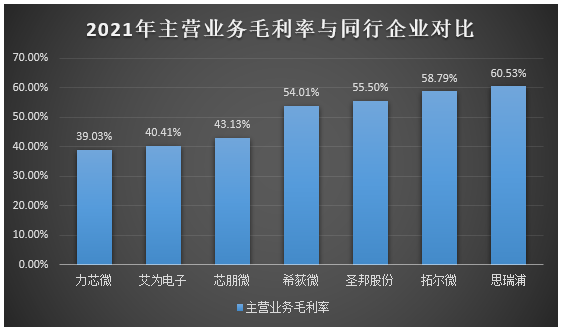

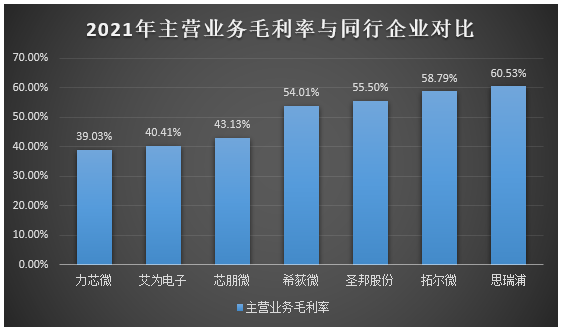

在盈利能力方面,拓尔微的气流传感器、MCU方案板和马达驱动芯片表现最好,毛利率分别高达64.60%、58.72%、60.26%。2019年-2021年综合主营业务毛利率分别为55.05%、53.61%、58.79%。

2021年拓尔微主营业务毛利率与同行上市企业对比情况如下:

拓尔微的毛利率高于营收第一的艾为电子,并且超过圣邦股份、希荻微、芯朋微、力芯微,仅次于思瑞浦。

2019年-2021年拓尔微研发费用分别为0.37亿元、0.57亿元、0.79亿元,分别占当期总营收的比例为9.46%、7.10%、5.06%。研发费用率在逐年下降,是因为拓尔微的营业规模在快速增长。虽然2021年拓尔微的研发费用率仅达5.06%,但是研发投入金额同比增长了37.62%。

研发费用率与同行企业对比情况如下:

在模拟芯片行业,研发费用率的平均水平较高,2021年思瑞浦以22.70%的研发费用率位列可比企业中榜首,研发费用率超过10%的还有艾为电子、圣邦股份、芯朋微。拓尔微近三年的研发投入略显较低。

据悉,2021年拓尔微研发投入较高的前五大项目是低功耗及大电流降压DC-DC系列芯片、全自动激光焊接机设备研发、恒功率多功能气流传感器控制系列芯片、中高压降压DC-DC系列芯片、快速响应降压DC-DC系列芯片。

募资22.47亿,为三大主营产品研发及扩产

拓尔微赴创业板上市,是为了募集22.47亿资金,投建“电源管理芯片研发及产业化项目”、“马达驱动芯片研发及产业化项目”、“锂电管理芯片研发及产业化项目”、“研发实验中心项目”、“拓尔微电子产业基地项目”及补充流动资金。

电源管理芯片是拓尔微目前的第二大业务,营收贡献率在2.5成左右。这次拓尔微启动的“电源管理芯片研发及产业化项目”,主要是为了研发升级升降压转换器/控制器芯片、线性稳压器芯片、电源/负载开关芯片、LED驱动电源芯片、POE PD电源芯片、专用PMIC芯片等产品的性能。据悉,拓尔微计划在产品的转换效率、功耗、可靠性等重要指标方面做迭代升级,同时增强产品在预偏置支持、软起动时间可调、开关频率可调、OCP保护方式可选等功能配置方面的灵活性,提升自己电源管理芯片产品性能,同时扩充电源管理芯片的产能。

马达驱动芯片是2021年拓尔微收入增速最高的产品,投资2.16亿元的“马达驱动芯片研发及产业化项目”主要是为了提升现有产品在集成度、可靠性、精度等方面的性能指标,扩大高集成度高可靠性直流有刷电机驱动芯片、高精度低噪音低抖动步进驱动芯片及控制系统、易用高性能无刷电机驱动芯片及控制系统、高性价比无刷电机驱动芯片及控制系统、硬件式无刷电机驱动控制芯片、中高压高可靠度IPM等产品的产能。

锂电管理芯片是2021年拓尔微收入增速第二的主营产品,翻涨6.8倍。此次拓尔微投入1.27亿元启动的“锂电管理芯片研发及产业化项目”,同样也是为了提升现有产品的性能,研发重点在电能监测、控制精度以及充电、过流、过温、高压等环境下的保护能力做升级。

目前拓尔微的产品主要应用在电子雾化终端、电视、机顶盒、智能扫地机器人、路由器、安防监控摄像头等细分领域。电子雾化终端是拓尔微业务比例最高的气流传感器产品的应用领域,虽然现在全球对电子烟的管控在加强,但是电子雾化终端的市场仍然在持续快速增长。根据调研公司GrandViewReserch统计,2021年美国电子烟市场规模达到73亿美元,同比2020年增长20%。2022年-2030年,美国电子烟市场年复合增长率高达29.2%。所以未来拓尔微的第一大业务收入增长仍有较大空间,有望继续保持增长。

据悉,未来拓尔微在现涉及的应用领域外,还将向TWS耳机、智能音箱、按摩设备、智能家电、笔记本电脑、储能等多个新领域布局,进一步拓展产品覆盖的应用领域,巩固并提升行业地位。

在未来的战略规划中,拓尔微总体持续增加研发投入,推动现有产品的技术升级,同时推进横向应用领域布局及纵向产业链延伸,并引进优秀高端研发人才。值得注意的是,未来拓尔微或将有可能通过外延并购的方式,快速扩充产品线和技术实力。

打开APP阅读更多精彩内容

拓尔微成立于2007年,专注模拟及数模混合芯片设计领域,主要产品是气流传感器ASIC芯片、MCU芯片、电源管理芯片、马达驱动芯片、锂电池管理芯片,目前销售的产品达400余款,产品广泛应用于个人消费电子、智能家居、网络通信、工业控制等领域。

产品在细分领域具有较强的竞争力,已经打入思摩尔国际、卓力能、汉清达、创维、海信、中兴通讯、烽火通信、TP-link、iRobot、海康威视、大华股份等龙头厂商,并实现批量供货。

拓尔微实际控制人为方建平和陆鹏飞,二人通过芯恺拓尔控制拓尔微57.22%的股份。2018年至今,共完成三轮融资,首轮是中国投资前百强机构之一的基石资本完成的。

业绩连年翻倍增长,新布局的马达驱动芯片收入暴涨

招股书显示,2019年-2021年拓尔微营收规模持续高速增长,分别为3.88亿元、8.09亿元、15.63亿元,年复合增长率高达100.59%。2021年营业收入创新高,突破15亿大关。

而且拓尔微的盈利能力也在持续快速提升。2019年-2021年净利润分别为1.42亿元、2.56亿元、5.99亿元,年复合增长率105.70%。2021年净利润同样实现历史新高,同比增长高达134.32%,扣非净利润涨幅甚至更高,达206.08%。同期的综合毛利率分别为55.14%、53.59%、58.83%,总体处于较高水平。

目前拓尔微主要是通过气流传感器ASIC芯片、MCU芯片、电源管理芯片、马达驱动芯片、锂电池管理芯片这五大主营产品获益的。值得注意的是,拓尔微成为之初是以做气流传感器和电源管理芯片为主的,2013年后来才新布局的马达驱动芯片、锂电池管理芯片和信号链芯片产线。

企业营收主要来源于气流传感器产品,2019年-2021年通过销售该产品取得的收入分别是2.78亿元、5.80亿元、10.87亿元,分别占当期总营收的比例为72.23%、72.58%、69.94%。虽然2021年占比有所下降,但是气流传感器产品对营收的贡献也近7成,年度销量达12亿个,平均单价为0.91元/个。

拓尔微的第二大业务是电源管理芯片,报告期内分别实现收入为0.97亿元、1.92亿元、3.28亿元,分别占当期总营收的比例为25.19%、24.01%、21.08%。2021年销量同比增长70.74%,达16.12亿颗;平均单价上涨32.81%,为0.2032元/颗。

2021年气流传感器、MCU方案板、电源管理芯片、马达驱动芯片、锂电池管理芯片五大主营产品,收入分别同比增长87.37%、118.08%、70.74%、1177.36%、677.28%。马达驱动芯片是2021年收入增长表现最强劲的产品。

总体看拓尔微的核心产品气流传感器和电源管理芯片保持持续增长,新布局的马达驱动芯片、锂电池管理芯片创造的营收也在高速成长,未来业绩可期。

细分领域自主研发技术能力较强

拓尔微在电子雾化终端细分领域具有领先优势,是国内较早进入这个领域的模拟及数模混合芯片设计企业,通过自主研发的“PVT高稳定的气流灵敏检测技术”、“无需片外电容的雾化芯片威廉希尔官方网站 ”、“恒功率雾化控制集成技术”等核心技术,打造产品在高灵敏度、高精度、高可靠性等方面的竞争优势。

拓尔微推出的气流传感器ASIC芯片将高精度气流实时监测、高速高精度信号处理、多维度自检和校正、高精度信号与功率输出控制、多重威廉希尔官方网站 保护机制、高效率锂电池充放电管理等多项功能高度集成于单颗数模混合芯片中。凭借产品在行业内的竞争优势,拓尔微成为思摩尔国际、卓力能、汉清达、合元科技、赛尔美等知名电子雾化终端制造商的主要供应商。

在电源管理芯片领域,拓尔微自主研发了“片上大面积功率器件的热均匀度控制技术”、“自适应纹波控制技术”、“过压快速关断保护技术”等核心技术,打造了产品在快速响应、高可靠、低功耗、高带载等方面的竞争优势。

在马达驱动芯片领域,拓尔微拥有“步进电机低噪声控制技术”、“高可靠多重过流保护技术”、“电荷泵驱动EMI抑制技术”等核心技术,应用该核心技术的马达驱动芯片可以解决噪声、干扰等行业痛点。锂电池管理芯片领域,拓尔微自主研发了“自校准的高精度过压保护技术”等核心技术。

总体拓尔微的产品在可靠性、性能、性价比等方面具有较强的竞争力,能够与国际龙头厂商直接竞争。

拓尔微还将启动在高可靠ESD器件、激光雷达用TDC芯片及第三代半导体材料及器件等产品的研发,巩固并增强自身的核心竞争力。

营收规模和盈利能力在同行中位于前列

拓尔微聚焦的是模拟与数模混合芯片领域,近年受通信、可穿戴、AioT带动,模拟芯片市场规模扩大明显提速。根据WSTS统计的数据,全球模拟芯片市场规模从2003年的268亿美元增长至2020年的557亿美元。2021年模拟芯片市场规模同比增速提高至30.9%,达729亿美元。

目前全球模拟芯片市场主要由欧美日主流厂商主导,前五大模拟芯片厂商为德州仪器、亚德诺、思佳迅、英飞凌、意法半导体,2020年合计占据全球48%的市场份额。其中全球市占率第一的是德州仪器,继2011年德州仪器超过ST之后,在这十年里一直保持市占率第一的位置,2021年占据的市场份额已经从2011年的15%提升至19%。

近年,本土模拟芯片厂商陆续崛起,成长出一批以艾为电子、圣邦股份、思瑞浦、力芯微、芯朋微、希荻微、拓尔微为代表的优秀企业。不过目前中国大陆模拟芯片自给率仅为 12%仍然较低,未来国产替代空间大。

在营业收入与净利润水平等业绩指标方面,与A股已上市的模拟芯片企业相比拓尔微亦处于前列。2021年拓尔微凭借15.63亿元的营业收入,超越希荻微、芯朋微、力芯微和思瑞浦。

在盈利能力方面,拓尔微的气流传感器、MCU方案板和马达驱动芯片表现最好,毛利率分别高达64.60%、58.72%、60.26%。2019年-2021年综合主营业务毛利率分别为55.05%、53.61%、58.79%。

2021年拓尔微主营业务毛利率与同行上市企业对比情况如下:

拓尔微的毛利率高于营收第一的艾为电子,并且超过圣邦股份、希荻微、芯朋微、力芯微,仅次于思瑞浦。

2019年-2021年拓尔微研发费用分别为0.37亿元、0.57亿元、0.79亿元,分别占当期总营收的比例为9.46%、7.10%、5.06%。研发费用率在逐年下降,是因为拓尔微的营业规模在快速增长。虽然2021年拓尔微的研发费用率仅达5.06%,但是研发投入金额同比增长了37.62%。

研发费用率与同行企业对比情况如下:

在模拟芯片行业,研发费用率的平均水平较高,2021年思瑞浦以22.70%的研发费用率位列可比企业中榜首,研发费用率超过10%的还有艾为电子、圣邦股份、芯朋微。拓尔微近三年的研发投入略显较低。

据悉,2021年拓尔微研发投入较高的前五大项目是低功耗及大电流降压DC-DC系列芯片、全自动激光焊接机设备研发、恒功率多功能气流传感器控制系列芯片、中高压降压DC-DC系列芯片、快速响应降压DC-DC系列芯片。

募资22.47亿,为三大主营产品研发及扩产

拓尔微赴创业板上市,是为了募集22.47亿资金,投建“电源管理芯片研发及产业化项目”、“马达驱动芯片研发及产业化项目”、“锂电管理芯片研发及产业化项目”、“研发实验中心项目”、“拓尔微电子产业基地项目”及补充流动资金。

电源管理芯片是拓尔微目前的第二大业务,营收贡献率在2.5成左右。这次拓尔微启动的“电源管理芯片研发及产业化项目”,主要是为了研发升级升降压转换器/控制器芯片、线性稳压器芯片、电源/负载开关芯片、LED驱动电源芯片、POE PD电源芯片、专用PMIC芯片等产品的性能。据悉,拓尔微计划在产品的转换效率、功耗、可靠性等重要指标方面做迭代升级,同时增强产品在预偏置支持、软起动时间可调、开关频率可调、OCP保护方式可选等功能配置方面的灵活性,提升自己电源管理芯片产品性能,同时扩充电源管理芯片的产能。

马达驱动芯片是2021年拓尔微收入增速最高的产品,投资2.16亿元的“马达驱动芯片研发及产业化项目”主要是为了提升现有产品在集成度、可靠性、精度等方面的性能指标,扩大高集成度高可靠性直流有刷电机驱动芯片、高精度低噪音低抖动步进驱动芯片及控制系统、易用高性能无刷电机驱动芯片及控制系统、高性价比无刷电机驱动芯片及控制系统、硬件式无刷电机驱动控制芯片、中高压高可靠度IPM等产品的产能。

锂电管理芯片是2021年拓尔微收入增速第二的主营产品,翻涨6.8倍。此次拓尔微投入1.27亿元启动的“锂电管理芯片研发及产业化项目”,同样也是为了提升现有产品的性能,研发重点在电能监测、控制精度以及充电、过流、过温、高压等环境下的保护能力做升级。

目前拓尔微的产品主要应用在电子雾化终端、电视、机顶盒、智能扫地机器人、路由器、安防监控摄像头等细分领域。电子雾化终端是拓尔微业务比例最高的气流传感器产品的应用领域,虽然现在全球对电子烟的管控在加强,但是电子雾化终端的市场仍然在持续快速增长。根据调研公司GrandViewReserch统计,2021年美国电子烟市场规模达到73亿美元,同比2020年增长20%。2022年-2030年,美国电子烟市场年复合增长率高达29.2%。所以未来拓尔微的第一大业务收入增长仍有较大空间,有望继续保持增长。

据悉,未来拓尔微在现涉及的应用领域外,还将向TWS耳机、智能音箱、按摩设备、智能家电、笔记本电脑、储能等多个新领域布局,进一步拓展产品覆盖的应用领域,巩固并提升行业地位。

在未来的战略规划中,拓尔微总体持续增加研发投入,推动现有产品的技术升级,同时推进横向应用领域布局及纵向产业链延伸,并引进优秀高端研发人才。值得注意的是,未来拓尔微或将有可能通过外延并购的方式,快速扩充产品线和技术实力。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

士兰微公告:募资8亿用于MEMS传感器扩产项目2016-12-14 738

-

锂电池负极材料商翔丰华创业板IPO获受理2020-07-03 650

-

显示驱动芯片商视芯科技创业板IPO获受理!销量突破6亿颗,募资近8亿自建IC测试中心等2022-06-03 3631

-

歌尔微IPO恢复上市审核!MEMS声学传感器全球市占率32%,募资31.91亿元扩产2022-06-11 5733

-

拓尔微电子创业板IPO获深交所受理 上市募资22.47亿元2022-07-06 4042

-

昆腾微创业板IPO获受理!7成营收来自音频SoC芯片,募资5.07亿研发高性能ADC/DAC芯片等2023-01-04 3995

-

兰宝传感科创板IPO恢复审核!主打工业离散传感器,募资3亿扩产智能传感器等2023-01-17 2237

-

第三大面板制造商惠科股份创业板IPO进展缓慢,募资95亿研发及扩产2023-02-01 4806

-

鹰峰电子创业板IPO受理!车规级升压电感国内市占90%,募资12.3亿扩产2023-07-20 2692

-

鹰峰电子创业板IPO受理!车规级升压电感国内市占90%,募资12.3亿扩产2023-07-20 1713

-

优邦科技创业板IPO获受理!募资超10亿,重点发力新能源及半导体专用材料2023-09-20 1847

-

弘景光电创业板IPO迎新进展!车载光学镜头排名全球第六,募资4.88亿扩产2023-09-22 1944

-

三清互联创业板IPO获受理!主打智能配电网产品,募资3.40亿扩产等2023-10-08 1809

-

美晶新材创业板IPO问询!营收高速增长,募资15亿扩产半导体及光伏石英坩埚2023-10-31 2255

-

奥德装备创业板IPO获受理!主打工业温控设备,募资4.61亿扩产2024-01-03 2143

全部0条评论

快来发表一下你的评论吧 !