企业级SSD:接口、总线、协议、市场空间和产业链

描述

全球流量持续爆发增长,进一步推动企业级SSD 市场快速成长。

2022-2025 年数据中心存储市场收入规模复合增速预计实现 5.89%,超过数据中心市场整体复合增速5.01%。2025 年,全球 SSD 市场规模将达到 255.1 亿美元,其中国内企业级固态硬盘市场规模将增至 489 亿元,5 年间复合增速约25%,其中 PCIe 固态硬盘市场份额比例将从 2020 年 59%增至 90%。

近年来,中国大陆厂商积极发力 PCIe 3.0、PCIe4.0 甚至更高端的 PCIe 5.0 企业级 SSD,整体实力不断提升,同时我国上下游企业出海,助力企业级存储国产化迈向新阶段。2021年,国内 SSD 主控芯片厂商全球出货量占比 10.33%,替代空间广阔。

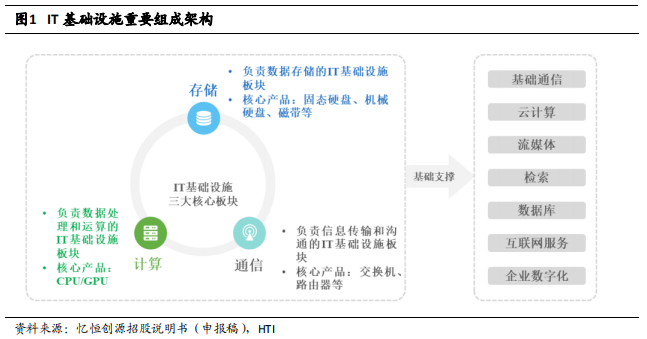

存储是 IT 基础设施的重要组成部分,是数字经济的底座。IT 基础设施总体分为计算、存储和通信三大板块,分别以处理器、存储器、交换机/路由器等为核心产品。

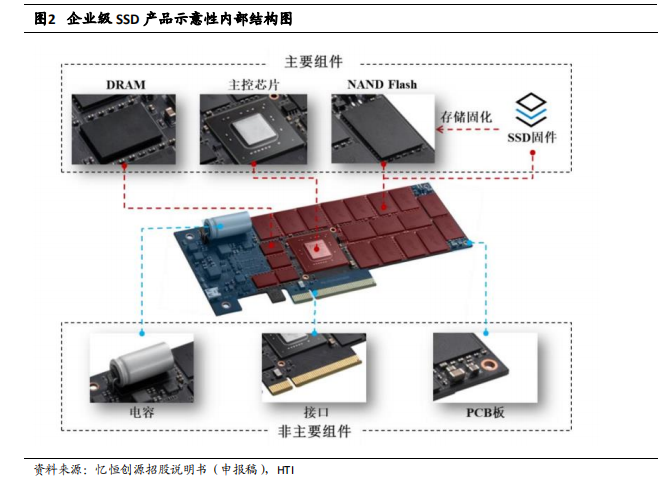

固态硬盘(SolidStateDrives,SSD)则是以闪存为存储介质的重要存储产品,是用固态电子存储芯片阵列制成的硬盘产品,由控制单元、存储单元(FLASH 芯片、DRAM 芯片)及固件组成,可广泛应用于移动终端、笔记本电脑、台式机、服务器和数据中心等诸多领域。

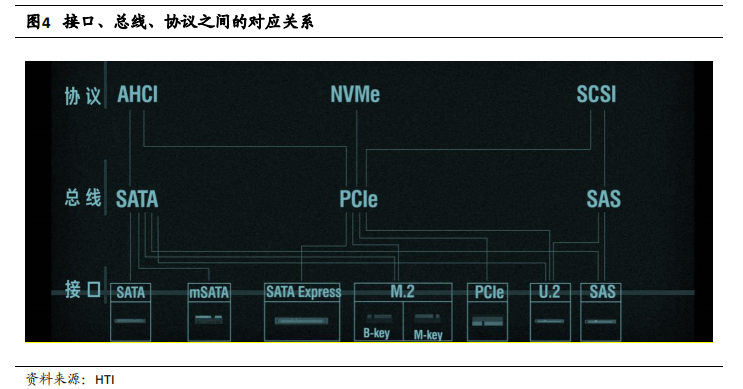

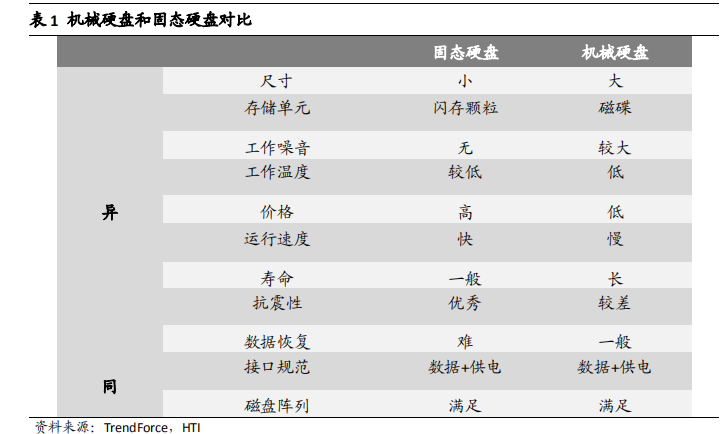

按照不同应用场景,SSD 可以分为消费级、企业级和军工级产品。消费级 SSD广泛应用于电脑设备、移动终端、商业电子、车载应用及智能穿戴等场合,企业级SSD 主要面向互联网、企业数据中心、服务器、云计算等企业级用户,与消费级 SSD相比,企业级 SSD 需要具备更快传输速度、更大单盘容量、更高使用寿命以及更高的可靠性要求。 而实际应用需求的不同导致了消费级 SSD 和企业级 SSD 在协议、总线和接口选择上的差异性。固态硬盘的性能以高速传输数据的协议为支撑,同时总线和接口能够承载协议的性能,三者均是限制固态硬盘性能发挥的因素。

1、接口

较为常见的 SSD 接口有 SATA、mSATA、M.2、U.2、SAS 等,其中 U.2 和 SAS 接口主要应用于服务器等企业级市场。

(1)早期 SSD 大多使用 SATA 接口,SATA 于 2000 年作为 1.0 版(SATAI)首次推出,传输速度高达 1.5Gb/s。SATA 标准于 2004 年修订为 2.0(SATAII),支持高达3.0Gb/s 的速度。而目前笔记本电脑和台式机等消费级 SSD 大都使用 SATA3.0 端口(SATAIII),支持高达 6.0Gb/s(600MB/s)的传输速度。 (2)M.2 接口的读写速度与 SATA3.0 相当,但由于体积小,更适合占用空间小的计算设备。 (3)U.2 接口的最大特色是支持 NVMe 标准协议,高速低延迟低功耗,带宽走PCIe3.0x4,理论传输速度高达 32Gbps,而 SATA 只有 6Gbps,比 SATA 快了 5 倍之多。 (4)SAS 接口在企业级存储领域已逐渐取代 SCSI,它是一种串行互连架构,可以让企业用户以更为灵活的方式进行扩展和管理他们的存储系统。从 SAS1.0 到SAS4.0,连接速度已经从 3Gb/s 提高到了 24Gb/s。

2、总线

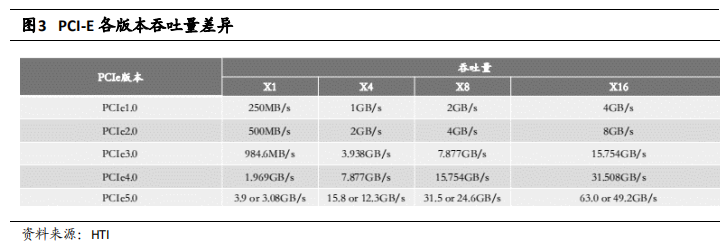

目前 SATA 和 PCIe 是 SSD 产品两种主要的总线标准,部分使用 SAS。不同总线标准的位宽和传输频率决定了每次传输中能够提供的最大速度,其中 PCIe 具备更好的带宽速度,因而SATA 接口+AHCI 协议被 PCIe 接口+NVMe 协议逐步取代。 PCIe 从 1.0 到 4.0 版本的吞吐量具有质的飞跃,PCIe 4.0 是目前大规模商用较为主流的版本,SSD 性能大幅提升,但相较于 PCIe 3.0SSD,价格仍高出很多,将率先在高端市场应用。当前 PCIe SSD 主要还是以 PCIe 3.0x4 为主,最大理论速度可以达到 4GB/s,一般 SSD 最大实际测试速度基本可以达到 3.5GB/s。PCIe 4.0 相较于 PCIe 3.0,最大带宽翻倍,PCIe 4.0 x4 通道可带来 8GB/s 的超高理论带宽,SSD 实测顺序读取性能也能达到 7GB/s。PCIe 5.0 在企业级和消费级都已有产品产出,头部主控厂商 Marvell 企业级 SSD 及原厂 Intel 第 12 代处理器均有搭载。

SAS 总线与 SCSI 协议相匹配,用于企业级 SSD,具有高性能、高可靠性等优点,SAS3.0 可以达到 12Gb/s 的速率。由于总线性能的提升和系统的可扩展性,SAS3.0 技术在数据中心等领域大范围应用。

3、协议

AHCI(高级主机控制器接口规范)主要用于通过 SATA 总线与电脑连接的硬盘设备。随着 SSD 的发展和企业级用户对于数据存储要求的提高,传统 AHCI 标准的 SATA SSD 已逐渐失去优势。 相比 AHCI,NVMe(非易失性存储器接口规范)是专门为闪存类存储设计的协议,其性能可有数倍的提升,可降低延迟超过 50%,且 NVMe PCIe SSD 可提供的 IOPs是高端企业级 SATA SSD 的十倍左右。

SCSI 即小型计算机接口(Small Computer System Interface),指的是一个庞大协议体系,到目前为止经历了 SCSI-1/SCSI-2/SCSI-3 变迁。SCSI 协议定义了一套不同设备(磁盘,磁带,处理器,光设备,网络设备等)利用该框架进行信息交互的模型和必要指令集,能够与 PCIe 总线和 SAS 总线相匹配。

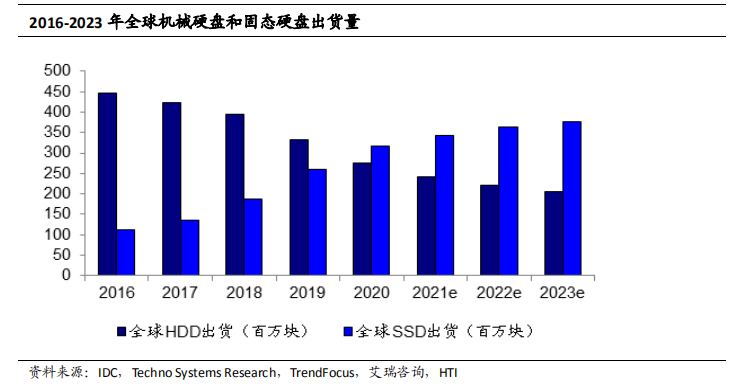

虽然固态硬盘出现较晚,市场推广早期份额较低,但由于固态硬盘相较于机械硬盘具有十分显著的优势,近年来市场逐渐体现除出对其高性能的认可。2019 年,固态硬盘市场规模已超过 550 亿美元,我们预计未来几年将以超过 15%的复合年增长率增长,在 IDC 数据显示,2020 年全球企业级固态硬盘支出已超过企业级机械硬盘,而这一趋势仍在持续中。随着技术的发展和价格的优化,固态硬盘的市场竞争力将进一步提升,将实现对机械硬盘更深层的替代。

企业级SSD产业链

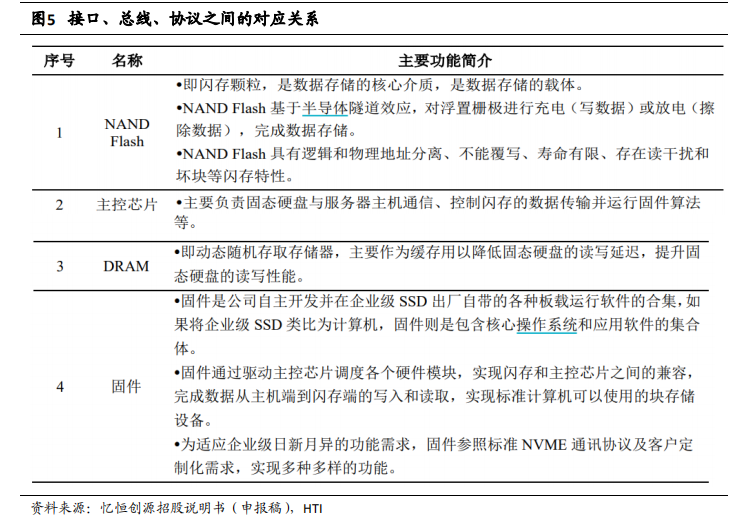

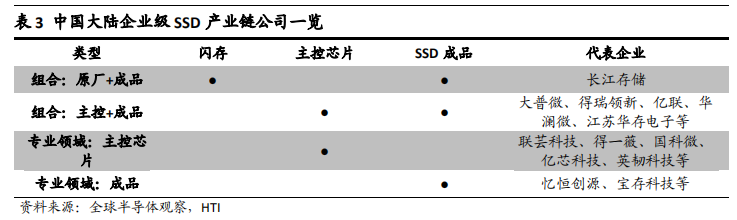

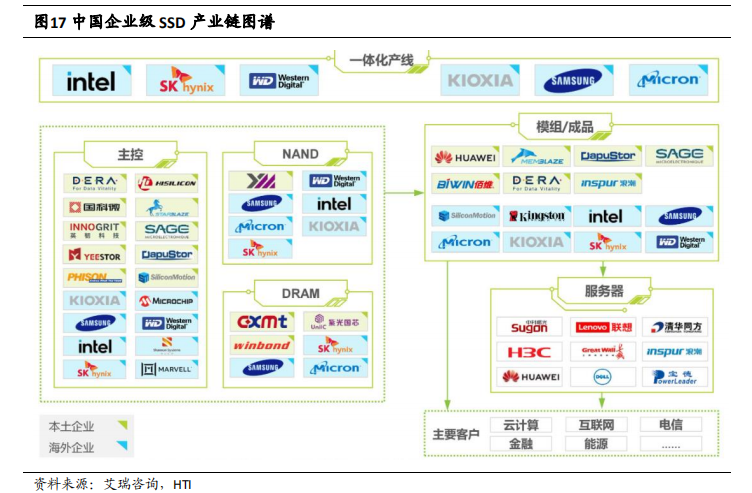

从企业级 SSD 产业链出发,目前市场的业务布局模式包括:能够一体化完成固态硬盘全部生产线的企业(如三星)、专注于固态硬盘 NAND 生产的企业(如长江存储)、专注于主控领域的企业(如英韧科技)、专注于模组生产研发的企业(如忆恒创源)、专注于控制器和模块组合生产研发的企业(如赛捷)、专注于 SSD 成品的企业(如宝存科技)以及同时包括控制器、模组和服务器研发生产,业务向下游延伸的企业(如华为)。 企业级 SSD 的主要硬件组件包括 NAND Flash、主控芯片和 DRAM, 核心软件为企业级 SSD 的固件。

1、 闪存颗粒

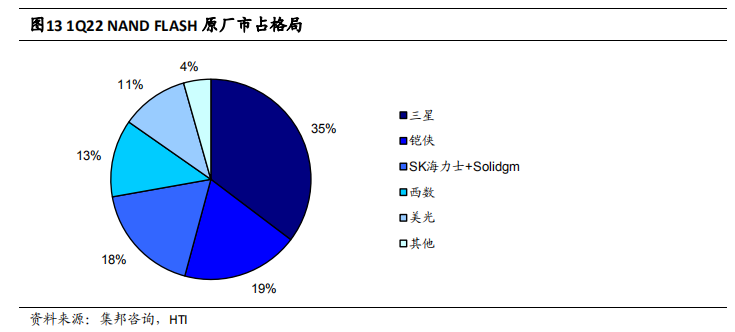

闪存颗粒是固态硬盘的存储介质,是一种非易失性存储器,即在断电的情况下依旧可以保存已经写入的数据。其中 NAND 闪存颗粒有着功耗更低、价格更低和性能更加的优点,成为了企业级 SSD 重要的存储原料。 根据 NAND 闪存颗粒中电子单元密度的差异,可以分为 SLC(单层次存储单元)、MLC(双层存储单元)以及 TLC(三层存储单元),此三种存储单元在寿命以及造价上有着明显的区别。此外,闪存颗粒的立体堆叠层数也决定着存储颗粒的总体容量,根据垂直方向堆叠的颗粒层数不同和选用的颗粒种类不同,3D NAND 颗粒又可以分为 32 层、48 层、64 层甚至 176 层 3DTLC/MLC 颗粒的不同产品,其生产研发具有很高的技术难度,但更高的存储密度和更低的单位存储价格需求不断推进存储厂商提高堆叠层数,目前的升级速度维持在大约一年一代的频率。2021 年下半年开始,3D NAND 正式进入了 176L 的量产,176L 3D NAND 的存储密度较上一代增加了 70%,由于各原厂对于高堆叠 3D NAND 产品的重视,有望在 2023 年看到 200 层以上的堆叠产品。 目前,NAND Flash 全球市场高度集中于三星、西部数据、美光科技、海力士、英特尔等六家公司,合计占据了 99%左右的市场份额,其中三星以超过 30%的市场份额稳居第一;而国内目前市场规模较小,主要由长江存储作为主导。

2、 主控芯片

主控芯片在硬盘工作时承担与主机通信、控制闪存的数据传输以及运行 FTL 算法等职责,相当于计算机中的 CPU 的职能,所以主控性能的优劣直接影响了固态硬盘整体的性能表现,其主要的功能包括: (1)调配数据在各个闪存芯片上的负荷,让所有的闪存颗粒都能够在一定负荷下正常工作,协调和维护不同区块颗粒的协作。 (2)连接闪存芯片和外部(SATA、PCIe 等)接口,负责数据中转。 (3)负责固态硬盘内部各项指令,诸如 ECC 纠错、耗损平衡、坏块映射、读写缓存、垃圾回收以及加密等。

目前市场上的主控芯片生产模式主要有两种,一是各存储原厂例如三星、英特尔、美光等巨头自行设计并承担生产的模式,其中三星的主控自产自销,基本不单独 出 售 主 控 , 美光既用于自有产 品,也外卖给其他 下 游 厂 商 。二是美 满(Marvell)、慧荣科技、群联电子等只从事主控芯片设计与销售而不从事生产的模式。 企业级 SSD 主控主要由三星为主的原厂所提供,而国内企业如大普微、英韧科技、得瑞领新等企业也具有企业级 SSD 主控的设计能力。而大普微作为国内首家基于自研主控芯片和固件,实现真正国产化 Gen4 SSD 规模出货的企业,也是国内唯一一家得到规模出货验证的 SSD 主控产商,实现了国内企业级 SSD 厂商品牌在海外市场的突破。

3、 固件/算法

固件(Firmware)是出厂预设在存储器中,运行在闪存控制器内部的程序代码,担任着存储器中协议处理,数据管理和硬件驱动等核心工作,相当于 SSD 存储器的操作系统。SSD 固件专门针对闪存介质进行特性设计,利用磨损平衡写入算法、错误校正码 ECC 及坏块管理算法、FTL 算法、垃圾回收算法 GC 等技术,对于映射管理、数据纠错、垃圾回收、功耗控制、掉电保护、损耗均衡等方面进行控制和维护。 目前能够独立开发固件的 SSD 厂商为数不多,仅有三星、Intel、闪迪、英睿达、浦科特、东芝、OCZ 等,能够利用大厂带来的技术优势占据较大的市场份额。 根据IDC发布的数据,全球数据总量由 2018 年的 45ZB将增长至 2025 年的 175ZB,年均复合增长率高达 25.40%。 数据云化带来云流量高速增长。根据思科云计算产业调研报告中数据,2020 年全球云流量将增长至 2015 年的近四倍,从 3.9ZB 增长至 14.1ZB,而 2020 年全球数据中心流量也超过 2015 年的 3 倍,从 4.7ZB 增长至 15.3ZB。

存储作为云计算基础设施产业链重要环节,未来收入规模复合增速有望领先市场。根据 Statista 预测,2022 年数据中心市场的收入将达到 3210.4 亿美元,2016-2022 年市场收入复合增速为 4.24%;而未来 5 年数据中心市场将继续保持稳定增长,2027 年有望达到 4104 亿美元,2022-2027 年市场规模复合增速达到 5.01%。其中,存储市场收入未来复合增速将超过数据中心整体市场。2022 年数据中心存储市场收入规模为 447 亿美元,2027 年将达到 595.2 亿美元,复合增速实现 5.89%。

企业级 SSD 存储国产化替代步入关键机遇期

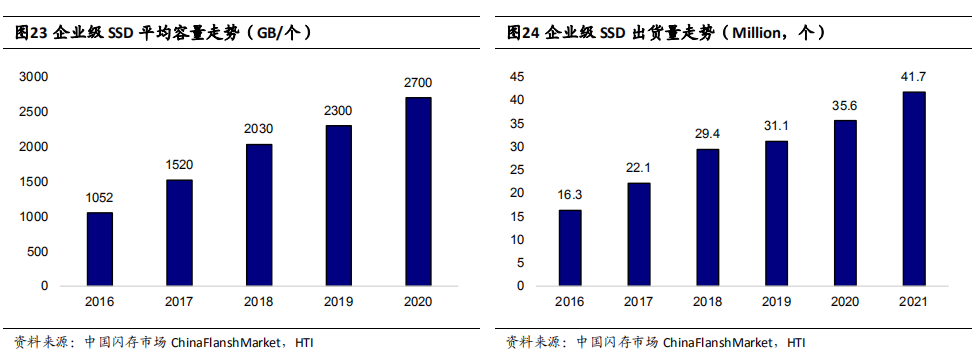

无论在市场口量还是在技术优势上,SSD 都迎来了绝佳的发展时机。据 IDC 最新的有关企业级 SSD 闪存市场的报告显示,SSD 企业级市场未来前景依然强劲,出货量、收入和总出货容量预计都会呈现显著增长。根据集邦咨询的数据显示,2018年全球 SSD 出货量约 8100 万台水平,较 2017 年增长近 50%。 随着 NAND 产能的逐步稳定,到 2025 年,全球 SSD 市场规模将达到 255.1 亿美元。未来五年,以Facebook、Google、阿里巴巴、腾讯、百度等为代表的超大型数据中心用户将会成为企业级 SSD 的巨大需求方,企业级 SSD 的容量市场将保持 36%的年复合增长率。同时,市场对 SSD 的需求也在持续升级,容量更大、速度更快、安全性更好、外观更时尚的 SSD 将成为新的价值主张。

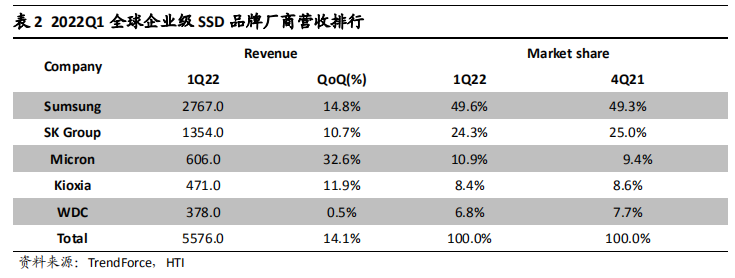

当前企业级 SSD 格局较为集中,在 NAND Flash、主控芯片等核心技术领域,几家存储巨头掌握较高话语权。NAND Flash 占 SSD 总成本比重很高(约 70%以上),是 SSD 的核心硬件。全球市场研究机构 TrendForce、集邦咨询数据显示,今年一季度全球前五大企业级 SSD 品牌厂商分别是三星电子、SK 海力士(含 Solidigm)、美光科技、铠侠与西部数据。

这五家厂商也同样是全球前五大闪存巨头,NAND Flash 合计市占率高达95.6%。除了生产 NAND Flash 闪存颗粒,原厂还自行研发主控芯片以及生产企业级SSD 成品,其产品具备较强技术优势。

预计到 2025 年,国内企业级固态硬盘市场规模将增至 489 亿元,5 年间复合增速约 25%,而 PCIe 固态硬盘市场份额比例将增至 90%。随着企业数字化转型进一步推进,云计算、5G、大数据和人工智能应用不断创新,数字产业规模还将进一步增长,企业级固态硬盘作为基础 IT 硬件设施,市场增长空间广阔。

1、国产颗粒

2021 年,海外 SSD 主控芯片厂商全球出货量占比 89.67%,本土 SSD 主控芯片厂商全球出货量占比 10.33%。随着市场需求的增加,国内 SSD 主控厂商正在大力崛起。目前大陆在做 SSD 控制器的厂商多达三四十家,从数量上看已经超越了美系、台系的品牌。这数十家的新兴势力加上中国台湾和美国等地方的厂商,毫无疑问,一场 SSD 主控争夺战正式开打。 PCIe 是一种高速串行的计算机扩展总线标准,传输速率平均每三年翻一番,凭借低延迟、高带宽和高可扩展等特点为存储行业带来重大变革。而近几年,机器学习等新兴应用正在加速推进 PCIe SSD 的发展。 PCIe市场规模持续扩大,服务器设备是规范迭代升级的主要受益者。企业级SSD 的发展使得 PCIe 在 2021 年获得重大发展机遇,并在未来 5 年内获得持续增长。 服务器厂商先后推出众多支持 PCIe4.0 的服务器主板,支持 NVMe 硬盘、GPU、网卡等相对应设备;当 PCIe5.0 实现商用后,市场规模将得到进一步扩大,大幅度弱化存储设备在整个计算机系统中的性能瓶颈,NVMe 存储设备将成为受益最大的设备; 到2023 年,服务器设备能够率先实现 PCIe 6.0 应用,为人工智能(机器学习)、数据中心、物联网(IoT)、汽车、航空航天和军事等领域提供有效支撑,为高性能计算中心建立组合式基础设施架构。 NAND 领域,从全球市场看,三星、铠侠、西部数据、美光、Intel 以及海力士六家公司合计占据全球 NAND Flash 市场 99%左右的份额,其中三星以超过 30%的市场份额稳居第一、具备较大优势,铠侠和西部数据分别以约 20%和 15%的市场份额位列第二和第三。

2、国产企业级SSD阵营

面对日益增长的企业级SSD 市场需求和激烈的竞争环境,中国大陆厂商近年快速追赶,不断完善企业级SSD 布局,积极发力 PCIe 3.0、PCIe 4.0 甚至更高端的PCIe 5.0 企业级SSD市场。

3、国产企业级SSD市场

21世纪前,固态硬盘技术和商业化的探索主要集中在美、日、韩等国,领先企业包括美国的 Intel、西数,日本的东芝、日立以及韩国的三星、海力士等。21 世纪前 10 年是全球存储行业龙头加速布局的时期,Intel、三星等在 2010 年前后陆续进入中国市场,2017 年后随着 3D-NAND 技术的进一步成熟以及国内互联网经济蓬勃发展,(企业级)固态硬盘行业进入繁荣期。2013 年之前“中国制造”是国内存储产业的主要运营模式,2014 年后国内半导体产业在国家政策的支持下加速发展,在主控、闪存等产业链环节逐步实现对国外供应商的替代,从产品性能和产能方面追赶国际领先。 回顾 2021 年 SSD 的主控市场,全球 SSD 主控芯片出货量为 4.19 亿颗,较 2020年 3.85 亿颗,年度增长 8.83%。在云计算、数字经济等需求的带动下,服务器市场不断扩张,随之带来的是 SSD 越来越受到欢迎。

2021 年,海外SSD 主控芯片厂商全球出货量占比 89.67%,本土 SSD 主控芯片厂商全球出货量占比 10.33%。随着市场需求的增加,国内 SSD 主控厂商正在大力崛起。目前大陆在做 SSD 控制器的厂商多达三四十家,从数量上看已经超越了美系、台系的品牌。

审核编辑 :李倩

-

SAS走进企业级存储应用2009-11-13 0

-

2015年智能照明市场及相关产业链发展趋势报告2015-01-15 0

-

中美贸易战对全球半导体产业链的影响2018-08-30 0

-

采用nvSRAM确保企业级SSD故障时电源可靠性2018-09-26 0

-

区块链将如何优化产业链?2018-12-13 0

-

快速发展的物联网产业链2021-07-27 0

-

东芝扩大企业级固态硬盘(SSD)产品阵容2015-01-04 1233

-

未来企业级SSD的增长速度会高于消费级SSD2019-01-09 6268

-

得瑞DERA新一代企业级PCIe 4.0 SSD主控芯片EMEI简介2022-07-05 2444

-

企业级与消费级SSD的区别2022-07-25 7792

-

一文解析企业级SSD接口技术2022-09-19 3250

-

企业级SSD:接口、总线、协议和产业链2023-02-24 1841

-

企业级SSD的市场现状 存算一体将如何改变SSD?2023-03-22 2310

-

如何设计一款好的企业级SSD电源管理方案?Qorvo专家有话讲2023-09-14 965

-

AI驱动存储需求激增,企业级SSD市场迎来国内厂商崛起2024-10-28 466

全部0条评论

快来发表一下你的评论吧 !