日本晶圆代工,为何没发展起来?

描述

日本现在正在大力发展晶圆厂,这也从侧面体现了他们在这个领悟的失败。

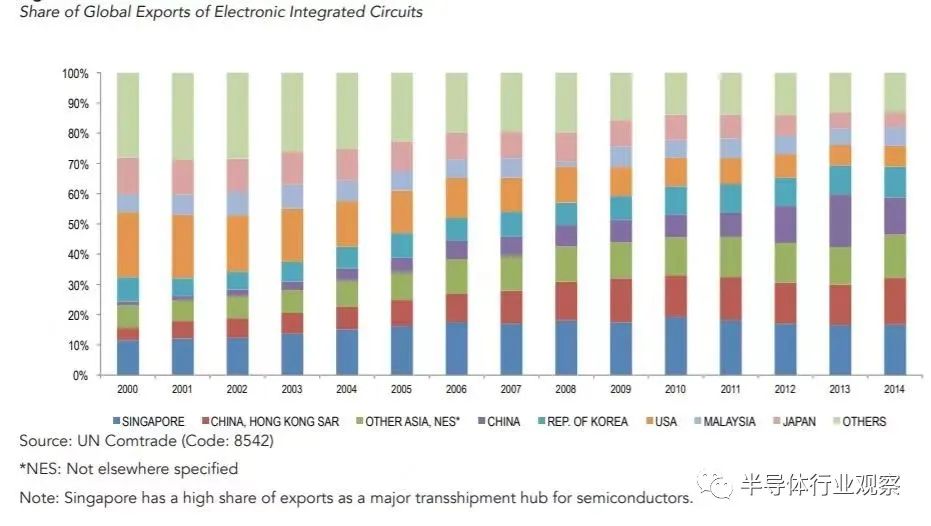

日本半导体产业兴起于20世纪50年代,20世纪90年代发展成为除美国之外的半导体出口大国。目前,日本半导体产业拥有30多家大型企业,其中包括东京电子、爱德万测试等世界领先的半导体设备制造商,以及瑞萨、日立、电装、富士通、三菱电子等拥有众多晶圆厂的IDM企业。自 2000 年以来,日本在国际 IC 出口中的份额从 14% 下降到 2014 年的不到 5%,而中国、台湾和韩国则不断上升(图 1,来源 SIA 2018)。尽管如此,一些日本IDM仍然在电力电子、光学CMOS传感器、MEMS和3D NAND等专用行业领域保持世界领先地位。

在2015到2020年间,日本300 毫米晶圆厂最大的投资主要集中在东芝(NAND 闪存)、索尼(图像传感器)和日本美光内存(DRAM)。逻辑和功率 IDM 的新投资主要集中在升级和扩大现有产能上,而不是建设新晶圆厂。到这在疫情扭转

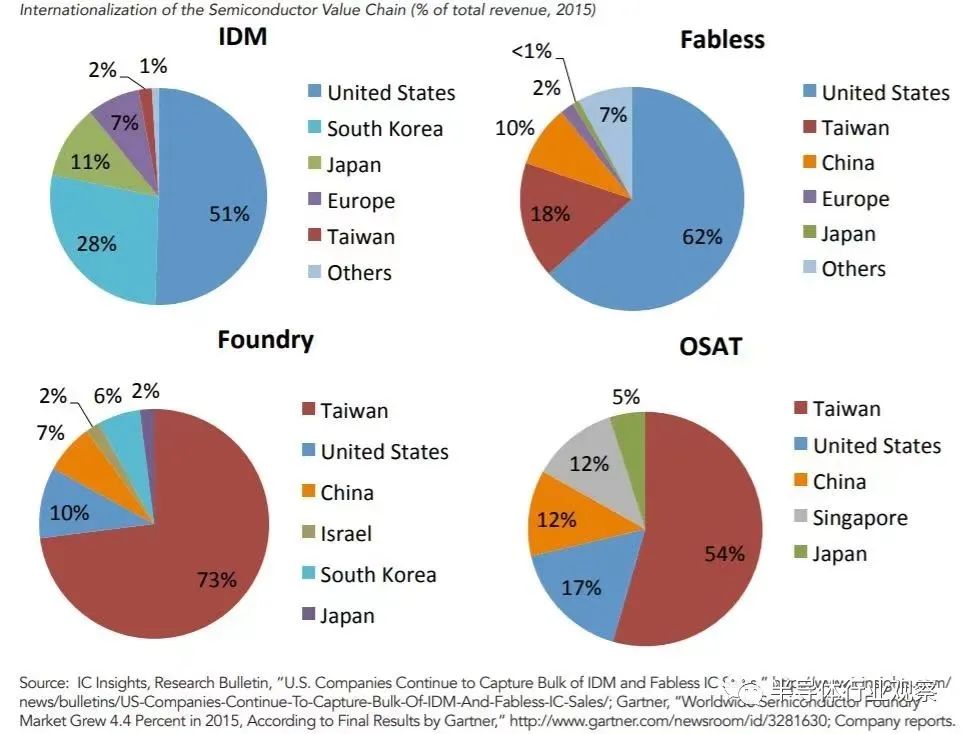

日本的硅代工厂主要是从富士通和松下等领先的 IDM 中剥离出来的,这些 IDM 的雄心是通过独立组织向国际客户群提供半导体制造服务。截至 2015 年,日本仅占全球代工产能的 2%,大部分晶圆厂专注于 200mm 晶圆,而将先进节点制造留给了中国台湾、中国大陆和美国的竞争对手(图 2,SIA 2018)。

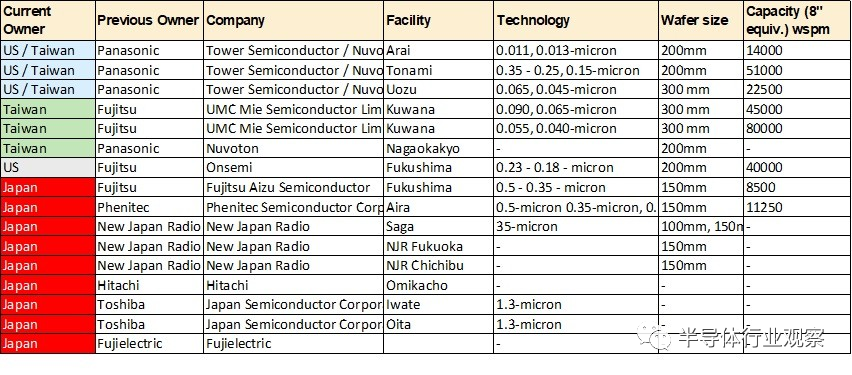

随着新唐收购松下的代工业务,剩下的主要日本企业之一消失了。此前,松下已经剥离了代工部门,并将其大部分股权投入与塔半导体的合资企业。剩下的日本代工厂商代表了新日本无线电、日本半导体(前东芝)和 Phenetics 等小型代工厂,主要在 6 英寸和 8 英寸晶圆领域服务利基技术。此外,日立和富士通等一些大型 IDM 也提供代工服务。富士通曾是日本最大的晶圆代工企业,每月产能超过 17 万片晶圆,但2020年又将桑名和福岛的晶圆厂出售给联华电子和安森美半导体,几乎完全摆脱了代工业务。那就让富士通到了2020年左右仅保留一座小型 6 英寸晶圆厂。显而易见,来自台湾和美国的中型国际晶圆代工企业趁机收购了一些领先的晶圆厂(见图3)。

作为大型国际代工公司的一部分,这为这些晶圆厂创造了必要的规模经济和接触国际代工客户群的机会。另一方面,UMC 和 TowerJazz 能够进入日本客户群,并通过收购获得图像传感器等有价值的 IP 领域。与日本 IDM 的领先地位相反,日本仅在有限范围内提供功率分立代工服务。

为什么日本的代工业务没有取得成功?

为了回答这个问题,我从四个角度来看。

制造业务市场进入时机

存在自有半导体工厂

缺乏成本控制和有限的无晶圆厂转型

聚焦狭窄细分市场

晶圆代工业务进入市场的时机:如上一段所述,日本是半导体领域的早期领导者之一,专注于集成器件制造商,其垂直整合的业务模式将研发、制造、供应链管理和销售整合为单一实体。另一方面,台湾半导体市场从20世纪80年代末开始发展,由于要素成本差异,重点关注电子制造。日本 IDM 的深度关注使得打造精益代工部门变得困难。

自营半导体工厂:日本工厂作为综合制造单位的关注,是价值数十亿美元的工业集团的一部分,激励了卓越的产品性能和质量,但并不一定需要获得标准化、实现规模经济、灵活性和销售方面的能力向国外客户提供制造能力。结果,日本铸造厂在赢得国际客户和培养适应客户需求的世界一流服务提供商心态方面遇到了困难。

缺乏成本控制和有限的无晶圆厂转型:日本半导体行业能够在 20 世纪 90 年代成为半导体领域的领先企业,很大程度上归功于两个因素。政府补贴支持 IDM 内的研发和设备支出,以及与美国和西欧相比的要素成本优势。另一方面,与美国、中国大陆和中国台湾相反,日本只出现了数量非常有限的无晶圆厂半导体公司。这抑制了对本土代工服务的依赖,以实现 ASIC。随着几次经济危机、自然灾害(福岛)和国家对半导体补贴的减弱,效率低下变得显而易见,日本企业集团还没有准备好进一步增加资本投资,以保持领先节点的竞争。

专注于狭窄的细分市场:日本半导体厂商在功率分立器件、模块、DRAM 和闪存等狭窄且明确定义的细分市场中表现出色,这些细分市场非常适合垂直整合公司的标准化、以流程为中心的方法。相反,美国、韩国和台湾的代工厂擅长将自己定位为多功能服务提供商。加上前面提到的高利润业务向无晶圆厂行业的转变,日本代工厂处于不利地位。

但如文章开头所说,日本还想试一试。

-

#硬声创作季 晶圆代工大厂世界先进产线大揭秘!又一家晶圆代工大厂产线曝光Mr_haohao 2022-10-21

-

晶圆代工行业研究珍贵资料2011-12-01 0

-

全球十大晶圆代工厂【经典收藏】2011-12-01 0

-

晶圆代工互相争夺 谁是霸主2012-08-23 0

-

九轴姿态传感器是如何发展起来的?2021-11-01 0

-

晶圆代工龙头的巅峰之战2017-08-29 1439

-

全球最大的晶圆代工企业的成功之路2018-06-26 8670

-

台积电如何成为晶圆代工霸主2018-11-07 5022

-

晶圆代工是什么2019-03-29 18712

-

晶圆代工业未来将如何发展2019-06-24 2392

-

受日本禁令冲击,三星晶圆代工恐难如期交货2019-07-11 2595

-

晶圆代工市场保持增长,预计2018-2023年晶圆代工市场复合增速为4.9%2020-06-03 5817

-

晶圆代工还要再涨价?2021-03-15 3397

-

晶圆代工全面降价2023-07-11 737

-

全球晶圆代工行业格局及市场趋势2024-01-04 1696

全部0条评论

快来发表一下你的评论吧 !