LCD面板中长期仍将主导市场,周期属性正迎来改变

描述

近年来,全球LCD面板行业的市场竞争发生了巨大变化。进入2023年,全球十家大尺寸LCD面板厂只剩八家;中国大陆LCD面板厂的出货量在全球市场的占有率开始突破七成;2月起,尽管市场终端零售需求未见明显转好,但LCD面板价格却一路上涨至今。

巨变之下,身处行业的从业者开始审慎思考LCD面板产业的长线价值。我们认为:在未来的5-8年,LCD面板仍将是显示产业的主流技术产品;而且,LCD面板的周期属性正在减弱。

以上判断从六个方面来进行展开。

一、

可见的未来,LCD面板产能供给趋稳,甚至减少

1)LCD面板产能扩张到达尾声,低世代线退出。

中国大陆的LCD厂商已经放缓新产线投资,且新增产能投放均以现有产线扩张为主。此外,中电熊猫(CEC Panda)在2022年底已经关闭月产能为90K大板的G6工厂。全球范围内,在可见的未来,除了可能在印度最快于2026年量产的Vedanta G8.6代产线之外,已再无新的LCD产线规划,整体产能增速维持在极低位。

2)日韩生产线竞争力不足,未来几年会陆续退出LCD市场的争夺,或转型或关闭。

受制于工厂成本压力和利润挑战,三星已经将中国苏州G8.5产线卖给中国大陆厂商华星光电(CSOT),并将其韩国3条LCD产线完全转向QD OLED,全面退出LCD面板市场。

LGD韩国坡州月产能为160K大板的P7 G7.5工厂已经于2022年Q4关闭,减亏策略下广州厂目前关停Phase2产能100K,仅剩余110K产能运转,并积极寻求出售。

3)中国台湾产能出口正转向差异化应用和产品。

中国台湾的两大面板厂群创光电(Innolux)和友达光电(AUO)持续推动产品组合与应用场景的转型。群创光电已经计划于2024年初关闭月产能为150K的Fab4 G5.5产线,或转向半导体相关、用于低轨卫星市场的平板液晶天线等。群创光电的350K大板G6产线和友达的260K大板G6产线预计在2024年转向差异化应用产品如工控、X-ray等,能够分配给显示器和电视等传统应用的产能正在减少。

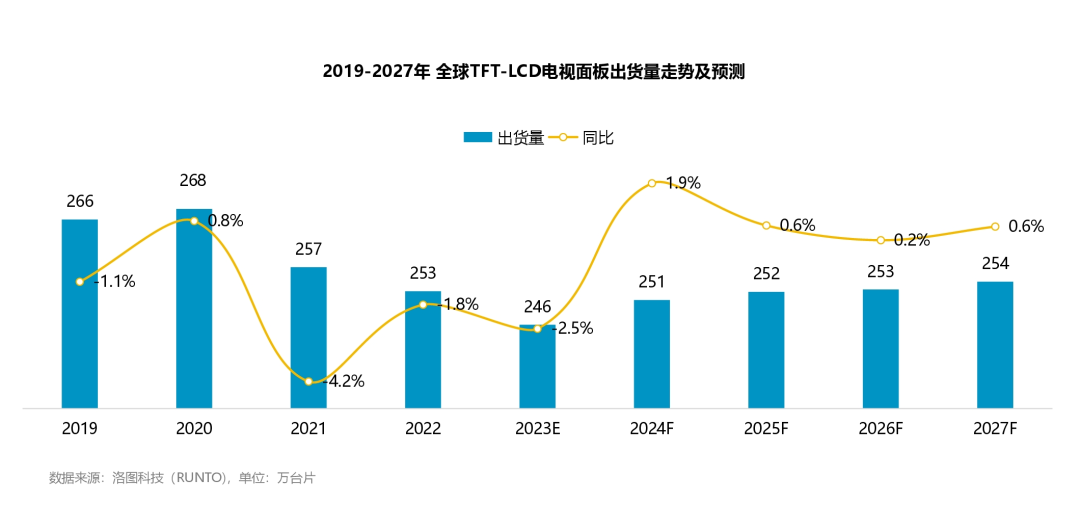

从出货面积最大的电视面板角度来看,根据洛图科技(RUNTO)预测数据,2023年,全球液晶电视面板的出货量将为2.46亿片,下降2.5%。到2027年,每年的出货量不超过2020年高点的2.68亿片。

二、

需求面积:主力应用类别仍维持稳定成长

显示产业的终端数量规模在未来几年仍将维持稳定,但由于平均尺寸的增长,2020-2030年的显示面积将维持3%以上的年均复合增长率。

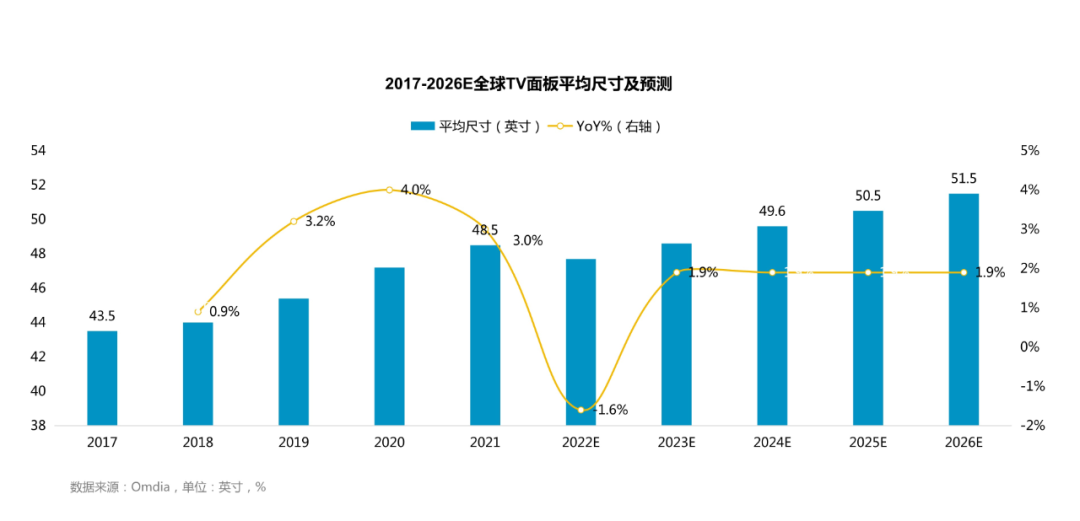

1)全球显示面板的第一大下游应用为电视,其占据了显示面板出货面积的70%以上。中美两大电视市场的大尺寸化发展迅速,带动全球面板的大尺寸化加速增长。根据Omdia数据,从2017年的43.5英寸提升至2021年的48.5英寸,每年增长约1英寸。

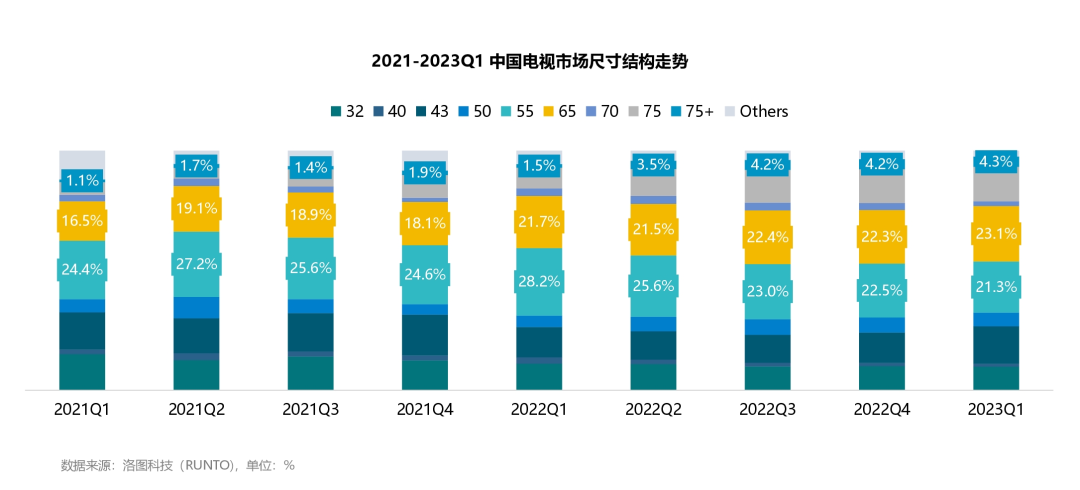

其中,根据洛图科技(RUNTO)数据,中国电视市场在2023年第一季度,65寸的市场占比已经超越 55英寸,成为第一大尺寸,75+英寸需求进入迅猛增长期。至2023年6月,中国平均尺寸已突破60英寸。

2022年,美国电视市场的平均尺寸为51.4英寸,预计2023年,将提升1英寸至到52.4英寸。

2)商用及公共信息显示(C/P ID)的多个领域,如旅游、餐饮、零售和交通等在大尺寸LCD面板的消耗上扮演着至关重要的角色。短期来看,预计2024年LCD商用显示屏需求将增长至少10%以上。长期来看,人工智能(AI)正逐渐融入人们的日常生活。作为目前重要的人机交互界面,显示技术,尤其是触控反馈显示技术,将在AI的推动下,快速普及到人类生活的各个方面。

第一、二点合并,得到观点:在供需两端的此消彼长之间,显示面板在未来出现大范围供大于求的概率较低,整体保持温和的波动状态。

三、

现有竞争技术:LCD基本盘稳固,被替代威胁可控

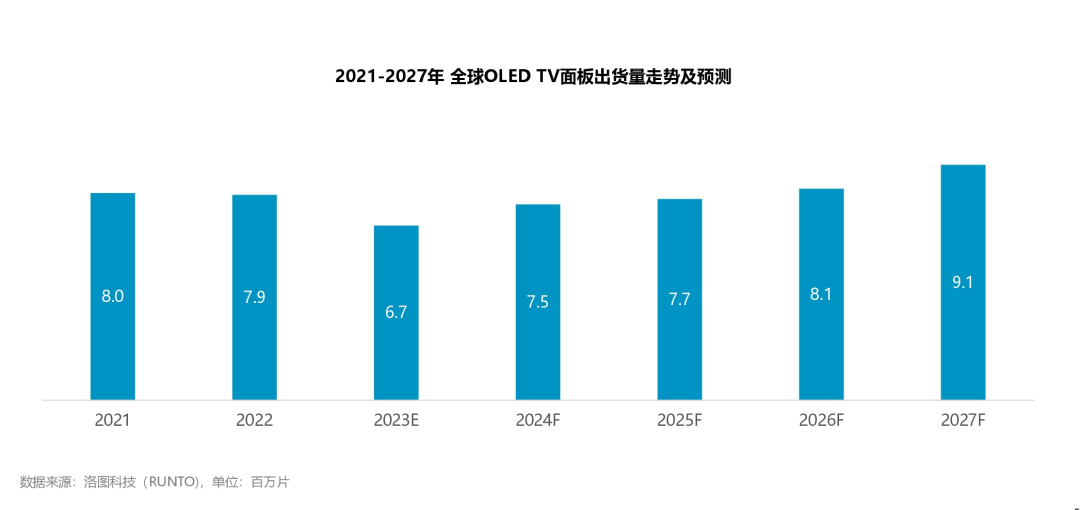

在显示器、电视等大尺寸显示应用上,OLED不具备优势,LCD将在未来5-10年内仍是市场主流。OLED则主要在小尺寸领域上发展。

根据洛图科技(RUNTO)数据,2022年,全球显示面板市场出货总面积约为2.4亿平方米,其中,LCD面板的出货面积为93%,占据绝对优势,OLED面板仅为6.8%。

1)LCD面板应用领域丰富。在电视领域,2022年LCD出货面积占比高达96%,占据绝对主导。OLED受限于自身高成本、低良率等因素的限制,以及Mini LED背光的LCD与其越来越接近的性能,叠加越来越大的差价,目前仅用于众多电视品牌的少量机型,实际销量极其有限,且在过去的两三年有衰退之势,不足以对LCD技术造成替代威胁。事实上,大尺寸电视领域,Mini LED背光的LCD电视将会逐步普及,成为大屏显示的主力。

在未来,OLED 要降到与Min LED背光的LCD相同生产成本,需要份额快速拉升才有机会,但当前机会渺茫。此外,OLED上游产业链呈现高度垄断,门槛较高,对OLED面板产能供应相当不利。

2)在显示器领域,2022年,全球LCD显示器出货面积为2655万平方米,占比高达99.8%,OLED显示器出货面积仅4.3万平方米,占比仅为0.2%。至少未来3年,显示器的主要演变方向将同样以Mini LED背光的LCD显示器为主,而非OLED。

3)在笔记本和平板电脑领域,2022年,全球LCD面板在整体出货面积的占比达97%,亦处于主导地位。2020年以来,尽管OLED开始导入市场,但就市场份额来讲,相比LCD面板的市场占比仍非常微小,2022年出货面积占比仅3%左右。性价比不足,是OLED渗透率增长较为缓慢的主要原因。

接下来的市场变量在于苹果公司将OLED在IT市场的应用,以及三星显示、LGD启动IT用OLED面板G8.5+产线的投资。以最乐观的发展速度,高PPI的OLED面板批量进入IT市场,将是2025年之后;而发生大规模取代更是为时尚早。

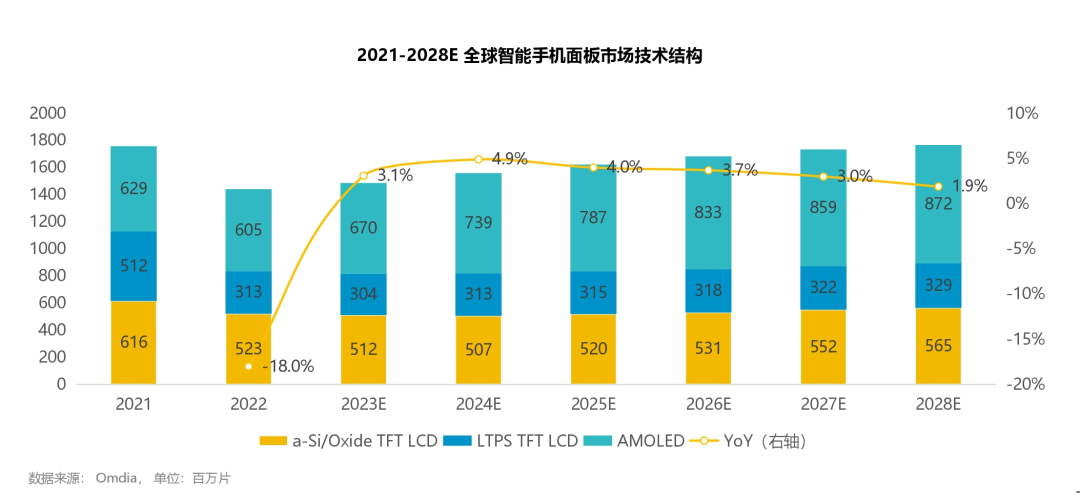

4)在手机领域,OLED渗透较快,预计到2028年,OLED将达到近50%的渗透率。但是LCD面板凭借成本优势,仍能守住中低端市场,全球范围内的需求不会消失。此外,根据Omdia数据,手机品类的出货面积在2022年仅占所有显示面板的不到8%。

四、

未来可能的技术路线:Micro LED技术难商业化、家用化

从专利布局、技术特性、技术突破、以及产业链瓶颈来看,Micro LED的发展机会有可能超越OLED,成为应用更广的显示技术。

但其距离大规模商业化较远。未来5年内,Micro LED的应用将局限于商用及公共信息显示领域,要进入家用电视的庞大市场持续面临三大挑战:技术尚无法标准化生产,供应链太过复杂,以及成本居高不下。而商用公用和家用市场的应用数量和面积规模远不在一个数量级上。

根据洛图科技(RUNTO)数据显示,2022年,全球Micro LED电视出货不足2000台,乐观预计三年后的2025年全球Micro LED电视出货量约3万台,不到整体市场的0.02%。

第三、四点合并,得到观点:基于技术成熟度、成本优势、性能比较以及应用领域的广泛性,未来相当长的时间内,LCD面板仍是绝对的市场主流,OLED和Micro LED所构成的替代风险预期可控。

五、

全球厂商竞争和运营的变化:话语权转向中国,集中度提高,以销定产

2023年1月,全球十家电视面板厂少了三星和CEC,变成八家。根据洛图科技(RUNTO)数据,当月,中国大陆电视面板厂出货量在全球的占有率首次突破70%,达到72.2%,同比提升5个百分点。至此,中国大陆已经全面确立全球LCD面板的霸主地位,话语权基本掌握在了京东方(BOE)、华星光电(CSOT)和惠科(HKC)手上。

此外,面板大厂的运营策略正在发生变化。2022年10月和2023年2月两次的面板价格上涨,分别是面板厂通过控制稼动率来调节面板价格波动的成功的尝试和实操。

过往的面板行业,竞争企业众多,且中国大陆的诸多产线正在投产和爬坡过程中,为降低摊销,以及扩大市场占有率,常年握有满产满销的执念。如今的面板厂放弃市占追逐,转而追求经营利润,当市场高度集中的时候,很容易形成稼动率的调控共识。到2023年中,中国大陆面板大厂已经形成了成熟的以销定产的市场导向模式。

六、

通过运营策略来弱化面板行业的周期性

面板行业的周期性主要是由于产能和需求周期,与经济周期的契合程度而造成。

显示面板是重资产资源性的工业品行业,参与企业相对别的工业领域较少,投入产出周期长,在行业景气高峰期,产能无法快速跟进。大量的资本支出必然会产生庞大的摊销成本,这又与产量出货量强相关,因此在行业低谷期,产能调整弹性亦很小。

面板的终端应用产品大多数是消费电子产品,与经济周期密切关联,而且市场化竞争充分,需求变化迅速;而作为上游主要核心部件的面板需要相当长的反应时间。最终,面板产能的滞后性造成在反应期间供需的失衡,面板产品价格振幅巨大。

理论上来看,追求资源类工业品的长期稳定平衡是不现实的。但随着产业中的存量产能出清和新增产能放缓,即使进入过剩周期,面板厂商仍可通过以产定销模式来进行调节。因此,显示面板行业将由过往固定的大而强的周期逐渐转化为由市场调节的小而缓周期,波幅将显著减小。

-

LCD、OLED面板现在的市场格局2016-02-23 0

-

TFT-LCD产业未来几年仍处高速成长期2009-11-19 1303

-

基于多误差指标的电力中长期负荷组合预测2011-05-28 696

-

中长期负荷预测协调思路_胡强2017-03-19 439

-

神经元网络中长期细胞外基质分子对于长期记忆是必不可少的2018-01-13 3243

-

受端电网中长期稳定轨迹特征及防控策略2018-01-31 707

-

一个工程师的中长期规划——---螺旋式上升方式修改完善职业之路2018-04-09 4080

-

5G是MLCC产业中长期需求所在2018-12-01 4508

-

看好MLCC中长期需求 村田制作所宣布再建新厂2019-07-11 11357

-

韩国LGDisplay正加速从LCD面板转向OLED面板2019-10-11 1047

-

LG将延迟退出LCD面板市场?2020-10-13 2912

-

三星为什么推迟关停LCD显示面板产线2020-11-28 1548

-

瑞信:中长期看好中国三大机会2022-11-15 899

-

面板行业周期终于迎来真正的触底反弹!2023-02-21 1657

-

LCD面板大周期反转 三星采购LCD面板比重达60%2023-07-05 1174

全部0条评论

快来发表一下你的评论吧 !