受益于苹果下单!立讯精密1H营收净利润双增长 汽车产品表现亮眼

受益于苹果下单!立讯精密1H营收净利润双增长 汽车产品表现亮眼

描述

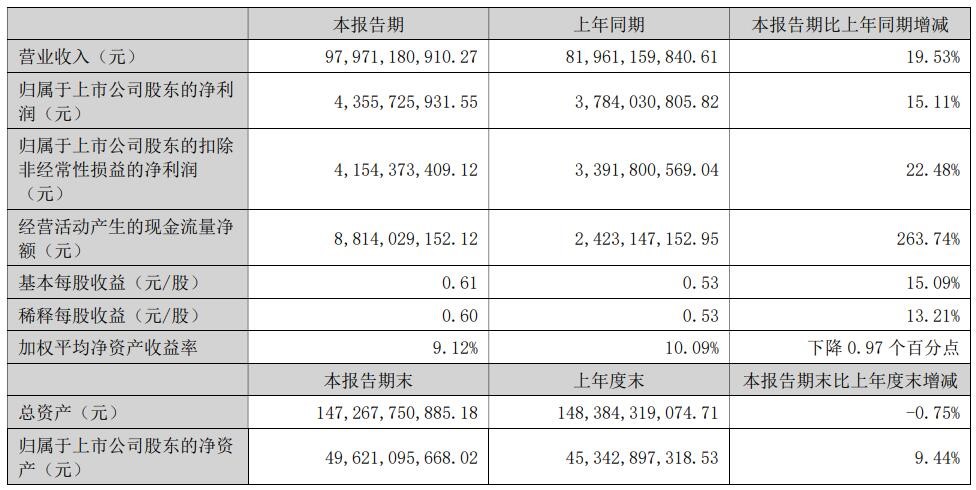

(电子发烧友网报道 文/ 章鹰)8月28日晚间,立讯精密发布2023年半年报。立讯精密上半年实现营业收入979.71亿元,同比增长19.53%;实现归属于上市公司股东的净利润43.56亿元,同比增长15.11%。2023Q2 立讯精密营收480.29 亿元,同比增长19.0%;归母净利润23.38 亿元,同比增长18.0%。

随着苹果逐渐将订单挪向立讯精密,大摩看好立讯未来的业务增长。据大摩最新的投资报告显示,立讯精密获得主要消费产品客户的供应订单,并拓展汽车电子与通讯领域新业务,获得了长期成长动能。预计立讯今年利润年增率将达25%,因此维持“增持”评级。

业务逆势增长,净现金流和毛利率同比上升

上半年,公司经营活动产生现金流净额为88.14亿元,同比增长263.74%。研发投入为37.3亿元,同比增长2.40%。上半年毛利率为10.64%,其中第一季度毛利率为10.03%,第二季度毛利率为11.27%,环比增长超1个百分点。

立讯精密持续加大对研发的投入,努力革新传统制造工艺,不断提升自动化生产水平,将各段精密制造工艺平台化。此外,公司高度重视在底层材料及创新生产技术的长期耕耘,研发团队持续深入技术前端。

四大业务增长各异,汽车互联和通讯互联产品增速超50%

从立讯精密的业务布局来看,今年上半年消费性电子营收达到828.56亿元,同比增长18.5%,占据整体营收84.57%的份额。上半年公司消费电子营收增量来源于立铠增长(上半年营收328 亿,同比增长约40 亿元)、Airpods Pro2 份额提升(歌尔转单)、手表组装业务的ASP 提升等。但因低毛利率的组装业务营收占比提升,公司消费电子业务的毛利率同比下降2个百分点至9.5%。

第二大业务是电脑互联产品及精密组件。上半年这块业务的营收达41.88 亿元,同比-4.8%。受过去三年“宅经济”透支需求的影响,PC 相关业务出现负增长。但随着需求逐渐复苏,该负面影响正逐渐消除,公司该项业务Q2 已恢复至同比增长态势。

除此之外,公司以“工艺+底层技术”为能力底座,依托在零部件、模组及系统解决方案的垂直整合与高效协同能力,在核心消费电子的新、老产品及不同客户上,均取得出色的业绩表现。

第三大类业务是汽车互联产品及精密组件。立讯精密的汽车相关业务营收32.07亿元,同比增长51.9%。这家公司通过与汽车品牌客户建立战略协同关系;并构建涵盖线束、连接器、智能座舱等完备的产品矩阵,公司汽车业务持续高速成长有保障。

立讯的目标是 2022到2025 年的汽车电子收入年复合成长率大于 50%,2023年上半年已经做到,下半年还要继续加油。到了2024年将超过人民币100 亿元,并在 2026 年后有进一步的成长。

第四大类业务是通讯互联产品及精密组件。通讯相关业务上半年营收61.37 亿元,同比增长68.4%。公司在“核心零部件+系统级产品”的战略指引下,以通讯核心零部件为基础,打通电连接、光链接、电源、散热等各模块技术,获得海内外客户高度认可。未来公司通讯业务有望受5G、AI 等趋势持续增长。

其他连接器及其他业务上半年营收达15.84亿元,其中MR 业务有望贡献未来增量。据悉苹果于2023 年6 月发布下一代空间计算平台Vision Pro 产品,公司拿下组装订单。据维深XR,2027 年全球VR/MR出货量有望增至4500 万台,未来空间远大。随着2024 年春季Vision Pro 正式开售,该项业务将有望逐渐贡献不断增长的营收与利润。

Q3季度业绩预测

在发布半年报的同时,立讯精密还发布了今年三季报预告。公司预计前三季度净利润70.4亿元-76.8亿元,同比增长10%-20%。预计扣非净利润为67.6亿元–75.6亿元,同比增长13.05%-26.43%。

立讯精密预计,第三季度盈利26.8亿元–33.2亿元,同比增长2.61%-27.08%。与第二季度的净利润23.38亿元相比,环比有较大增长。

在乐观的同时,立讯精密对未来也有清晰的认知。他们表示,现阶段,国际地缘政治紧张局势未见缓和,全球经济尚处弱复苏态势。2023年第三季度,受欧美通胀、海外需求阶段性疲软等因素影响,中国电子产业供应链预计仍将承压前行。

本文由电子发烧友原创,转载请注明以上来源。微信号zy1052625525。需入群交流,请添加微信elecfans999,投稿爆料采访需求,请发邮箱zhangying@huaqiu.com。

-

详讯:苹果第四财季净利润82亿美元同比增24%2012-10-26 0

-

鸿海第三财季净利润10亿美元2012-10-31 0

-

德州仪器第二季度营收37亿美元 同比增长13%2017-07-28 0

-

高通净利润连续三个财季下滑 营收和净利润首次双降2015-11-14 408

-

三大LED企业均实现营收和净利润双增长2018-08-30 4316

-

立讯精密:Q1营收90.19亿元,增长66.9%2019-04-29 2862

-

光莆股份2019年实现营收与净利润双增长 空气消毒机及UV LED相关消毒产品将成主力2020-03-19 637

-

华润微上半年净利润增长145.27%,功率器件业绩表现亮眼2020-07-29 7987

-

立讯精密一季度实现营收499.42亿 净利润20.18亿元,同比增长11.90%2023-05-04 1350

-

营收和净利润双增长!消费疲软下,广和通如何实现上半年业绩增长?2023-08-10 2021

-

立讯精密半年报营业收入979.71亿 同比增长19.53%2023-08-30 1025

-

蓝思科技Q1净利润增长379% 净利润达3.09亿2024-04-24 523

-

苹果2024财年第三季度业绩亮眼,营收与利润双增长2024-08-03 1052

-

立讯精密预计第三季度归属净利润达到34.53—38.22亿元2024-09-19 609

-

Alphabet第三季度财报亮眼,营收与净利润双增长2024-10-30 274

全部0条评论

快来发表一下你的评论吧 !