复合铜箔将于2024年小批量上车

描述

1、复合铜箔上车进度

截至2023年Q3,复合铜箔上车车型已确认的尚少,主要是除个别头部电池厂外,大部分电池厂针对复合铜箔产品仅完成C样电池以前的性能测试。但基于目前的价格较高、成熟产能稀缺等因素,可以确定会在高端和奢侈车型优先试用,例如比亚迪仰望系列、问界M9系列等。

2、复合铜箔上车量产瓶颈

主要集中在循环寿命、量产工艺和采购成本三方面。

PP和PET复合铜箔的常温循环寿命最高水平能达到1900+次,与传统铜箔电池的2000次以上仍有一定差距。但电池厂有信心通过工艺和配方优化后预计可提升5%~10%,到2000次以上。循环寿命的瓶颈已不是产业化最重要的关注点;

量产工艺上,目前B样的复合铜箔送样卷长PET最高水平在1500米,PP最高在1000米(PP和PET的卷长差异也与各自的验证阶段有关),验证量产要求的8000米以上仍需要一定的周期,但也不是无法攻克的难点,后续需要一定时间就能攻克;

成本上,复合铜箔规模效应并未显现,PP铜箔报价在6.5~7.5元/平米,PET稍低,但也在6元/平米以上,比传统铜箔4.5~5元/平米的报价水平仍高出30%以上,电池厂和铜箔厂正在对量产的报价和后续降本增效展开讨论。

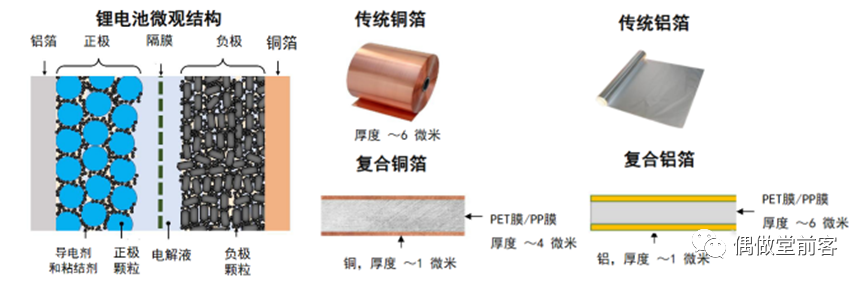

3、基膜材料路线对比

PET铜箔优势有以下:1)循环寿命比PP略好些,循环可以达到差不多1800~1900次;2)PET制作电池的良率可以达到94%和95%,PP的良率差一些,92%~93%。

但是PET不稳定性差,在1200周的高温循环工况下会出现跳水的情况,基膜改性以前是20%的高温跳水率,改性后虽有所下降,但还是有5%~10%,相反PP在高温循环中并不存在明显的跳水现象;其次,PET对电解液的兼容性差于PP,导致PET的使用对电解液及添加剂的种类要求更高。PP对电解液的耐腐蚀性能则明显优于PET。

电池厂和上游供应商目前更看好PP路线的量产前景,一个是没有高温循环的跳水问题,第二是对电解液体系适应性更强,后续改造成本较低。目前PP自身的瓶颈主要是剥离强度、卷长和循环寿命比PET稍差,其次是成本稍高。

3、PET和PP铜箔应用市场差异

基于第2点,PET高温跳水率比PP高影响下游应用空间:储能应用不确定,最大问题是寿命达不到目前的6000次+的最低要求,其次是贵;消费电池没问题,500次的循环寿命可轻松满足,但不包括电动工具电池等5C以上高倍率充放电领域;动力电池短期只能限于中低端的应用,高端的动力电池暂时没有明显竞争力(高温快充、长循环要求)。

4、国内代表厂商的报价与成本推测

JM的PP铜箔报价在5.5元左右,成本大概4元+,预估有30-40%的毛利率。按照相似的加成水平推测,BM和DC等其他品牌报价是6~6.5元左右,成本是4-5+元。SX的PET报价是5元+。

5、国内代表厂商送样测试现状

根据行业交流,JM给某电池厂提供的PP产品今年做了B样测试,循环寿命测到1900+次,1000米的小卷工艺已经通过,年底会评估3000米以上的大卷工艺的量产稳定性(约当于0.5GWh的中试线);BM今年5月提供的PP铜箔做了A样,之前送的是PET铜箔,循环寿命测到1500次+,按照模拟结果可到1800+次@80%以上;DC在4月份开始测,平均循环测到1800+;PTL的PP铜箔做了A样,模拟下来循环寿命大概1500次左右。

良率看,JM的PP最高,达到95%,DC和BM的A样是92%~93%。

剥离强度看,PP剥离强度上要求大于25牛/米(PET则大于30牛/米),JM的最好,PTL比JM(35+)、BM和DC低10~15。

卷长看,JM是1000米,BM和DC基本在800-1000米,PTL在600米左右。

SX的PET可做到2000次+,高温跳水率能控制在5%左右,良率可以做到95%+,卷长在1500米。BM的PET是22年Q4开始测试,循环能跑到1900次,但是高温循环的跳水率到15%~20%,卷长1200米。WS的PET和BM性能很接近。

6、复合集流体的高倍率性能

复合集流体在4C以下勉强使用,5C以上还是需要技术和材料突破。从这个角度看,三元电池和PP会更加适配(电解液添加剂、电解液体系和电池充放电倍率等),LFP电池目前以1C以下为主,前期和PET会比较适配,但随着3C、4C铁锂产品的陆续推出,PP可能会逐步导入。

7、复合铜箔的量产节奏

据了解,国内复合铜箔产业化最快的首推C公司和合作的重庆金美。其中金美目前已有一款复合铜箔产品可量产,24年初会配合一款新车型上市。预计明年金美复合铜箔产能达到1亿平米以上,能支撑复合铜箔在2024年批量上车。

考虑到量产验证周期,24年上半年以前国内复合铜箔应该还是处于工艺升级和优化阶段,放量最早可能在下半年,因为复合铜箔完成C样验证的同时可以小批量出货(不一定在车上用)。

8、市场规模与渗透率

从降低成本、提高能量密度和安全性角度来看,复合铜箔的商业化价值会明显高于复合铝箔,也为当前逐步同质化的市场竞争带来更多的技术差异点。

据高工锂电不完全统计,2023年复合集流体产能规划及开工的项目投资超过229亿元,规划年产能已超30亿平方米。高工锂电分析,到2030年复合集流体(含复合铝箔)的市场渗透率将达到40%,出货量将达到180亿平方米。

-

小批量威廉希尔官方网站 板制作***2009-01-28 0

-

PCB样品及小批量收费标准2011-05-09 0

-

小批量批片加工2013-08-20 0

-

分享-----快速小批量SMT样品贴片2013-09-03 0

-

电容小批量采购遇到的问题和解决方法2014-06-23 0

-

贴片元件怎样识别和小批量购买?2020-03-11 0

-

CH32V307小批量试产后,有些CH32V307烧录到flash的程序丢失是什么原因引起的?2022-07-19 0

-

中芯国际力争在2010年实现45纳米小批量试产2010-03-08 563

-

诺德股份联合铜箔通过LG化学审核并开始小批量供货2018-09-14 3563

-

未来大批量PCB胜在规模 小批量PCB以毛利率取胜2019-05-09 6542

-

PyTorch教程12.5之小批量随机梯度下降2023-06-05 305

-

线路板生产该选大批量还是小批量?2023-12-13 950

-

从设计到生产,PCB小批量生产解密2023-12-20 1158

-

MES系统如何支持多品种小批量生产2024-08-22 754

-

小批量威廉希尔官方网站 板加工新选择:探索高效低成本的方法2024-12-25 94

全部0条评论

快来发表一下你的评论吧 !