聚灿毛利大幅下滑引关注 价格战下规模优势凸显

电子说

描述

近日,聚灿光电发布2018年报问询函回复公告。就深交所问询的关于2018毛利率大幅下滑等八个问题,聚灿光电在回复公告中一一作出了解释。

从财务数据来看,聚灿光电2018年芯片和外延片的毛利率相较于去年同期分别减少了27.82和30.10百分点。对此,聚灿光电回复称,毛利率大幅下滑一方面在于销售单价大幅下降;另一方面在于宿迁生产基地产能未达设计预期,导致产品单位成本较高。

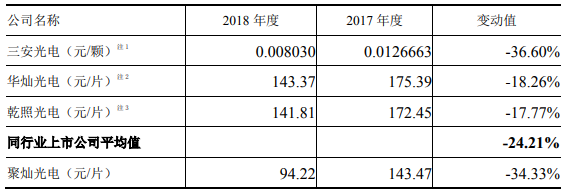

对比同行业上市公司三安光电、华灿光电和乾照光电,聚灿光电表示,“2018 年,受行业龙头扩产、技术不断进步、行业产值规模增速放缓等因素影响,市场竞争因素加剧,行业出现供需失衡,产品价格快速下行,主要同行业上市公司产品销售价格亦出现大幅下滑。”

注 1:数据取自公司年报中披露芯片、LED 产品收入/LED 芯片销量。

注 2:数据取自公司年报中披露 LED 芯片收入/LED 芯片销量。

注 3:数据取自公司年报中披露蓝绿外延片及芯片销售收入/销售量。

通过上表数据对比,聚灿光电认为,公司销售价格变动与同行业上市公司变动趋势一致,毛利率大幅下降具备合理性。

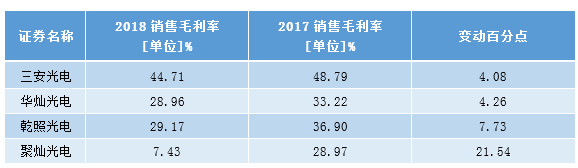

但通过对比上述四家企业的销售毛利率来看,虽同处于价格下滑趋势中,聚灿光电销售毛利率变动起伏最大,达21.54个百分点。如此大的差异,与规模效应所带来的成本优势有莫大的关联。

规模不仅指产能,还包含资金、技术、产业链等多种优势。聚灿光电在几家芯片企业中规模最小,在价格战之下,抛开其他不确定市场因素,业务受影响最大。乾照光电董事长金章育认为,到2019年底产能超120万片的厂商,才能在规模上具备成本优势,产能超200万片则具有更广阔的存活空间。

在这样的局势下,LED芯片企业近年的动作多倾向于扩产和向高端市场进军。聚灿光电也表示,公司在不断的提高规模和技术,未来随着聚灿宿迁生产基地的建设投产,聚灿光电产品的竞争力将得到快速恢复和提升。

除毛利率问题外,深交所还就聚灿光电存在的应收账款、在建工程、存货跌价、资产减值等问题进行了问询。

在回复公告中,聚灿光电表示应收账款及坏账准备与同行业上市公司差异不大。其中应收账款增长主要在于宿迁生产基地2018年9-12月产能陆续释放,收入占全年比重较高,导致期末应收账款增长快于营业收入的增长。

此外,2018年聚灿光电固定资产账面价值7.63亿元,在建工程账面价值5.17亿元,在毛利率大幅下降的情况,聚灿光电却未对上述资产计提减值准备,深交所对此进行了问询。聚灿光电认为,公司生产基地尚处于建设期,毛利率下滑不意味着固定资产减值,随着新生产基地产能的释放,毛利率会恢复到合理水平。

同时对于存货跌价准备、政府补助处置、对外投资等问题,聚灿光电认为,公司的处置方法具备合理性,存货跌价准备计提过程依据充分,确认的政府补助也真实准确。目前对外投资项目进展顺利,聚灿光电预计未来产能及产量均大幅提高。

从聚灿光电2019年一季报来看,聚灿光电产能进一步释放,产品单位制造成本较上年同期下降,但受固定成本、芯片价格下降等影响,一季度尚处于亏损局面。聚灿光电表示,公司将坚持聚焦资源、做强主业的发展战略,扩大规模摊薄成本,提升效率与品质,预计2019年初至下一报告期期末的累计净利润将实现盈利。

不过,从芯片整体形势来看,在行业龙头不断扩产并实现多元整合的形式下,规模不占优势的聚灿光电未来也将面临更大的挑战。

-

捷配打响PCB打样价格战第二枪,单双面板打样最高降20%!2018-11-27 0

-

京苏价格战涉嫌虚假宣传?2012-08-17 1042

-

液晶面板价格持续下滑,彩电市场新一轮价格战已经打响2018-05-16 1301

-

大疆为彻底拿下植保市场 发动“价格战”2018-07-20 6633

-

小米发起双十一价格战 意在改变季度增速连续下滑的不妙局面2018-11-05 791

-

白光照明价格战激烈,澳洋顺昌怎么做?2019-04-23 3145

-

LED芯片价格战愈演愈烈,华灿光电如何摆脱困局?2019-05-10 4865

-

聚灿光电:LED芯片行业竞争加剧,产品价格大幅下滑2019-06-25 3501

-

LED屏行业价格战频发 组合促销与拓宽渠道助力企业打好价格战2019-07-05 1636

-

空调库存压力巨大 价格战已开启2019-08-30 1164

-

价格混战下 空调行业规模下滑风险正在减退2019-11-22 391

-

空调市场遭遇寒冬 显然不能指望价格战破除困境2019-12-18 449

-

持续数年的激光器价格战或将在今年分化,产业进入“平价时代”2021-01-15 3257

-

新能源车价格战真相2023-09-21 1498

-

不要被价格战迷乱双眼,大模型竞争的关键在于生态2024-06-07 297

全部0条评论

快来发表一下你的评论吧 !