国产高端医疗器械已具备进口替代资质 市场需求旺盛

医疗电子

描述

国产高端医疗器械,已经具备进口替代的资质

截止至2017年中国医疗器械市场规模约为4450亿元,行业增速20%,远超全球增速增长。医疗器械细分领域较多,其中包括体外诊断、心血管、影像、骨科等细分,在中国,影像类国产占比约为20-30%,体外诊断类约为30-40%,整体国产占比较低,具备较大的进口替代空间。

近年来随着国产民企的崛起,部分细分领域产品已经可以满足临床需求,政策、资本、专利、人才的完善,都加速了国产替代进口的进程,一些细分如体外诊断的血球市场,国产已经具备替代进口的能力。

预测2019年我国医疗器械行业市场规模将超6400亿

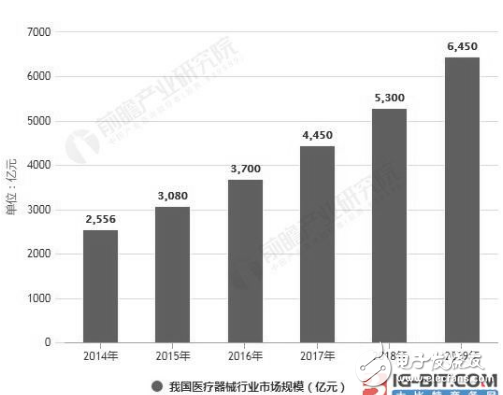

随着我国居民生活水平的提高和医疗保健意识的增强,医疗器械产品需求持续增长。据前瞻产业研究院发布的《中国医疗器械行业市场需求预测与投资战略规划分析报告》统计数据显示,2014-2018年中国医疗器械市场保持高速增长态势。2014年我国医疗器械行业市场规模已达2556元,2015年我国医疗器械行业市场规模突破3000亿元。到了2017年我国医疗器械行业市场规模增长至4450亿元,截止至2018年底,我国医疗器械行业市场规模达到了5300亿元。预测2019年我国医疗器械行业市场规模将达6450亿元。

2014-2019年我国医疗器械行业市场规模统计情况及预测

药品器械估值差异,器械具备三大特性享有高估值

相比于制药公司,资本市场对于器械公司给予更高的估值,美股成熟市场的器械估值相对增长(PE/G)平均为2-3(医药为1-1.5),拉长时间周期来看,投资器械公司的复合收益率高于制药公司,我们认为有以下原因:

1、增长的稳定性:药品的重磅专利药到期,出现估值悬崖,器械专利壁垒逾越难度大,器械产品生命周期器械更长;

2、风险较低:创新药研发,临床结果决定巨额投入可能完全失败,器械没有明确的生杀节点;

3、投入产出比高:研发投入产出比更高,器械是门更划算的生意。

国产医疗器械市场需求旺盛

医疗器械行业集中度明显,top10公司占据39%的市场,top30公司已经占比超过60%,top20的公司基本集中于美欧日的地区,以史为鉴,我们分析美欧日医疗器械行业特点的发展历程,我们发现优秀公司的诞生少不了本土市场医疗需求的旺盛,主要来源于以下几点原因:

1、老龄化程度高,促使政府在医疗卫生领域的投入;

2、国家经济实力强大,才能有充足的资源投入医疗卫生领域;

3、医疗保险报销比例,无论是政府主导的保险或是商业保险,覆盖疾病支出的较大部分,将推动本土医疗器械市场的快速发展。

把握核心竞争力,促进全球化发展

落实到中国医疗器械企业微观层面,下文我们选择了国际优秀医疗器械公司(美敦力、西门子医疗、希森美康)进行研究和分析,尽管这些公司目前业务范围广、项目多,但是它们的发展路径均是将原有产品做到极致,占据本土市场的主要地位,并且逐步走向全球化。企业的核心竞争力依然还是产品,产品上的精雕细琢,才能支撑企业的可持续发展。

建议关注具备产品核心竞争力的标的:

1、安图生物(化学发光高景气度,100速仪器正在逐步开发+闭合生化产业链,推出流水线);

2、健帆生物(血液灌流器高速增长+多中心RCT研究提供数据支持);

3、开立医疗(政府集采持续推进+新产品放量);

4、乐普医疗(平台化效应+新产品迭代);

5、迈克生物(新的300速发光仪拉动业务高增长+产品线齐全抗风险能力高);

6、迈瑞医疗(进口替代+全球化布局);

7、万孚生物(行业规模持续扩容+新产品开始销售)等。

- 相关推荐

- 医疗器械

-

国产医疗器械的四大问题,七招破解2016-06-21 0

-

医疗器械行业展会医疗耗材展会2018上海国际医疗器械展2017-12-22 0

-

中国医疗器械较之国外的不足与优势2018-11-22 0

-

2019深圳国际医疗器械设计制造展览会2019-07-19 0

-

2020上海医疗器械展览会、2020年上海医疗器械展会2019-11-07 0

-

国际医疗器械展、2020上海国际医疗器械展览会2019-11-08 0

-

医疗器械ISO13485体系证书办理中心2020-03-17 0

-

诚邀莅临 | 天奥智能参展第86届中国国际医疗器械博览会2022-11-22 0

-

医疗器械市场国产化刻不容缓2010-03-24 717

-

医疗器械产品需求暴增 2018年预计可达2900亿元2018-04-10 2430

-

中美贸易爆发中国医疗器械躺枪 需要重点支持四大类国产医疗器械2018-05-10 3232

-

中国医疗器械行业发展基础薄弱,严重依赖进口2018-07-03 2712

-

政策推动医疗器械行业蓬勃发展 高端医疗器械部分仍需进口2019-04-10 2398

-

需求迫切的医疗器械产品上市 加快了高端医疗器械国产化替代的步伐2019-04-22 2485

-

中国高端医疗器械依赖进口,广东已逐渐形成医疗器械产业集群2020-12-23 4437

全部0条评论

快来发表一下你的评论吧 !