汽车传感器芯片之激光雷达概述

MEMS/传感技术

描述

本期给大家带来汽车传感器芯片(激光雷达增量篇),主要包括:括激光雷达、毫米波雷达、超声波雷达等。

1. 激光雷达概览

(1)发展历程

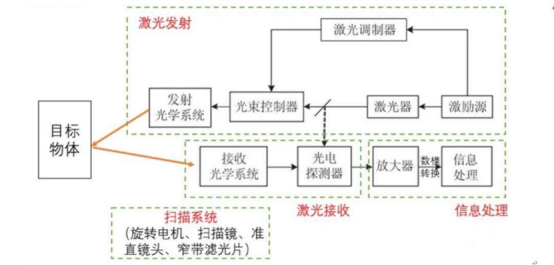

激光雷达LiDAR(Light Detection And Ranging)是激光探测及测距系统的简称,主要构成要素包括发射系统、接收系统和信号处理系统。激光雷达系统的核心组件主要有激光发射器、扫描器及光学组件、光电探测器及接收IC,以及位置和导航器件等,可提供高分辨率的几何图像、距离图像、速度图像。 激光雷达测量周围环境生成点云

激光雷达的物理原理本质上就是“距离=速度*时间”,通过测量激光信号的信号差和相位差来确定距离。相较于发射电磁波的毫米波雷达和发射机械波的超声波雷达,激光雷达主动发射波长约为900-1,500nm的激光射线,利用多普勒成像技术,创建出目标清晰的3D图像,是其它传感器无法比拟的感知能力。

激光雷达通过发射和接收激光束,分析激光遇到目标对象后的折返时间,计算出到目标对象的相对距离,并利用此过程中收集到的目标对象表面大量密集的点的三维坐标、反射率和纹理等信息,快速得到出被测目标的三维模型以及线、面、体等各种相关数据,建立三维点云图,绘制出环境地图,以达到环境感知的目的。由于光速非常快,飞行时间可能非常短,因此要求测量设备具备非常高的精度。从效果上来讲,激光雷达线数越多,测量精度越高,安全性就越高。

激光雷达工作原理

资料来源:信息通信技术与政策

相比于可见光、红外线等传统被动成像技术,激光雷达技术具有如下显著特点:一方面,它颠覆传统的二维投影成像模式,可采集目标表面深度信息,得到目标相对完整的空间信息,经数据处理重构目标三维表面,获得更能反映目标几何外形的三维图形,同时还能获取目标表面反射特性、运动速度等丰富的特征信息,为目标探测、识别、跟踪等数据处理提供充分的信息支持、降低算法难度;另一方面,主动激光技术的应用,使得其具有测量分辨率高,抗干扰能力强、抗隐身能力强、穿透能力强和全天候工作的特点。

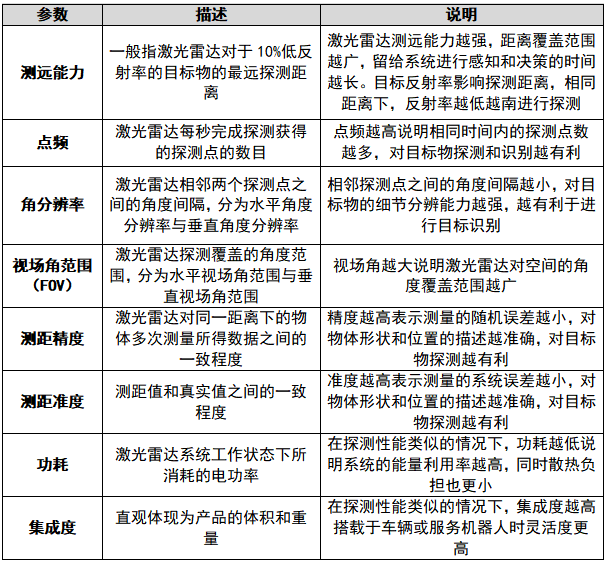

车载激光雷达性能评价包括显性参数与隐性指标。显性参数指列示在产品参数表中的信息,主要包含测远能力、点频、角分辨率、视场角范围、测距精准度、功耗、集成度(体积及重量)等。隐性指标包含激光雷达产品的可靠性、安全性、使用寿命、成本控制、可量产性等,这些指标更加难以量化,也缺乏公开信息,只能通过产品是否应用于行业领先企业的测试车队或量产项目中得以体现。

激光雷达主要性能参数

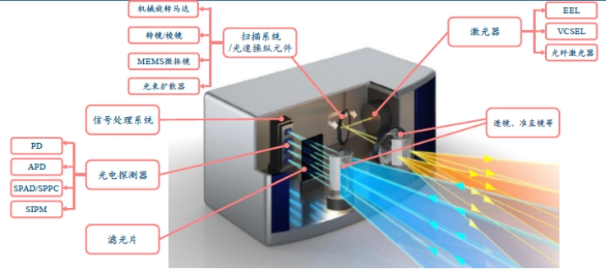

资料来源:禾赛科技 激光雷达核心构成包括激光发射系统、扫描系统(光束操纵元件)、传输与接收光学系统、光电探测器及信号处理系统。其中扫描系统、激光发射器和光电探测器均存在不同技术路线,进而导致激光雷达整机技术路线繁多。目前,激光雷达四大系统包括激光器、光束控制器、FPGA芯片在内的核心元件基本被国外大厂垄断。

激光雷达内部结构图

资料来源:滨松电子

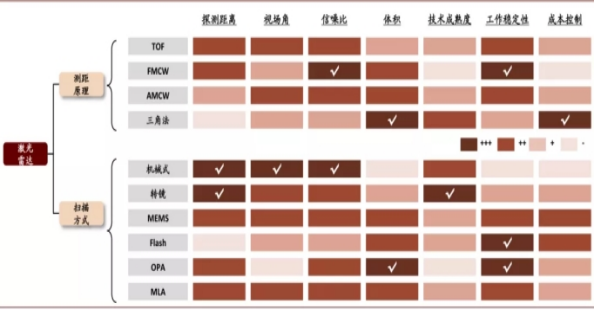

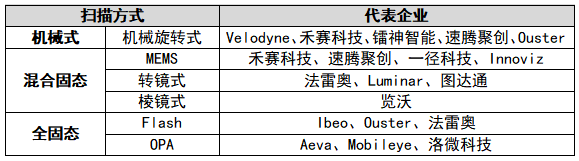

激光雷达分类方式多样,根据测距原理、扫描方式、激光发射、激光接收等环节所采取的方案不同,均可对激光雷达进行分类。其中又以测距原理和扫描方式的分类最为常见。按扫描方式正成为车载激光雷达厂商分类定位的主要依据。究其原因,在于扫描技术直接决定了激光雷达的扫描频率、扫描范围、采集数据量等关键技术参数,与最终探测成像质量息息相关。此外,扫描技术的演变还是产品迈向小型化、高性能、低成本的重要一环,是车载激光雷达能否实现商业化量产的关键因素之一。根据内部有无运动器件,激光雷达可分为机械旋转式、混合固态式以及纯固态式三大类别。

当前业界并无终极解决方案。基于探测距离、视场角、信噪比、体积、稳定性、成本控制、技术成熟度等多维度,对于不同测距原理、扫描方式下方案的整理如下表所示,可见不同方案均有各自优劣,主机厂在当前阶段需在不同考量维度中进行取舍。 激光雷达主流分类方式及优劣性

资料来源:IDTechEx

2.产业链

激光雷达产业链上游为激光器、光源、光学部件、振镜、模拟芯片、FPGA芯片等;产业链中游为激光雷达硬件厂商;下游产业链按照应用领域主要分为自动驾驶、高级辅助驾驶、服务机器人和车联网行业。

激光雷达产业链上游为激光器、光源、光学部件、振镜、模拟芯片、FPGA芯片等;产业链中游为激光雷达硬件厂商;下游产业链按照应用领域主要分为自动驾驶、高级辅助驾驶、服务机器人和车联网行业。

整体而言,激光雷达全产业链表现出发展速度快、科技水平高、创新能力强、市场前景广阔的突出特点。从国外产业链与国内产业链比较的角度而言,国外激光雷达上游企业由于起步更早,积累更为深厚,尤其在底层光电器件以及芯片领域拥有一定先发优势。国外和本土激光雷达下游企业在产品性能和商业化进度方面不相上下,国内上游供应商也在近几年发展迅速,有望实现与海外上游企业逐步持平。

激光雷达产业链全景图

资料来源:千方科技

(1)上游供应商

激光雷达行业的上游产业链主要包括激光发射器、光电探测器、FPGA芯片、模拟芯片供应商,以及光学部件生产和加工商。 激光雷达上游供应商

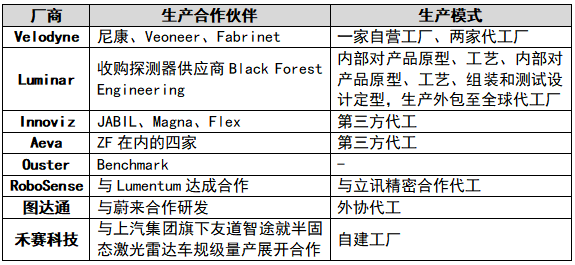

资料来源:Yole 头部激光雷达厂商上游资源

资料来源:大半导体产业网

①激光发射器

激光发射器和光电探测器是激光雷达的重要部件,激光发射器和探测器的性能、成本、可靠性与激光雷达产品的性能、成本、可靠性密切相关。而且激光雷达的系统设计会对激光发射器和探测器的规格提出客制化的需求,与上游供应商深入合作定制激光发射器和探测器,有助于提升产品的竞争力。

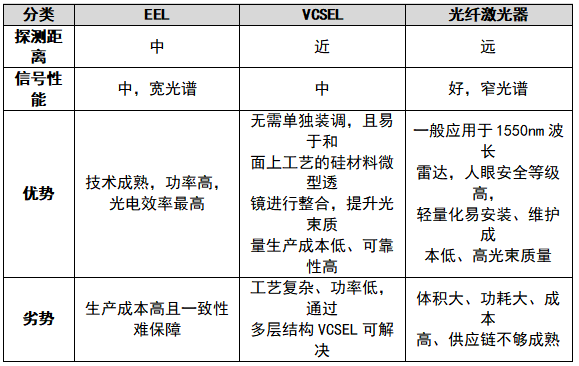

按照增益介质的不同,激光器可以分为气体激光器、固态激光器、光纤激光器、半导体激光器(激光二极管)和液体激光器五大类。EEL与VCSEL均属于半导体激光器,光纤激光器主要用半导体激光器做泵浦源,这三种是目前比较主流的激光器产品。

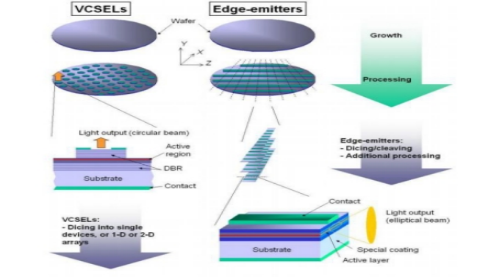

VCSEL与EEL加工过程对比

资料来源:Princeton Optronics

EEL具有功率密度高的性能优势,但其发光面位于半导体晶圆的侧面,使用过程中需要进行切割、翻转、镀膜、再切割的工艺步骤,极其依赖产线工人的手工装调技术,生产成本高且一致性难以保障。此外EEL只有切割晶圆后才能完全产生激光,在生产过程中无法进行测试。VCSEL的发光面与半导体晶圆平行,具有面上发光的特性,发射光束窄且圆,所形成的激光器阵列易于与平面化的威廉希尔官方网站 芯片键合,在精度层面由半导体加工设备保障,且易于和面上工艺的硅材料微型透镜进行整合,提升光束质量。近年来国内外多家VCSEL激光器公司纷纷开发了多层结VCSEL激光器,将其发光功率密度提升了5-10 倍,这为应用VCSEL开发长距激光雷达提供了可能。 三种主流激光发射器性能比较

资料来源:禾赛科技招股说明书

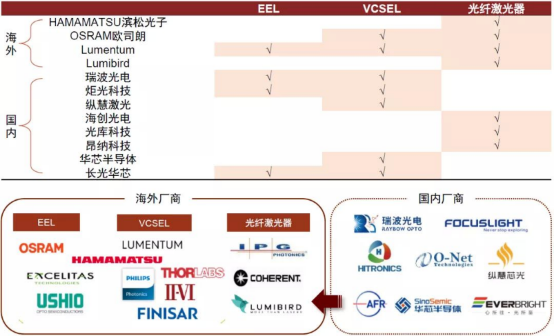

行业内主要的激光发射器制造企业包括国外的OSRAM(欧司朗)、AMS(艾迈斯半导体)、Lumentum(鲁门特姆)等;国内的深圳瑞波光电子有限公司、常州纵慧芯光半导体科技有限公司等。

国外供应商在激光发射器和探测器行业耕耘较久,产品的成熟度和可靠性上有更多的实践经验和优势,客户群体也更为广泛。国内供应商近些年发展迅速,产品性能已经基本接近国外供应链水平,并已经有通过车规认证(AEC-Q102)的国产激光发射器和探测器出现,元器件的车规化是车规级激光雷达实现的基础,国内供应商能够满足这一需求。相比国外供应商,国内供应商在产品的定制化上有较大的灵活性,价格也有一定优势。

国内外主流激光器厂商及路线布局

资料来源:Yole ②光电探测器

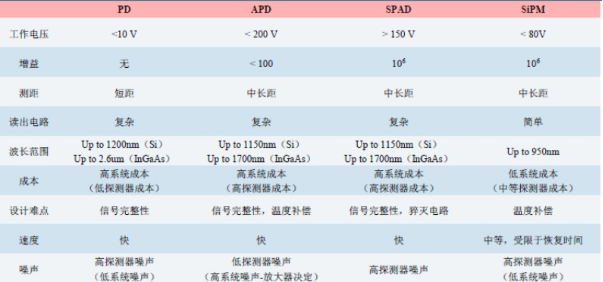

PD(光电二极管)成本低,是激光雷达探测器的常用选择,缺点是灵敏度低,仅适合短距离探测,对于远距离探测需要使用高增益的APD (雪崩二极管)。APD又分为线性工作模式和盖格工作模式,盖格工作模式增益最高,只输出1或0的电平信号,灵敏度很高,称为SPAD(单光子雪崩二极管)。SPAD可以单点独立运行,也可以组成阵列(为表区分,本报告以SPPC代指SPAD阵列),SPPC中的各个SPAD独立工作。SiPM(Silicon Photomultiplier,另称MPPC)是另一种形式的SPAD阵列,由多个独立的SPAD传感器并联组成,输出的信号会有幅度级别的区分。安森美资料显示,目前激光雷达市场上,PD和APD的使用率存在不同程度的下降,而SPAD、SPPC和SiPM的使用率在持续提升。尽管SPAD的灵敏度与转换效率更高,但它受制于高成本和低量产一致性,因此目前APD仍为主流。

激光雷达探测器对比

资料来源:滨松电子 SPPC阵列下每个单元的信号独立输出,输出信号只有一个幅度,为减少噪声影响,需要根据空间和时间相关度确认是否为信号,因而抗噪能力相对较差。SiPM阵列的每一个输出端对应多个并联的单元,输出电流是所有并联单元的总和,因而输出的信号有幅度区分,可以通过设定阈值直接提取信号,提取简单速度快。若两种阵列达到同样的分辨率,SiPM阵列比SPPC阵列需要更多的SPAD单元,面积更大,所以相同面积下,SPPC阵列的分辨率显然要高于SiPM阵列。

行业内主要的光电探测器制造企业包括国外的First Sensor、Hamamatsu(滨松)、ON Semiconductor(安森美半导体)、索尼等;国内创业企业如成都量芯集成科技有限公司、深圳阜时科技有限公司、深圳市灵明光子科技有限公司、南京芯视界微电子科技有限公司等。

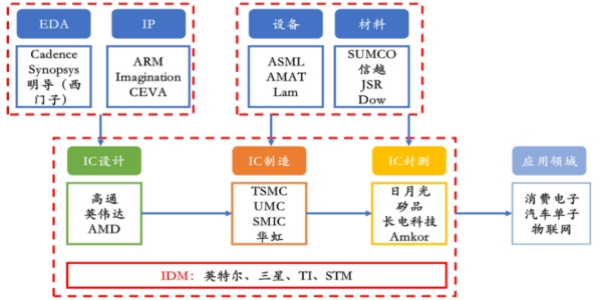

③激光雷达芯片

I.FPGA芯片

FPGA芯片通常被用作激光雷达的主控芯片,国外主流的供应商有赛灵思、英特尔等。国内主要的供应商有紫光国芯股份有限公司、西安智多晶微电子有限公司等。国外供应商的产品性能相比国内供应商大幅领先,但国内产品的逻辑资源规模和高速接口性能,也能够满足激光雷达的需求。

不过FPGA不是激光雷达主控芯片的唯一选择,也可以选用高性能单片机(MCU)、数字信号处理单元(Digital Signal Processor,DSP)代替。MCU的国际主流供应商有瑞萨电子、英飞凌等,DSP的主流供应商有TI(德州仪器)、ADI(亚德诺半导体)等。

II.模拟芯片

模拟芯片用于搭建激光雷达系统中发光控制、光电信号转换,以及电信号实时处理等关键子系统。国际范围内模拟芯片供应商主要有TI(德州仪器),ADI(亚德诺半导体)等。国内模拟芯片的供应商主要包括矽力杰半导体技术有限公司、圣邦微电子(北京)股份有限公司等。国外供应商在该领域积累已久,技术先进、产能充足、成熟度高,是行业的领导者。国内供应商相比国外起步较晚,从产品丰富程度到技术水平还普遍存在着一定差距,尤其车规类产品差距会更大。

半导体产业链

资料来源:中泰证券

④光学部件

光学部件方面,激光雷达公司一般为自主研发设计,然后选择行业内的加工公司完成生产和加工工序。光学部件国内供应链的技术水平已经完全达到或超越国外供应链的水准,且有明显的成本优势,已经可以完全替代国外供应链和满足产品加工的需求。

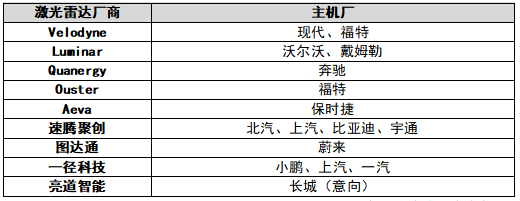

(2)中游硬件厂商 全球车载领域激光雷达玩家

资料来源:Yole

按扫描方式分类,全球主要激光雷达企业列表如下:

激光雷达不同技术路线代表企业

资料来源:公开资料整理

3. 芯片商业应用进展

(1)车载领域 主机厂基于安全第一、产品量产等理念,技术路线较为保守,大多通过ADAS功能的拓展和完善,渐进式地实现智能驾驶。ADAS主要指乘用车通过搭载激光雷达实现高级辅助驾驶功能,如自适应巡航、自动跟车等。与智能驾驶的激光雷达相比,ADAS所应用的激光雷达对车规化的批量生产能力、可靠性有更高的要求,对成本也更敏感。

(1)车载领域 主机厂基于安全第一、产品量产等理念,技术路线较为保守,大多通过ADAS功能的拓展和完善,渐进式地实现智能驾驶。ADAS主要指乘用车通过搭载激光雷达实现高级辅助驾驶功能,如自适应巡航、自动跟车等。与智能驾驶的激光雷达相比,ADAS所应用的激光雷达对车规化的批量生产能力、可靠性有更高的要求,对成本也更敏感。

科技企业(Waymo、Momenta等)商业模式以售卖智能驾驶解决方案为主,且由于科技创新企业人才储备完善、算法实力强,技术路线相对激进,直接着手于L4/L5的智能驾驶技术研发。而激光雷达是实现L4/L5级别智能驾驶技术的核心传感器,国内外众多智能驾驶科技公司均采用激光雷达输出的点云数据作为主要决策依据。360°机械旋转式激光雷达作为主传感器,一般被放在Robotaxi或Robotruck的车顶,且一台车上通常会配置多台激光雷达,或覆盖车身两侧或长距短距兼顾,用以满足复杂道路场景的探测需求。以嬴彻科技为例,其与东风商用车联合开发的L3级Robotruck单车搭载3颗激光雷达,其中主雷达使用一颗RoboSense的MEMS激光雷达,两颗角雷达则使用一径科技的MEMS产品。

①主机厂量产车型

目前主机厂与激光雷达厂商均着力于推动激光雷达上车量产,2021年以来激光雷达前装量产加速,上海车展、广州车展期间就有多款车型宣布搭载激光雷达,激光雷达的关键性和必要性得到进一步确认。激光雷达量产车型小鹏P5、北汽极狐阿尔法S、魏派WEY摩卡接连推出,国内OEM厂商激光雷达率先上车。2021年4月14日,搭载大疆Livox激光雷达的车型小鹏P5发布;2021年4月18日,搭载华为激光雷达的北汽极狐阿尔法S发布。大部分预计搭载激光雷达的车企预计将在2021-2022年量产。

全球范围内L3级辅助驾驶量产车项目当前也处于快速开发之中:宝马预计在2022年推出具有L3级智能驾驶功能的BMW Vision iNEXT;戴姆勒首款L3级智能驾驶系统于2021年在新款S级车型上推出;沃尔沃预计在2022年推出配备激光雷达的自动驾驶量产车型,实现没有人工干预情况下的高速行驶;本田计划于2022年在其Legend车型上提供L3级自动驾驶系统。

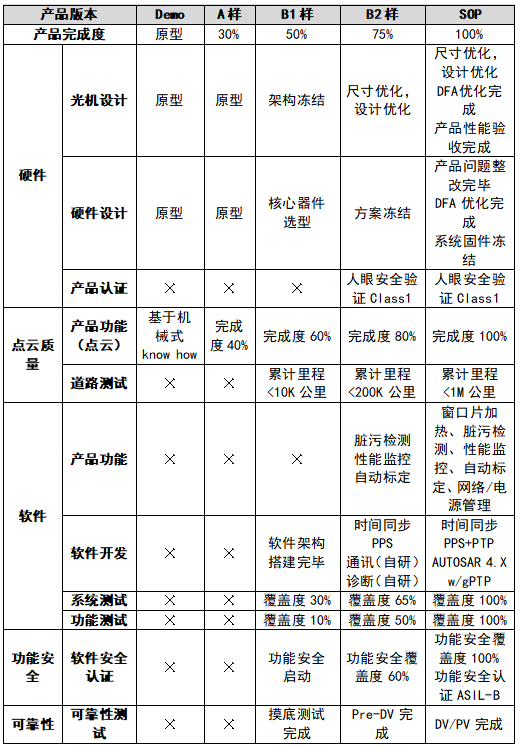

产品实现前装量产需要经历产品迭代和生产验证流程,整个流程所需的时间在18-36个月。根据速腾聚创资料,产品需经历Demo、A样、B1样、B2样的多次迭代和最后SOP定型,在产品迭代的过程中,激光雷达厂家需要针对车规标准和OEM厂商的具体需求改良产品设计。

激光雷达认证流程

资料来源:速腾聚创

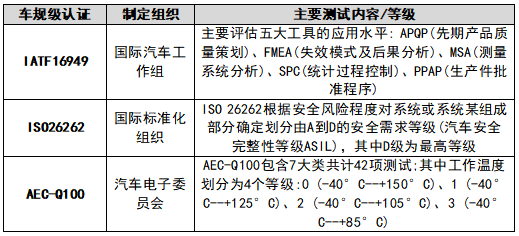

激光雷达实现前装还需要通过车规级标准,主要为ISO26262《道路车辆功能安全》国际标准。车规要求产品可以通过DV(设计验证)、PV(生产确认)以及EMC(电磁兼容性)等标准认证,并进行车规振动、冲击、温度循环等测试试验。目前已经通过全套车规标准并前装量产的仅有Valeo,RoboSense、Innoviz据称也已有产品通过车规测试。

激光雷达相关车规级标准

资料来源:民生证券

目前车规级激光雷达产品整体方案设计的发展总体方向为低成本、高性能、高集成度、固态化。各厂商根据自身技术储备选择了不同的技术方案以求达到OEM厂商的需求。激光雷达厂商通过对激光雷达发射系统,接收系统,信息处理系统和扫描系统的设计组合形成特色方案。

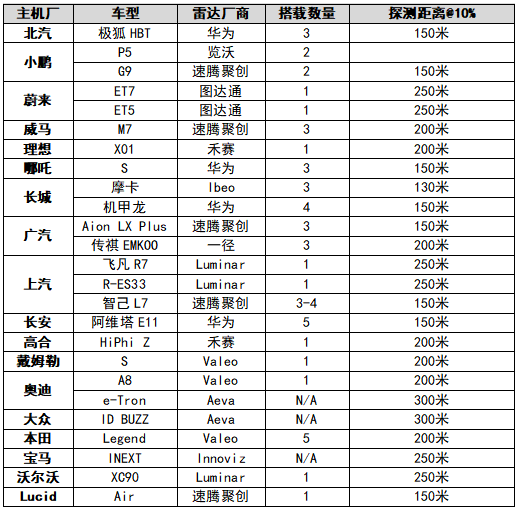

2018年,搭载着Scala激光雷达的新款奥迪A8发布,是全球首款支持L3智能驾驶的量产车型,从此开启了激光雷达前装量产的帷幕。不过该尝试更多为试验性质,L3功能也并未完全释放,主要原因是其搭载的Scala4线激光雷达性能不佳。垂直探测视角为3.2°,垂直方向角分辨率1°,水平探测视角145°,水平方向角分辨率1°,其探测距离只有80米,点云出点数每秒6万点。Velodyne全球汽车总监John Eggert先生将其探测效果比作“一个拿着棍子挥舞的盲人”。自2020年下半年起,激光雷达上车的号角正式吹响,2020年11月本田宣布旗下最新一代豪华轿车Legend将会搭载5颗激光雷达,紧接着长城、小鹏、蔚来在随后的两个月内先后宣布激光雷达搭载方案。据不完全统计,已有多家主机厂超过25款车型宣布搭载激光雷达,2022年将成为激光雷达批量上车的元年,相信随后的几年内会有更多的激光雷达量产车型发布。

由下表可见,国内外主机厂、造车新势力们在2022年均有激光雷达上车计划,既有新出车型也有原有车型改款,单车搭载数量在1-5颗之间,其中以1颗(主雷达)和3颗(1主雷达+2角雷达)为主流方案。硬件合作方有11家之多,由此可见头部雷达厂商并无明显竞争力,市场仍处于相对初期的开放竞争市场份额阶段。

搭载激光雷达车型统计

资料来源:亿欧汽车、各主机厂官网

除激光雷达上车计划外,国内外主机厂近年来也纷纷布局入股激光雷达厂商,据不完全统计,主机厂投资事件整理如下:

主机厂投资激光雷达案例

来源:德载厚资本整理

②跨越式阵营

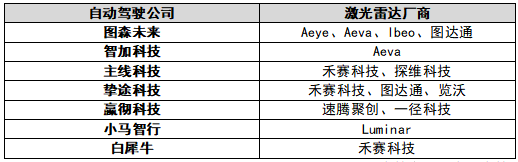

跨越式阵营以自动驾驶创业科技公司为主,由于发展初期覆盖场景不同,区别于传统主机厂和新势力由ADAS逐渐过渡至完全自动驾驶的渐进式发展路线。该阵营普遍采用“一步到位”策略,直接开发激光雷达作为核心传感器的L4智能驾驶技术。应用场景则相对保守,以厂区、港口、矿区、机场、高速干线等封闭或半封闭场景为主。

不同于乘用车主机厂选用激光雷达对是否通过车规级认证有严格要求,自动驾驶方案商更注重产品性能以及性价比。此外,考虑到响应速度以及客户定制化开发需求,国内自动驾驶公司更加偏好使用本土激光雷达硬件供应商的产品。

主流自动驾驶公司的激光雷达供应商(部分)

资料来源:公开资料

(2)智慧交通

除了智能驾驶领域,激光雷达的应用领域也在不断拓展,包括以汽车主机厂、Tier 1为代表的前装高级辅助驾驶,以智能服务机器人为代表的避障导航系统,还有随着5G技术逐渐普及而产生的智能交通车路协同应用,都为激光雷达带来了更广阔的市场。

路端激光雷达有两个主要作用,一是实现高精地图的采集,二是对路面交通进行实时监控。路端交通领域主要由政府相关部门主导,对车规级的集成要求较低,但对算法要求很高,激光雷达作为路端感知器,需要对道路使用者进行监测感知,目前以机械旋转式激光雷达为主要应用产品。应用场景主要是高速公路和十字路口。

①智慧高速市场

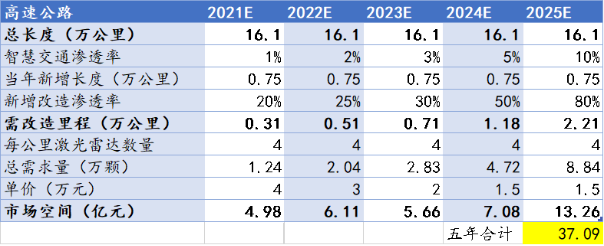

我国目前存量高速公路里程达16.1万公里,假设每年新建成高速公路里程0.75万公里不变,按照单台激光雷达设备覆盖200米计算,高速场景每公里需要4个激光雷达,预计在2025年渗透率能达到10%,未来5年市场规模合计约37亿元。

智慧高速市场规模预计

资料来源:公开资料、参编单位提供

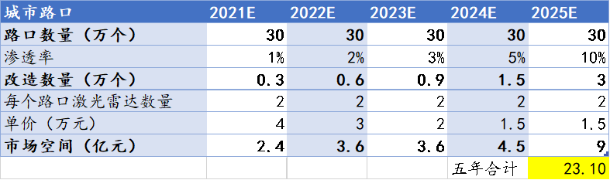

②城市路口

我国目前城市路口约30万个,假设按对角交叉布置,每个路口需布置2个激光雷达,在2025年市场渗透率达到10%的情况下,未来5年市场空间合计约23亿元。 十字路口激光雷达市场规模预计

编辑:黄飞

-

激光雷达是自动驾驶不可或缺的传感器2017-09-08 0

-

常见激光雷达种类2017-09-25 0

-

激光雷达面临的机遇与挑战2017-09-26 0

-

激光雷达-无人驾驶汽车的必争之地2017-10-20 0

-

消费级激光雷达的起航2017-12-07 0

-

固态设计激光雷达2018-01-25 0

-

最佳防护——激光雷达与安防监控解决方案2020-02-29 0

-

【北醒TFmini-S 测距/避障激光雷达传感器免费试用连载】基于北醒TFmini-S 测距/避障激光雷达传感器关键地区人员靠近防撞提醒装置2020-05-28 0

-

激光雷达成为自动驾驶门槛,陶瓷基板岂能袖手旁观2021-03-18 0

-

如何设计一款适合于果园应用的激光雷达2021-11-12 0

-

如何使用BLDC电机助力机械扫描激光雷达实现360度视场2022-11-03 0

-

汽车激光雷达传感器市场调研2018-05-10 1540

-

无人机激光雷达传感器技术2019-03-08 2694

-

激光雷达会触发汽车的雨量传感器开启吗?2020-12-25 575

-

激光雷达会触发汽车雨量传感器开启吗2020-12-25 913

全部0条评论

快来发表一下你的评论吧 !