《2017-2018台湾XR产业白皮书》的重点摘要及整理

电子说

描述

本文为VR陀螺对《2017-2018***XR产业白皮书》的重点摘要及整理,主要分为“2017-2018年***XR产业情况”与“2017-2018年全球XR产业趋势”两大板块。

其中,第一板块从***XR产业概况、产业现状、营收统计、获利能力、营业支出、技术统计、销售渠道统计、人力资源统计八个方面详细展示了XR产业在***的现状。第二板块为全球XR产业趋势,分别围绕从全球XR产业发展概况、VR产业趋势和AR产业趋势三个方面展开叙述。

2017-2018年***XR产业情况

一、***XR产业概况

***拥有丰富的IT产业供应链,PC时代孕育了完整的上下游硬件供应链。进入XR时代,头戴式显示器的传感器、微处理器、及高阶显示面板等关键元件,新唐、原相、友达、群创、奇景光电等本地业者的技术,可作为***发展XR产业的基础。

在软硬件整合方面,宏达电(HTC)作为VR创新硬件的先驱,在VR领域攻占市占率前三, 同时在全球市场建立起高端的品牌形象;在VR产业起飞之后,有望作为领头羊带领***相关供应链厂商群成长。

***的硬件ODM/OEM包括鸿海、纬创、和硕、仁宝、广达、英业达等企业,可在XR 装置显著成长时加入投产行列,推升整体产业前进。

在软件应用领域上,游戏、影音、教育、工程、营销等垂直领域呈现蓬勃发展的现象。***过去投入在游戏、影音的数位内容业者将会是抢占新产业商机的领跑者。而这些厂商有望让软件产值大幅提升,为***产业升级注入新的动力。

二、***XR产业现状分析

本研究统合了XR产业的行业分布以及2018年营收、获利、营业支出、技术来源、营销通路、及人力统计情形以及对于2019年的展望。

1. 2018年XR公司行业分布

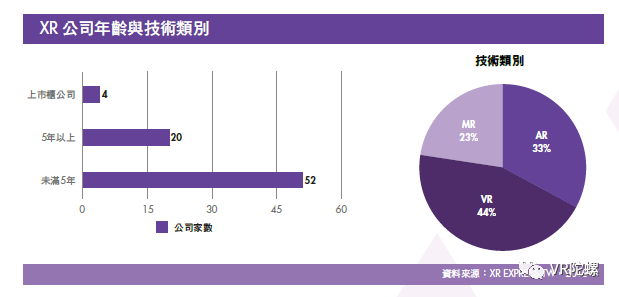

本次对 2018年***地区XR产业公司进行的问卷调查,68%受访公司属于5年以下的新创公司、32%为成立5年以上的公司或上市企业,表明XR在***是年轻产业。2018年,对***XR公司的投资,VR领域达44%,AR达33%,而MR领域则达23%。

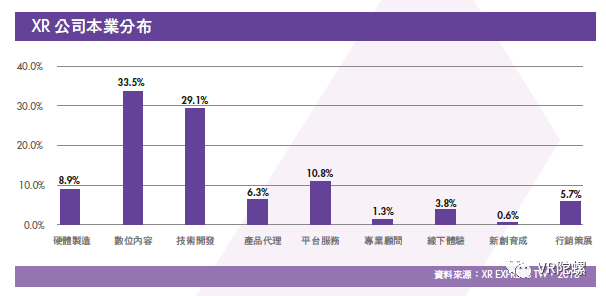

在应用领域方面,多数业者倾向自有技术开发;由于XR领域内容具有多样性,从事数位内容领域的公司居冠,其次则为硬件制造和平台服务业者,约占 5-10%;此外,包含产品代理、线下体验、营销策展等应用则占约整体的5%。

硬件制造的资金和技术门槛较高,因此业者比例较低。在平台服务方面,XR属于新创产业,且市场上尚未出现占绝对优势的主流内容平台,因此不少业者根据不同应用推出了自有平台服务。

2. 2018年XR公司业务营收统计

据本次调查统计,*** 2017 年XR 产业产值估计约新台币39.3亿元,而2018年产值估计约46.6亿元,其中产值计算未纳入ODM / OEM业者,2017-2018年增长率达到 18.4%。

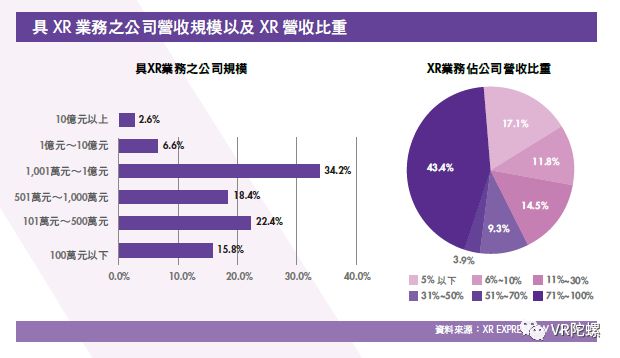

2018年,大部分有XR业务的***公司的年营收在新台币1000万-1亿元之间,占整体产业比重约34.2%;其次年营收在100-500万元之间的公司占整体营收22.4%, 年营收在500-1000万元之间的公司占比18.4%。

从XR业务占公司营收比重观察,43.4%的业者是以XR为公司主业,XR营收占公司营收比重71%-100%;17.1%的业者,XR业务占公司营收比重5%以下。

2018年,***地区公司XR部门营收规模约60-65%在新台币500万元以下,15- 20%规模为500-1000万元,20%在1000万以上。有8% 的***公司的XR 部门营收规模从2017年的新台币100万元以下上升至2018年的100万以上。据统计,2017-2018年营收规模在500万元以下的公司连续两年占整体数量约60%-70%;这一点显示,XR公司营运规模突破500万元是一道普遍的关卡。

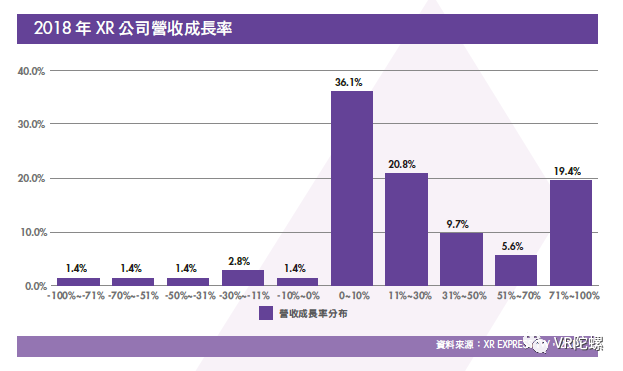

2018年,***XR公司营收正成长者达68.1%,营收持平为23.6%,营收衰退仅8.3%。***XR公司的营收平均增长率达26.5%,其中55.5%的公司达到双位数的高速增长。

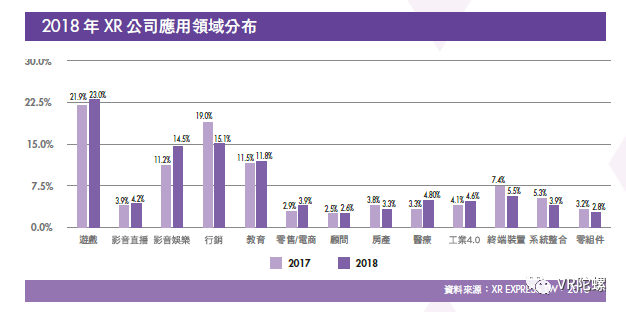

在应用领域中,营收比例最高的前四个应用领域为游戏、营销、影音娱乐以及教育,分别占23.0%、15.1%、14.5%以及11.8%。在各种应用之中,营运成长速度最快的前四名,则分别为医疗、零售/电商、影音娱乐以及工业4.0。

(1)在游戏方面,游戏领域为XR 应用重心。2018 年之中,VR 应用占XR 应用整体的多数。由于VR 应用发展初期以游戏为主,使游戏占整体XR 应用比重达 23.0%。但游戏营收近期成长有趋缓倾向,因为许多公司开始尝试游戏以外的多元应用,分散了游戏应用的力道。

(2)在影音娱乐方面,随着YouTube、Facebook 等影音和社交平台提供VR支持,XR 影音娱乐应用占比持续上升。比重从2017年的11.2%上升至2018年的14.5%,为XR应用的高成长领域。

(3)在营销方面,AR可连结现实与虚拟环境,消费者在购买之前能以虚拟方式体验产品,增加销售成功率,营销成为XR 的重要应用领域之一。

(4)在教育方面,由于政府政策鼓励教育单位导入新科技来提升教学效果,因此各级教育单位开始于教学中导入XR互动教材,提升学生的学习兴趣。

(5)医疗和工业领域因涉及人体安全和工厂作业安全,所以导入新技术时间较其他产业更长。根据 2018 年数据统计,医疗和工业领域增速百分比达到两位数;显示XR 技术已发展至稳定阶段,使医疗和工业领域愿意尝试导入XR 技术。

(6)零售与电商的XR 应用比例也在增加,主要可能是零售渠道从传统实体店转为网络营销成为长期趋势。***地区电商营收年复合增长率达15%-20%,应用XR 技术的零售与电商业者营收达到两位数百分比的成长。

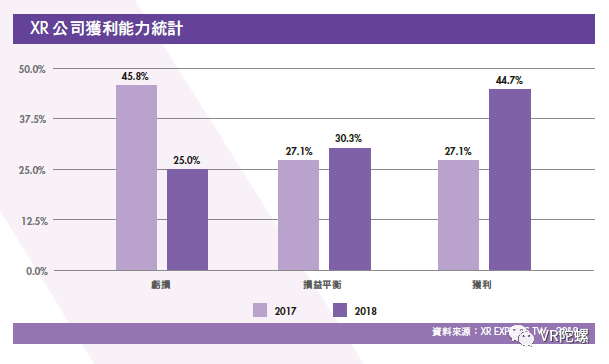

3. 2018 年XR 公司获利能力

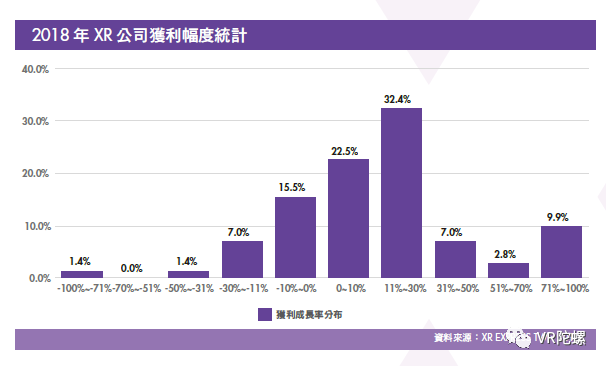

根据本次调查统计,2018 年***XR 公司的获利平均增长率为 16% ,小于营收平均增长率的 25.6%。推估可能原因有二:一为XR 技术尚未成熟,XR 公司为厚植实力,因增加研发支出而压抑短期获利;二为XR 产品应用趋向多元,开拓新市场应用的经济规模需要时间酝酿成长。

据本次统计,参与本次调查的***XR 公司有募资需求者约 58% ,总募资金额需求为新台币29 亿元;募资需求中以种子轮、天使轮以及Pre-A 占多数,分别占募资公司需求的25%、30%、32%。新创公司(成立<5年)比重占84%,总募资金额需求为新台币26亿元。

4. 2018 年XR 公司营业支出

XR 领域公司的营业费用率(= 营业支出/营业收入)随营收规模增长而下降,平均从2017 年的53.8%下降至 2018年的49.5%。若观察营业支出细项,2018 年XR公司的营业支出比重为:研发支出48.5%、硬件15.9%、管理15.6%、营销12.9%、其他7.1%。

随着营收规模增加,营业支出增加顺序由高至低为研发、营销、管理、硬件、其他费用;而节省开销以改善获利率的顺序由高至低为其他费用、硬件支出、研发费用、管理费用、营销费用。

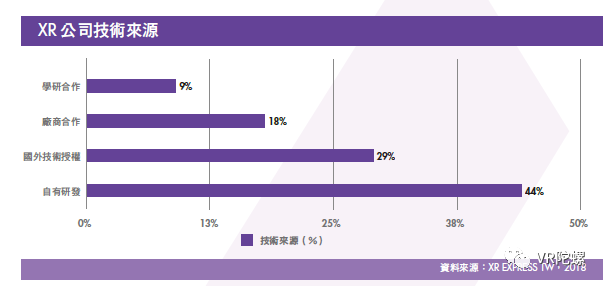

5. 2018 年XR 公司技术统计

研发技术为XR公司的支出重点,占整体支出48.5%;技术取得来源主要包括自有研发44%、国外技术授权29%以及外部厂商合作18%。

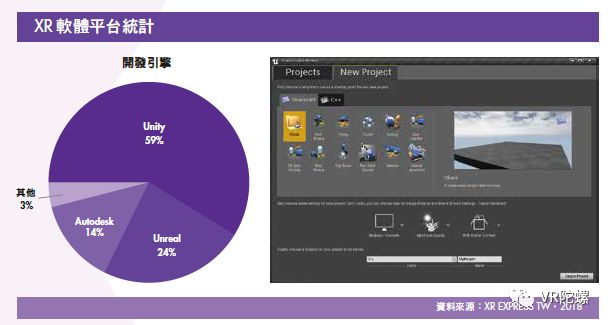

在软件技术方面,XR 公司使用的软件开发引擎主要为Unity、Unreal 以及Autodesk,少数业者采用C语言、OpenGL、OpenCV等技术。

Unity 和Unreal为广受游戏开发商使用的主流软件引擎。Unity为近十年随游戏开发成长的游戏引擎,易学以及快速建模。Unreal则发展较早,画面精美为主要特点。Autodesk为工业制图绘图引擎,适合AR/VR的工业应用。

在硬件类别方面,XR 公司使用PC端最高占39%,其次移动端占33% ,最低比例是一体机占28%。

在硬件平台方面,以HTC和Oculus 装置为首选,分别占34.1%和22.2%。HTC和Oculus 硬件平台市占率高,原因是先行者优势和品牌形象;其他硬件平台如Windows MR、PSVR、Microsoh HoloLens、中国大陆地区VR头显等推出时间较晚,个别市占率均<10%。

6. 2018年XR 公司销售渠道统计

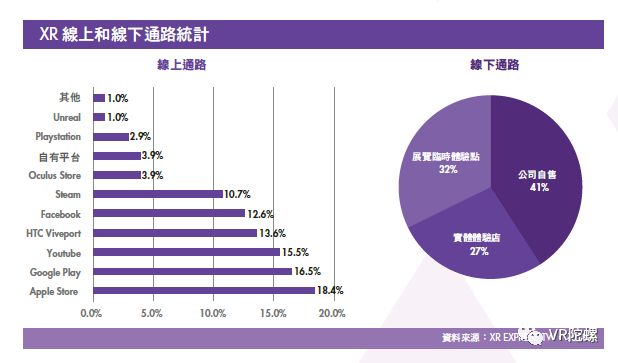

XR内容的营销渠道主要分线上和线下两类。

***XR公司的线上渠道主要以Apple Store 和Google Play手机线上商店为主,影片娱乐应用则可在YouTube和Facebook等影音社交平台发布,计算机应用则可透过HTC Viveport、Steam、Oculus Store 等商店进行推广。

线下渠道方面,由于资金门槛较高,因此多数业者采用低成本的公司自售方式,占整体线下渠道的 41%;其次为展览临时体验点占 32% ,而成本最高的线下体验店则占 27%。

7. 2018 年XR 公司人力统计

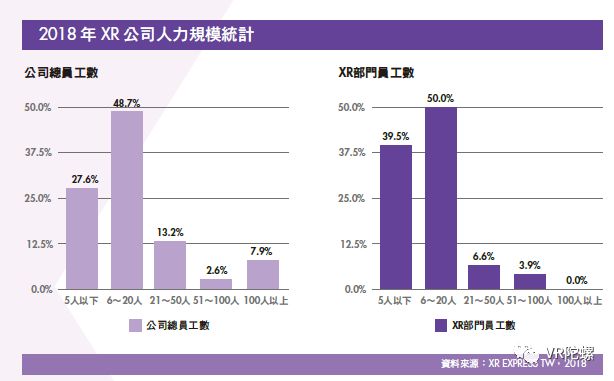

2018年,89.5%的XR部门团队规模<20人,6.6%的团队在21-50人,3.9%为51-100人。从公司总员工人数和XR部门团队规模差异比较,6-20人是全力冲刺XR业务的新创公司最有可能的人力规模,而5人以下新创团队亦占多数达27.6%。

投资XR产业的公司,规模超过100人以上者占7.9%。整体而言,***投资 XR 产业多属于轻资产公司,并非以生产制造为主,因此公司人力规模超过50人以上仅有10.5%。

从人力增减统计观察,受惠于XR 产业营收和获利持续增长,2018年人力需求增加的***XR业者达52.6%,维持现有人力规模的业者为35.5%。展望2019年,***XR业者对成长前景更趋乐观,增加人力需求的业者比例上升至 73.7%,较2018年增加 21.1%。

三、***XR产业未来展望调查

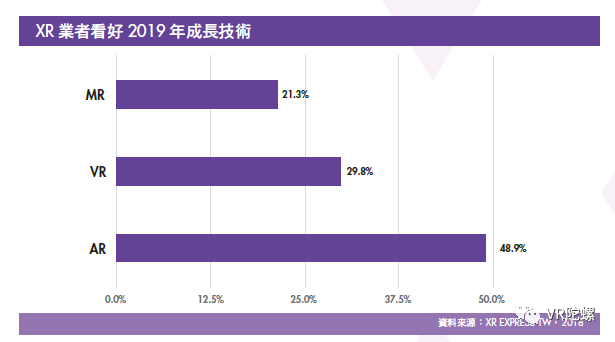

展望2019年,***业者看好XR产业的成长机会,最高者为AR占48.9% ,VR占29.8%,最后则为MR。

***XR业者认为,AR和VR产业所需克服的共通瓶颈为「内容不足」——这是发展瓶颈,但也同时代表着机会。由于产业尚未成熟,因此相关内容较少,但也代表各类细分领域的竞争者少。若XR 业者投入某项内容细分领域,将有机会成为该领域的龙头。

在AR产业方面,***XR业者认为「内容不足」和「使用者了解程度不高」为产业起飞之两大障碍;「内容不足」占约30.6%,而「使用者了解程度不高」则为20.6%。在「使用者了解程度不高」方面,由于多数XR业者认为AR 在 2019 年的增长机会高于VR,所以未来XR 产业的报导重心可能会从VR 转向AR;不仅增加AR 曝光机会,也可提升使用者对AR的了解程度。

在VR 产业方面,经过 2017 年的大量装置出笼和媒体报导后,民众对VR 的了解程度上升;但其发展瓶颈主要在「价格不够亲民」、「内容不够多元」以及「头晕造成使用者体验不佳」,分别占此次 XR 业者调查的26.4%、22.5% 以及 24.2%。

根据本次调查,2018 年***XR产业产值达新台币 46.6 亿元;获利和营收均呈双位数百分比成长趋势,整体产业健康成长。2018 年 XR 公司实现获利比重增加,获利和损益平衡的公司从54.2%上升至75.0%,亏转盈公司则达 12.2%。由于 XR 产业成长,带动公司营收跨越损益平衡点,因此获利机会更高。参与 XR 公司的企业整体而言年龄尚轻,未满 5 年的新创公司占整体 68%;同时,XR相关营收年营业额在 1,000 万元以下者占79%,公司规模未来可随 XR产值上升而持续成长。

全球XR产业发展趋势

一、全球 XR 产业发展概况

XR 产业在 2016 年走过喧嚣,在 2018 年进入技术沉淀期;一般民众对AR/VR 一词已不再陌生,对于AR/VR 设备不再只是一次性的尝鲜,而是更审慎检视AR/VR 技术如何融入生活应用。综观 2018 年,VR 消费性市场更加聚焦,而AR 市场因硬件技术逐渐发展成熟,业者开始探索 AR 进入各种应用的可能。

目前市场的走向,确实趋近研调机构Digi-Capital 所做的预测:AR 产值将大于VR 整体产值。Digi-Capital 预期,2020 年的AR 产值将占整体 XR(含AR、VR、MR)产业的80%,2022 年上升至 85%。而VR 产值在 2020 年占整体XR 产业的20% ,2022 年因成长增速低于AR,使VR 占整体 XR 产业比重下降至 14%。

二、VR产业趋势

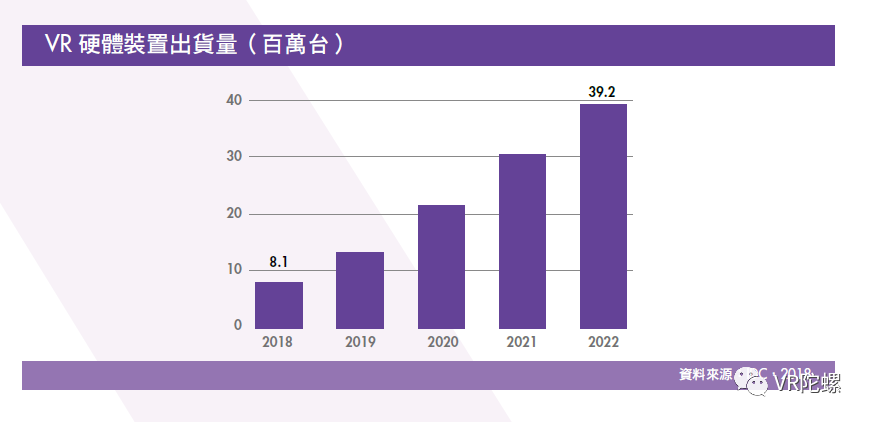

2018年,VR设备出货年增速放缓;IDC预估AR/VR设备的2018 年销量达 810万台,但出货年增长率从去年的两位数下降至个位数。主要是因为价格过高以及尚未出现杀手级应用;IDC 数据也显示,全球VR设备在2018上半年的出货量衰退量超过20% ,主要是因为Mobile VR与手机搭售的优惠方案退场,但2018下半年将有价格较亲民的VR 设备上市,可望刺激整体销量。

在新创公司方面,据TÆCXN 数据统计,整体VR募资金额高峰落在 2017年,当年度VR 设备陆续推出市场,市场也对各项VR应用和硬件设备抱以热烈期待,进而推升VR 公司的整体估值。2017年,相关新创公司的募资达11亿美元;但 2018 上半年整体VR 设备热度降温,投资者更审慎检视VR案件,投资则转趋保守。

在VR新创公司的细分领域方面,据TÆCXN 数据统计,前三高的领域分别为内容制造工具、应用以及人机界面工具。

内容制造工具包含360度影像拍摄工具、游戏设计引擎、跨平台支援工具等。VR内容制造工具是为主要热门的投资领域,累积募资总金额达 15 亿美元。

在应用方面,由于VR的应用领域广泛,所以这个类别的新创公司家数最多,达到 772 家,但获得募资的成功率仅约 20%。应用领域需要较为特殊、或是潜在产值高的发展方向。

在人机界面方面,若能将VR世界的互动从视觉、听觉增加到触觉、嗅觉、味觉等五感,使用者将可沉浸在VR世界中;包括追踪眼球移动方向的公司和手势控制互动工具公司都是该领域的重点公司。

三、AR产业发展趋势

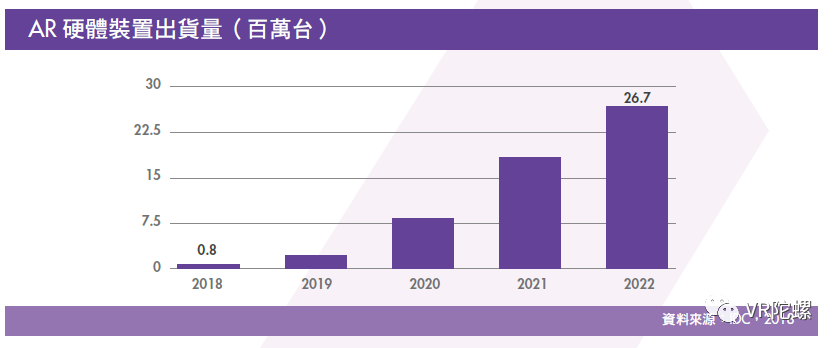

在硬件出货量方面,研究机构IDC预测,AR硬件将从2018年的80万台增长至2022 年的2,700万台。其增长动能有二:一为AR 头戴式设备在利基型市场与B2B商务市场将持续增长;二是Google 和Apple 等大型平台业者推动移动端,再由移动端应用增长,进而带动整体AR渗透率上升。

研究机构IDC 预测,在AR设备的分类中,价格最低的移动端占整体出货量比例最高,约占 2018 年总出货量的61%。移动端的低廉价格,可让市场尝鲜并了解AR 应用;但长期则可能因设备过于简单,导致体验不够完善,而被一体机和PC端所取代。

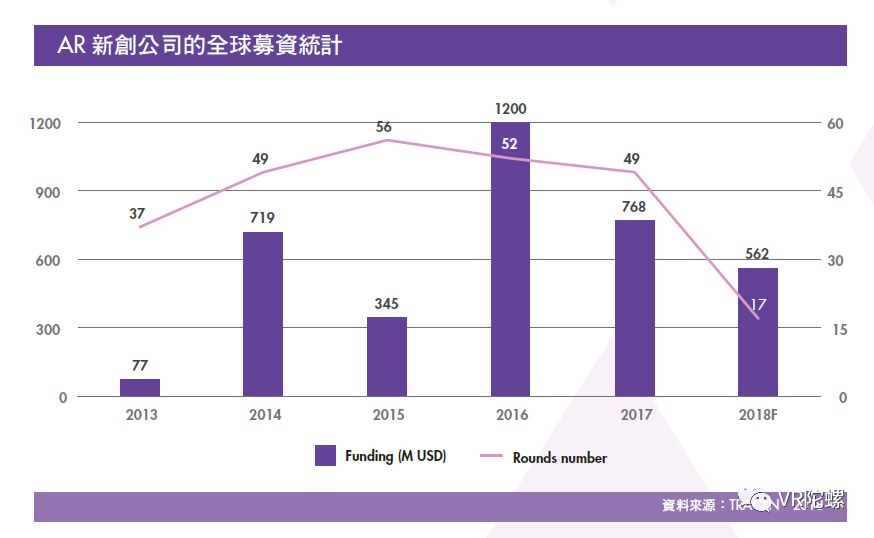

AR 应用的潜在市场虽然庞大,但需要强大的基础技术支撑愿景。2016 年之后,市场对AR 的投资更趋谨慎,多以能够实现AR 愿景的基础技术作为目标首选。

在投资金额方面,2016 年AR 新创公司所募得的金额高达12 亿美元,其中AR 显示设备募得 7.9 亿美元,占整体AR 产业募资的一半以上。在经过2014 年Google Glass 的试验洗礼后,业界已认知到「克服显示问题」将是 AR 能否成功进入市场的重要关键。

在AR 投资的细分领域方面,显示设备是重点投资区域。这方面的投资金额最高,因为AR 显示技术不同于VR:AR 显示方面大部分属于微投影技术,必须能将高流明的色彩在不失焦、不伤眼的状态下,投射进人眼之中;为达成上述的技术要求,必须有较大量的投资金额挹注。

无论AR 或VR 领域,应用制作方面的公司都是家数最多的。以整体金额观察,AR 因为市场起飞时间较晚,导致整体应用筹资金额较低于VR。内容制作工具方面,同样也因为AR 起步较慢,使得公司成立家数以及募资成功的公司数均少于 VR 领域。

-

【经典】智能电网白皮书资料汇编2010-12-23 0

-

最新的智能电网的白皮书资料2010-12-23 0

-

ZigBee白皮书2012-08-20 0

-

Altera官网文档白皮书2012-12-21 0

-

简仪科技怒对LabVIEW的白皮书2017-08-11 0

-

【下载】《人工智能标准化白皮书(2018版)》2018-02-02 0

-

2018人工智能芯片技术白皮书 中文版2018-12-13 0

-

2018中国汽车行业白皮书2019-04-02 0

-

IPTV服务质量白皮书2019-10-14 0

-

物联网领域白皮书分享2021-03-30 0

-

视频体验白皮书在京发布,中国视频市场步入体验消费时代2018-06-26 548

-

新思科技正式发布《中国集成威廉希尔官方网站 产业人才白皮书(2017-2018)》2018-08-17 10408

-

新思科技助力《中国集成威廉希尔官方网站 产业人才白皮书(2017-2018)》成功发布2018-08-17 3421

-

中国集成威廉希尔官方网站 产业人才白皮书的总观和结论2018-08-29 6732

-

《人工智能标准化白皮书》2018版2022-02-17 651

全部0条评论

快来发表一下你的评论吧 !